تضخم اقتصادي

| جزء من سلسلة عن |

| علم الاقتصاد الكلي |

|---|

|

|

|

التضخم الاقتصاديInflation هو ارتفاع تصاعدي ومستمر لمستوى الأسعار في الاقتصاد نتيجة لانخفاض قيمة النقود، ولا يوجد سبب واحد فقط للتضخم، ومن ذلك حالة جذب الطلب أي عندما يزيد الطلب على العرض فترتفع الأسعار، وهناك حالة دفع النفقات وذلك عندما ترتفع نفقات الصناعة وخصوصاً في بند الأجور فتدفع الأسعار إلى أعلى، وكذلك يوضع ضمن الأسباب المؤدية للتضخم بعض العوامل الخارجية مثل ارتفاع أسعار المواد الأولية كالبترول مثلاً مما يؤثر على موازين المدفوعات وبالتالي على استقرار العملة المحلية.

تعريف مختصر

التضخم بالمعنى الاقتصادي هو ضعف القوة الشرائية للعملة، فإذا كان عشر وحدات من عملة البلد تشتري كيلو غرام من اللحم أو فرختين في الزمن الحاضر، ثم ضعفت القيمة الشرائية للعملة بعد سنة وأصبح ثمن كيلو اللحم أو قيمة الفرختين ما يعادل خمس عشرة وحدة من وحدات العملة المحلية، فهذا يعني أن التضخم حدث بمعدل كبير وهو 50%. لذا فإن المستثمر الذي ربط أمواله لفترة طويلة بعائد مقبول لديه وقت بداية الاستثمار، أصبح خاسرا، ليس بسبب سوء اختياره لقناة الاستثمار، بل لأن عاملا آخر وهو التضخم قد قضى على قدر كبير من قيمة استثماره. والتضخم أمر لا بد منه، فالأشياء ترتفع أسعارها، فبذلك تقل قيمة النقود أمام السلع، فما كان الإنسان يشتريه منذ ثلاث سنوات بمبلغ 20 دولارا مثلا فإنه الآن غالبا ما يكون بخمسة وعشرين دولارا، وهذا هو التضخم. والتضخم المقبول والمعقول والمتوقع وجوده يكون صغير المقدار وقد لا يتجاوز نصفا في المائة أو واحدا في المائة في العام، عندما يكون الوضع الاقتصادي للبلد سليما وصحيحا. علما بأن تضخما في حدود 1-2% لا يمكن اعتباره نذير سوء، ولكن في حالة تجاوز معدل التضخم لهذا المعدل فإن هذا يعني وجود خلل اقتصادي كبير.

رعب المستثمرين

إن ارتفاع معدل التضخم أمر مخيف للمستثمرين لأن التضخم يعني نقصا فعليا في قيمة أموالهم المرتبطة بذلك الاستثمار، وكذلك قلة قيمة العوائد التي ينتظرونها من استثماراتهم. فالبدائل أمام المستثمر عديدة، وعندما يختار أحدها فإنه يربط أمواله السائلة بها، ومن ثم تعود له أمواله وهي أقل قيمة مما كانت عليه، وكان من الأفضل له لو صرفها في مشتريات أخرى، لكان حصل على بضائع ذات قيمة، فلو أنه اشترى فيها سلعا معمرة أو سلعة متشربة لعامل التضخم كالأراضي والعقار لكان ذلك أفضل له. فلو أن إنسانا استثمر أمواله في سندات تقدم له ربحا مقداره 7% سنويا، وكان معدل التضخم هو 4% فإن ذلك يعني أن ربحه قد انخفض، وأصبح مقداره 3% فقط.

التاريخ

استعراض

كان التضخم سمة من سمات التاريخ خلال الفترة بأكملها عندما استخدم المال كوسيلة للدفع. حدثت واحدة من أقدم حالات التضخم الموثقة في إمبراطورية الإسكندر الأكبر عام 330 ق.م..[3] تاريخياً، عندما كانت أموال السلع تستخدم، كانت فترات التضخم والانكماش تتناوب اعتمادًا على حالة الاقتصاد. ومع ذلك، عندما تحدث عمليات ضخ كبيرة وطويلة الأمد من الذهب أو الفضة إلى الاقتصاد، فقد يؤدي ذلك إلى فترات تضخم طويلة.[citation needed]

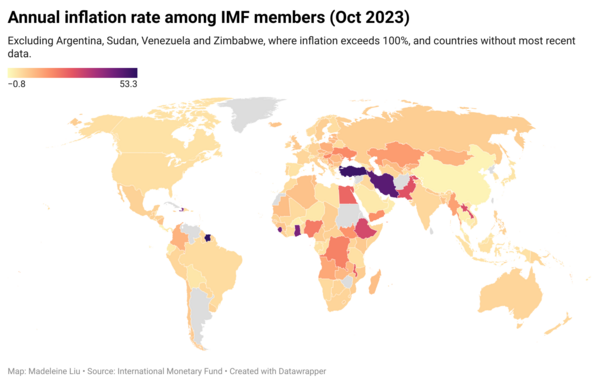

أدى اعتماد النقد الإلزامي من قبل العديد من البلدان، منذ القرن الثامن عشر فصاعدًا، إلى حدوث اختلافات أكبر بكثير في المعروض النقدي.[4] حدثت زيادات سريعة في المعروض النقدي عدة مرات في البلدان التي تعاني من أزمات سياسية، مما أدى إلى التضخمات الفائقة-حلقات من معدلات التضخم الشديدة أعلى بكثير من تلك التي لوحظت في الفترات السابقة من أموال السلع. يعد التضخم الفائق في جمهورية ڤايمار في ألمانيا مثالاً بارزًا. التضخم الفائق في ڤنزويلا هو الأعلى في العالم، حيث بلغ معدل التضخم السنوي 833.997% اعتبارًا من أكتوبر 2018.[5]

تاريخيًا، حدثت تضخمات بدرجات متفاوتة، تخللتها فترات انكماشية مقابلة،[3] من ثورة الأسعار في القرن السادس عشر، والتي كانت مدفوعة بطوفان الذهب والفضة بشكل خاص التي استولى عليها الإسپان واستخرجوها في أمريكا اللاتينية، إلى أكبر تضخم في النقود الورقية على الإطلاق في المجر بعد الحرب العالمية الثانية.[6]

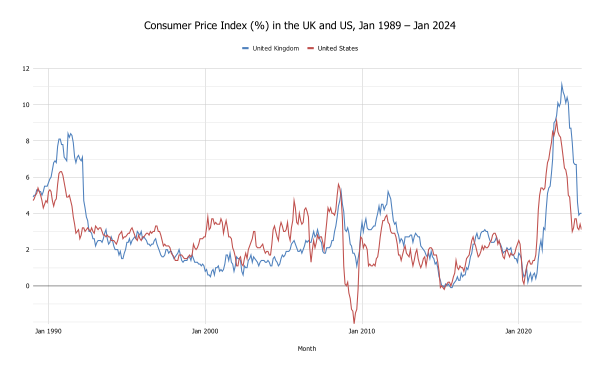

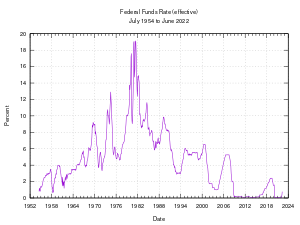

ومع ذلك، منذ الثمانينيات، ظل التضخم منخفضًا ومستقرًا في البلدان التي لديها بنوك مركزية مستقلة. أدى ذلك إلى اعتدال دورة الأعمال وانخفاض التباين في معظم مؤشرات الاقتصاد الكلي-وهو حدث يعرف باسم الاعتدال الكبير.[7]

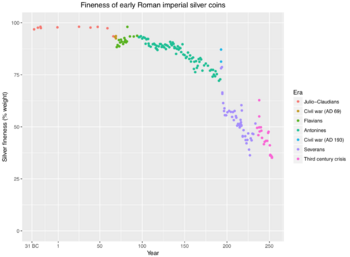

أوروپا القديمة

أعقب غزو الإسكندر الأكبر الإمبراطورية الفارسية عام 330 ق.م. إحدى أقدم فترات التضخم الموثقة في العالم القديم.[3] حدثت زيادات سريعة في كمية النقد أو في المعروض النقدي بشكل عام في العديد من المجتمعات المختلفة عبر التاريخ، وتغير مع اختلاف أشكال الأموال المستخدمة.[8][9] على سبيل المثال، عندما استخدمت الفضة كعملة، كان يمكن للحكومة جمع العملات الفضية وصهرها وخلطها مع معادن أخرى أقل قيمة مثل النحاس أو الرصاص وإعادة إصدارها بنفس القيمة الاسمية، وهي عملية تعرف باسم تخفيض قيمة العملة. عندما أصبح نيرون امبراطوراً رومانياً عام 54 ميلادياً، كان الديناريوس يحتوي على أكثر من 90% من الفضة، لكن بحلول عقد 270 لم يكن يحتوي على أي نسبة من الفضة تقريبًا. ومن خلال تخفيف الفضة بمعادن أخرى، يمكن للحكومة إصدار المزيد من العملات المعدنية دون زيادة كمية الفضة المستخدمة في صنعها. عند خفض تكلفة كل عملة بهذه الطريقة، تستفيد الحكومة من زيادة حق سك العملة.[10] من شأن هذه الممارسة أن تزيد من المعروض النقدي لكنها في نفس الوقت ستخفض القيمة النسبية لكل عملة. ومع انخفاض القيمة النسبية للعملات المعدنية، سيحتاج المستهلكون إلى دفع المزيد من العملات المعدنية مقابل نفس السلع والخدمات. وستشهد هذه السلع والخدمات زيادة في الأسعار مع انخفاض قيمة كل عملة.[11] مرة أخرى في نهاية القرن الثالث الميلادي في عهد ديوكلتيانوس، شهدت الإمبراطورية الرومانية تضخمًا سريعًا.[3]

الصين القديمة

أدخلت الصين في عهد أسرة سونگ طباعة النقود الورقية لإنشاء نقد إلزامي.[12] في عهد أسرة يوان المنغولية، أنفقت الحكومة قدرًا كبيرًا من المال على الحروب المكلفة، وكان رد فعلها هو طباعة المزيد من النقود، مما أدى إلى التضخم.[13] خوفًا من التضخم الذي ابتليت به أسرة يوان، رفضت أسرة مينگ في البداية استخدام العملات الورقية، وعادت إلى استخدام العملات النحاسية.[14]

مصر العصور الوسطى

أثناء رحلة حج مانسا موسى امبراطور مالي إلى مكة عام 1324، ورد أنه كان برفقة قافلة جمال ضمت آلاف الأشخاص وقرابة مائة من الإبل. عندما مر على القاهرة، أنفق أو تبرع بالكثير من الذهب مما أدى إلى انخفاض سعره في مصر لأكثر من عقد من الزمان،[15] وتقليص قدرته الشرائية. كتب مؤرخ عربي معاصر عن زيارة مانسا موسى:

وكان سعر الذهب مرتفع في مصر حتى جاءوا في ذلك العام. ولم يقل المثقال عن 25 درهم، وكان أعلى بشكل عام، لكن منذ ذلك الحين انخفضت قيمته ورخص سعره وبقي رخيصًا إلى الآن. ولا يتجاوز المثقال 22 درهماً أو أقل. وكان هذا هو الحال منذ نحو اثنتي عشرة سنة إلى يومنا هذا بسبب كثرة الذهب الذي أدخلوه إلى مصر وأنفقوه هناك. [...].

— ابن فضل الله العمري، مملكة مالي[16]

عصر القرون الوسطى و"ثورة الأسعار" في غرب أوروپا

لا يوجد دليل موثوق على التضخم في أوروپا طوال آلاف السنين التي تلت سقوط الإمبراطورية الرومانية، لكن منذ العصور الوسطى فصاعدًا، توجد بيانات موثوقة. في الغالب، كانت فترات التضخم في العصور الوسطى متواضعة، وكان هناك ميل إلى أن فترات التضخم تليها فترات انكماشية.[3]

من النصف الثاني من القرن الخامس عشر حتى النصف الأول من القرن السابع عشر، شهدت غرب أوروپا دورة تضخمية كبيرة يشار إليها باسم "ثورة الأسعار"،[17][18] مع ارتفاع الأسعار في المتوسط ربما ستة أضعاف على مدار 150 عامًا. ويعزى ذلك غالباً إلى تدفق الذهب والفضة من العالم الجديد إلى إسپانيا الهابسبورگية،[19] مع توافر الفضة على نطاق أوسع في أوروپا المتعطشة للنقد مما تسبب في تضخم واسع النطاق.[20][21] بدأ انتعاش السكان الأوروپيين من الموت الأسود قبل وصول معدن العالم الجديد، وربما بدأ عملية التضخم التي ضاعفتها فضة العالم الجديد لاحقًا في القرن السادس عشر.[22]

بعد عام 1700

استمر نمط من فترات التضخم والانكماش المتقطعة لعدة قرون حتى الكساد الكبير في ثلاثينيات القرن العشرين، والذي اتسم بالانكماش الكبير. لكن منذ الكساد الكبير، كان هناك اتجاه عام لارتفاع الأسعار كل عام. وفي السبعينيات وأوائل الثمانينات، بلغ التضخم السنوي في معظم البلدان الصناعية رقمين (عشرة في المائة أو أكثر). كانت فترة التضخم المكونة من رقمين قصيرة المدة، ومع ذلك، عاد التضخم بحلول منتصف الثمانينات إلى مستويات أكثر تواضعاً. وسط هذا، كانت هناك اتجاهات عامة لنوبات تضخم مرتفعة مذهلة في كل دولة على حدة في أوروپا ما بين الحربين العالميتين، قرب نهاية الحكومة الصينية القومية عام 1948-1949، وبعد ذلك في 1949، وبعض دول أمريكا اللاتينية، وفي إسرائيل، وفي زيمبابوي. تعتبر بعض هذه الفترات فترات تضخم فائق، وعادةً ما تحدد معدلات التضخم التي تتجاوز 50 بالمائة شهريًا.[3]

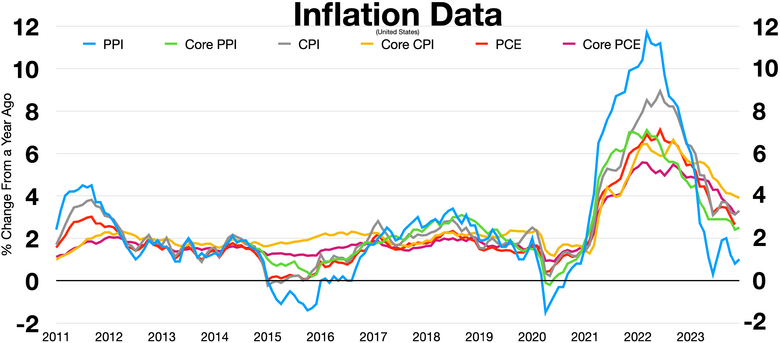

قياس التضخم

يقاس التضخم بطريقتين:

الأولى وتتم بحساب معدل حساب الأسعار العام، حيث تؤخذ أسعار مجموعة من البضائع المنوعة منها الأطعمة والملابس والوقود والأجهزة مثل الكمبيوتر وكذلك مجموعة من الخدمات كتكلفة غسيل الملابس أو السيارات. وتحسب قيمة شراء هذه البضائع في كل شهر، في أماكن عرضها وبيعها للجمهور، ومن قيمة الشراء للفترات المختلفة والتي عادة تكون شهرا أو فصلا ( ثلاثة أشهر) يعرف مقدار التضخم ومقدار التغير في مجموعة الأسعار وليس في سلعة واحدة فقط. فإن كان هناك انزياح للأسعار نحو الزيادة بمقدار نصف في المائة فإن ذلك يعني أن هناك تضخما بهذا المقدار.

والطريقة الثانية لقياس التضخم:

مقياس من المنبع، وهو أخذ عينات من أسعار البضائع وتسعيرها من المنتج الأول، أي مقدار السعر الذي يحدده المنتج لبضاعته، ومن هذه الأسعار الإجمالية يمكن معرفة اتجاه خط الأسعار بالصعود أو الهبوط.

ويحدث أن تنخفض قيمة بعض السلع، فلا يعني ذلك انخفاض في التضخم، لأنه في الوقت نفسه ترتفع أسعار بعض البضائع الأخرى، لذا فإن المعدل لسلعة واحدة لا يؤخذ بالحسبان، ولكن يكون عاملا مهما لمعرفة سبب التضخم أو الغلاء، ومن هنا نسمع عن الضغوط الكبيرة على منتجي البترول، وذلك في محاولة من الدول الأخرى المشترية أو المستهلكة للبترول لتخفيض أسعاره، لأنه أحد السلع التي أدت إلى ارتفاع مؤشر التضخم.

آلية التضخم

ورأى بعض الباحثين أن العلاقة الديناميكية التي تسبغها النظرية الكمية في النقود على تأثير التغير في كمية النقود على مستوى الأسعار ليست بهذا الشكل البسيط الذي تصوره النظرية. فمن الجائز أن ترتفع الأسعار لأسباب لا دخل فيها لتغيير كمية النقود. كما أن التغيرات التي تعزو إليها النظرية في تفسير آلية التضخم وهي كمية النقود وسرعة تداولها أو الطلب عليها وحجم الإنتاج ليست مستقلة بعضها عن بعض. ومن ناحية يشير بعضهم عند تفسير آلية التضخم إلى أنه من الثابت أن التغير في المستوى العام للأسعار كثيراً ما يؤثر في كمية النقود، ذلك أن حركات الأسعار نفسها كثيراً ما تسبّب تغيرات في العوامل النقدية. فارتفاع الأسعار، ولاسيما إذا كان كبيراً، من شأنه أن يؤدي في بادئ الأمر إلى زيادة سرعة تداول النقود ثم إلى زيادة كمية النقود في نهاية الأمر.

ولكن بعد ظهور نظريات جديدة لم تعد النظرية الكمية مقبولة لتفسير آلية التضخم. وكان توسع الحكومات في إصدار النقود، واتباع سياسة النقود الرخيصة في غمار الحروب وما اقترنت به من موجات محسوسة من التضخم، من الذرائع الأساسية التي ركن إليها أنصار النظرية الكمية في تحليل آلية التضخم.

ومهما تكن الأسباب التي تركن إليها النظريات والمدارس في تفسير آلية التضخم فإن آلية التضخم لا تأخذ منحى واحداً في الواقع العملي. فهي تختلف من بلد إلى آخر حسب مستوى التطور الاقتصادي ـ الاجتماعي والتركيب الهيكلي للاقتصاد الوطني.

أسباب التضخم

هناك تباين عميق في تحديد الأسباب التي تحكم هذه الظاهرة، أو العوامل المؤدية لها. ويمكن اعتبار النظرية الكمية في النقود أولى النظريات التي حاولت معرفة أسباب التضخم والآلية التي تحدد المستوى العام للأسعار والتقلبات التي تحدث على هذا المستوى.

مقابل ذلك هناك صورة أخرى لتفسير ظاهرة التضخم وتحديد أسبابها نجدها في «معادلة كامبردج» وفي إطار نظرية كمية النقود. اعتمد أصحاب هذه المعادلة في هذا التفسير على فكرة الطلب على النقود المتمثل بحجم الأرصدة النقدية التي يرغب الأفراد بالاحتفاظ بها لأغراض المبادلات. بمعنى آخر حجم النقود التي يحتفظ بها الأفراد في المدة بين حصولهم على النقود وبين تاريخ إنفاقها، ويتحقق التوازن النقدي حين تكون الكمية المطلوبة من النقود مساوية لكمية المعروض منها. بحيث يصير المستوى العام للأسعار في هذه الحالة مستقراً لا وجود فيها للتضخم.

في بداية نشاطه الفكري كان كينز يعد من أنصار المدرسة الكلاسيكية الحديثة. وكان متأثراً على وجه الخصوص بأفكار (فيكس وهايك وغيرهما)م من يرون في النقد وسيلة للتداول. من ثمّ فإن أسباب التضخم تعود بالدرجة الأولى إلى كمية النقود المعروضة لتحقيق المبادلات السلعية. وعلى أن كينز كان يرى في النقد مخزناً للقيمة بالإضافة إلى وظيفته كوسيلة للتبادل، بقي تحليله كتطورات محدودة للدلالة على المفهومات الخاصة بمعادلة كامبردج.أي معادلة الأرصدة النقدية التي رغب الأفراد الاحتفاظ بها للمبادلات بالإضافة إلى مفهوم سرعة دوران النقد.

في إطار هذه التطويرات تظهر البدايات الأولى لتحليل كينز عن دور الدخل والإنفاق في ضوء العلاقة بين النقود وسعر الفائدة والاستثمار والادخار والمستوى العام للأسعار. وبذلك خرج كينز في تحليله عن إطار النظرية الكمية للنقود ولم يعد يبحث عن تأثير النقود على الأسعار في إطار كمي كما ذهبت إلى ذلك النظرية الكمية للنقود. وإنما من خلال معرفة تأثير التغير في كمية النقود على سعر الفائدة وتأثير هذا السعر على الاستثمار. أو بمعنى آخر فقد استخدم كينز مجموعة من المعادلات التي تنحصر غايتها ودلالتها في تصوير العلاقة بين الدخل القومي والاستهلاك والاستثمار والأسعار والتكاليف والإنتاجية. ولتفسير ذلك فإن التوسع في كمية النقود يؤدي إلى انخفاض سعر الفائدة وهذا يؤدي إلى اختلال بين الاستثمار والادخار إذ حجم الاستثمار أكبر من حجم الادخار. والنتيجة الطبيعية لذلك تحقيق المستثمرين أرباحاً غير عادية تدفع المستثمرين إلى المزيد من الاستثمار الذي يموَّل عن طريق الائتمان المصرفي. وفي حالة افتراض التشغيل الكامل فإن زيادة الطلب على عوامل الإنتاج لابد أن تؤدي إلى زيادة تكلفة الوحدة المنتجة وارتفاع سعرها. أو بمعنى آخر ارتفاع المستوى العام للأسعار. وفي الحقيقة فإن ما توصل إليه كينز في بداياته لم يكن سوى ترديدٍ لأفكار فيكسل الذي كان له فضل السبق في دراسة أثر الفائدة على العلاقة بين الاستثمار والادخار والمستوى العام للأسعار.

إلا أن كتاب كينز في التشغيل والفائدة والنقود لعام 1936 شكل ثورة ضد الفكر الكلاسيكي. وفيما يتعلق بالتضخم يستند تحليل كينز على التقلبات في الإنفاق القومي (المكوّن من الاستهلاك والاستثمار والإنفاق الحكومي) باعتباره المحدد الرئيس لمستوى الأسعار والتشغيل مستعيناً في ذلك بأدوات تحليلية جديدة كالمضاعف multipleir، والمعجل accelerator، وذلك بدلاً من التقلبات التي تحدث في كمية النقود. والأدوات التي استخدمها كينز تتبلور في النهاية في التفاعل بين قوى الطلب الكلي وحالة ما بعد الوصول إلى مستوى التشغيل الكامل.

في الحالة الأولى قبل الوصول إلى حالة التشغيل الكامل أو الاستغلال الكامل للطاقات الإنتاجية فإن زيادة الطلب الكلي وخاصة الطلب على عوامل الإنتاج، تؤدي عادة إلى زيادة عرض السلع والخدمات وزيادة حركة المبيعات وتحقيق أرباح غير عادية. الأمر الذي يدفع بالمستثمرين إلى زيادة تشغيل الطاقات الإنتاجية والأيدي العاملة مما يؤدي إلى ظهور بداية الاتجاهات التضخمية قبل الوصول إلى حالة التشغيل الكامل. ويطلق على هذه الاتجاهات التضخم الجزئي partiel نتيجة نقص بعض عوامل الإنتاج يترافق مع زيادة الطلب عليها أو بسبب الضغط النقابي لرفع الأجور بمعدلات لا تتناسب مع معدل زيادة الإنتاجية أو نتيجة للميول الاحتكارية لتحقيق أرباح غير عادية.

في الحالة الثانية أي حالة التشغيل الكامل فإن زيادة الطلب الفعّال لا تقابلها زيادة في العرض (مرونة العرض صفر). ويأتي التضخم في هذه الحالة نتيجة زيادة حجم الطلب الكلي عن حجم العرض الكلي زيادة محسوسة ومن ثمّ ظهور ارتفاعات مفاجئة في الأسعار. أي إن التضخم يظهر نتيجة وجود فائض في الطلب excess demand يفوق الطاقات الإنتاجية. أو بكلمة أخرى فإن التضخم يظهر نتيجة زيادة في الطلب على السلع الاستهلاكية وعوامل الإنتاج عن المعروض منها بحيث تتشكل الفجوة التضخمية inflation gap.

والواقع أنّ الطريقة الكينزية في تحليل أسباب التضخم ترجع إلى الاقتصادي فيكسل Wicksell الذي كان أول من نقد المفهوم الكلاسيكي للتضخم، الذي ينسبه إلى الزيادة في عرض النقود. وقد وجد تحليل فيكسل الذي بُنيَ على الزيادة في الطلب الفعال تأكيداً له في النظرية العامة لكينز. ومع ذلك هناك فرق جوهري بين تحليل فيكسل والتحليل الكينزي. فقد ركزت المدرسة الكينزية أضواءها على الزيادة التي تحدث في الطلب على السلع الاستهلاكية وعوامل الإنتاج مفترضة في ذلك أن عدم التوازن الذي يطرأ على أسواق السلع الاستهلاكية يظهر أثره مباشرة على التوازن في أسواق عوامل الإنتاج وعلى الأخص سوق العمل. أما فيكسل فقد بنى تحليله في التضخم على أساس الزيادة التي تحدث في الطلب على السلع الاستهلاكية وتجاهل تأثير الزيادة التي تحدث في الطلب على عوامل الإنتاج.

في أعقاب الحرب العالمية الثانية توسعت البحوث والدراسات حول تشخيص أسباب التضخم. وكان معظم الاتجاهات الجديدة خلال هذه الفترة خليطاً من أفكار النظرية الكمية والنظرية الكينزية. ومن هذه الدراسات تلك التي قام بها أنصار كينز ومحاولاتهم إدخال التحليل الحركي الديناميكي على النظرية الكينزية عن طريق استخدام المعادلات التفاضلية differencial equations لتحديد الأسباب والعوامل التي تحدد سرعة تطور أو ثبات الفجوة التضخمية. على أن أهم هذه التجديدات وأخصها هو التجديد الذي أدخلته «المدرسة السويدية الحديثة»، ويمثلها (ليندبرغ Lundberg، ليندال Lindhal)، التي تبلورت في أعقاب سنة 1930 أي في خضم موجات البطالة والكساد. وما يميز هذه المدرسة هي أنها تجعل للتوقعات expectations أهمية خاصة في التحليل النقدي للتضخم. وخلافاً للنظرية الكينزية ترى المدرسة السويدية أن العلاقة بين الطلب الكلي والعرض الكلي لا تتوقف فحسب على مستوى الدخل، كما ترى النظرية الكينزية، بل وعلى خطط الإنفاق القومي من جهة، وخطط الإنتاج القومي من جهة أخرى، أو بعبارة أخرى تتوقف على العلاقة بين خطط الاستثمار وخطط الادخار. وترى هذه النظرية أن ليس هناك من سبب يدعو للاعتقاد بأن الاستثمار المخطط يساوي الادخار المتحقق (إلا في حالة التوازن). لأن رغبات المستثمرين ودوافعهم تختلف عن دوافع المدخرين. ومن ثمّ يؤدي عدم التساوي بين الادخار المخطط (أو المتوقع) والاستثمار المخطط (أو المتوقع) إلى تقلبات في المستوى العام للأسعار. ففي حالة زيادة الاستثمار المخطط عن الادخار المخطط فإن ذلك يعني أن الطلب أكبر من العرض ويؤدي ذلك بالتالي إلى ارتفاع مستوى الأسعار، وعلى هذا فإن الاختلاف بين الادخار المخطط (أو الاستثمار المخطط) والاستثمار الفعلي (الاستثمار المتحقق) ينعكس في وجود فجوة (فائض طلب) في أسواق السلع الاستهلاكية، وفجوة أخرى (فائض طلب) في أسواق عوامل الإنتاج إلى جانب وجود دخول غير عادية يحققها المنتجون نتيجة ارتفاع الأسعار. والخلاصة فإن صلب تفكير المدرسة السويدية الحديثة في التضخم هو التفكير الذي يعطي أهمية محورية للتوقعات في تفسير الفجوة التضخمية. وعموماً فإن هذه المدرسة تدخل في تحليلها السوقين النقدي والمالي.

منذ عقود قليلة أخذت مجموعة واسعة من الاقتصاديين تتبنى النظرية الكمية للنقود باعتبارها دليلاً نظرياً لتفسير أسباب التضخم. وكان أشهر من تولى الدفاع عن هذه النظرية وإعادة صياغتها من جديد هم ميلتون فريدمان وأنصار مدرسة شيكاغو. على أن الإرهاصات الفكرية الأولى للأنصار الجدد لنظرية كمية النقود كانت قد بدأت منذ منتصف الخمسينات من هذا القرن واكتمل نضجها ووضحت قسماتها الرئيسية في الستينات. إلا أن أفكار هذه المجموعة من الاقتصاديين وعلى رأسهم ميلتون فريدمان قد راجت في السبعينات واكتسبت مزيداً من الأنصار الذين يعرفون باسم النقديين. والحقيقة أنه في ظل التطورات المستجدة يمكن فهم مبررات العودة إلى النظرية الكمية للنقود وسر الرواج الذي تتمتع به هذه النظرية في صورتها الكمية.

في ظل الانتكاسة التي منيت بها النظرية الكينزية وما انطوت عليه من سياسات كانت أفكار مدرسة شيكاغو تنتشر في هذا الجو الملائم وتعلن عدم وجود علاقة على المدى الطويل بين التضخم والبطالة. وإن التضخم ظاهرة نقدية بحتة وليس له صلة بظاهرة ارتفاع الأجور ونضال العمال. فالسبب الرئيس للتضخم إذاً هو نمو النقود بسرعة أكبر من نمو حجم الإنتاج.

وحسب النظرية المعاصرة وبالنسبة للعلاقة بين متوسط الرصيد النقدي بالنسبة لوحدة الإنتاج ومستوى الأسعار يجب عدم المغالاة في تبسيطها أو فهمها على نحو ميكانيكي. ذلك أن عاملين أساسيين يؤثران في هذه العلاقة وهما:

1ـ التغير في حجم الإنتاج.

2ـ كمية النقود التي يرغب الأفراد الاحتفاظ بها.

علاج التضخم

تعمل الدول ذات الاقتصاد الحر والقوي على متابعة مؤشرات الأسعار لمعرفة التضخم ومقداره ومنشئه، ومن هنا يبدأ العلاج. تتخذ الدول الرأسمالية معدل الفائدة وسيلة للحد من التضخم، فتتعامل بمعدل الفائدة بالزيادة أو النقصان لكي تعالج التضخم، فعندما يكون هناك علامات تضخم بدأت في الظهور، فإن البنك المركزي يعمل على زيادة نسبة الفائدة، والحكمة من ذلك هو الرغبة في سحب الأموال من السوق وتوجيهها إلى عملية توفير أو استثمار، فعندما تكون أسعار الفائدة عالية فإن الإغراء في الاستثمار سيرتفع لكبر الفائدة العائدة على المستثمر.

وهو من أكبر الاصطلاحات الاقتصادية شيوعاً غير أنه على الرغم من شيوع استخدام هذا المصطلح فإنه لايوجد اتفاق بين الاقتصاديين بشأن تعريفه ويرجع ذلك إلى انقسام الرأي حول تحديد مفهوم التضخم حيث يستخدم هذا الاصطلاح لوصف عدد من الحالات المختلفة مثل

- الارتفاع المفرط في المستوى العام للأسعار.

- ارتفاع الدخول النقدية أو عنصر من عناصر الدخل النقدي مثل الأجور أو الأرباح.

- ارتفاع التكاليف.

- الإفراط في خلق الأرصدة النقدية.

وليس من الضروري أن تتحرك هذه الظواهر المختلفة في اتجاه واحد في وقت واحد... بمعنى أنه من الممكن أن يحدث ارتفاع في الأسعار دون أن يصحبه ارتفاع في الدخل النقدي... كما أن من الممكن أن يحدث ارتفاع في التكاليف دون أن يصحبه ارتفاع في الأرباح... ومن المحتمل أن يحدث إفراط في خلق النقود دون أن يصحبه ارتفاع في الأسعار أو الدخول النقدية

وبعبارة أخرى فإن الظواهر المختلفة التى يمكن أن يطلق على كل منها " التضخم " هي ظواهر مستقلة عن بعضها بعضاً إلى حد ما وهذا الاستقلال هو الذي يثير الإرباك في تحديد مفهوم التضخم.

ويميز اصطلاح التضخم بالظاهرة التى يطلق عليها وبذلك تتكون مجموعة من الاصطلاحات وتشمل:

- تضخم الأسعار: أي الارتفاع المفرط في الأسعار.

- تضخم الدخل: أي ارتفاع الدخول النقدية مثل تضخم الأجور وتضخم الأرباح.

- تضخم التكاليف: أي ارتفاع التكاليف.

- التضخم النقدي: أي الإفراط في خلق الأرصدة النقدية.

ومن هنا يرى بعض الكتاب أنه عندما يستخدم تعبير "التضخم" دون تمييز الحالة التى يطلق عليها فإن المقصود بهذا الاصطلاح يكون تضخم الأسعار وذلك لأن الارتفاع المفرط في الأسعار هو المعنى الذي ينصرف إليه الذهن مباشرة عندما يذكر اصطلاح التضخم.

أنواع التضخم

التضخم الزاحف

نصادف هذا النوع في البلدان الصناعية المتقدمة ذات الهياكل الإنتاجية المتطورة. ويتجلى هذا النوع من التضخم بارتفاع طفيف في أسعار السلع والخدمات نتيجة لقدرة الجهاز الإنتاجي المتطور على الاستجابة لمتطلبات الطلب الكلي في السوق. ويكون هذا النوع من التضخم ذا تأثير ضعيف على المستهلكين في البداية. ومع مرور الزمن ونتيجة لتراكم معدلات التضخم خلال سنوات يبدأ المستهلكون يشعرون بثقله. خاصة إذا تزامن ذلك مع سياسة تجميد الأجور. وفي هذه الحالة يحاول أصحاب الدخل المحدود مقاومة التضخم الزاحف بأساليب مختلفة من أهمها الأسلوب النقابي إلى درجة قد تصل إلى صراع مكشوف بين ذوي الدخل المحدود وأصحاب رؤوس الأموال يحاول فيها الطرف الأول رفع الأجور لتعويض الارتفاع في تكاليف المعيشة الناجم عن التضخم.

التضخم المكبوت

يظهر في البلدان ذات التخطيط المركزي التي تتبع سياسة تدخلية في النشاط الاقتصادي من شأنها التأثير على قوى العرض والطلب في السوق. وذلك في محاولة منها للحد من الآثار الاجتماعية للتضخم. وتتجلى سياسة الدولة في هذا المجال في تحديد ـ تجميد الأسعار من جهة والرواتب والأجور من جهة أخرى. وعادة ما تتبع الدولة سياسة الدعم الحكومي للأسعار أو سياسة تحديد سعر الصرف للحد من ارتفاع تكاليف بعض عناصر الإنتاج المستوردة. ومن بين السياسات أيضاً التي تلجأ إليها الدولة تقديم إعانات للمؤسسات الإنتاجية أو تخفيض الرسوم الجمركية أو الغاؤها عن بعض الواردات.

التضخم الجامح

يظهر هذا النوع من التضخم بوضوح في البلدان التي تتسم باختلال في هياكلها الإنتاجية وفقدان التوازن والتناسب في معدلات النمو بين القطاعات الاقتصادية. وهذا النوع من التضخم غالباً ما يصيب البلدان النامية التي تضع خططاً تنموية طموحة لا تتناسب مع مواردها الاقتصادية والمالية، مما يضطرها إلى زيادة الإصدار النقدي والائتمان المصرفي لتشجيع الاستثمار مما يؤدي إلى زيادة الطلب على عوامل الإنتاج ومن ثمّ ارتفاع الأسعار وتكلفة الإنتاج. ومن ناحية أخرى فإن زيادة الطلب على السلع الاستهلاكية لتلبية الحاجات الفردية المتنامية تسهم في ظهور التضخم الجامح الذي يتجلى بتزايد أو ارتفاع معدلاته وبوتائر سريعة. وبسبب ضعف الجهاز الإنتاجي وتنامي الإصدار النقدي بمعدلات تتجاوز معدلات نمو الإنتاج فإن القيمة الشرائية للنقود تتجه إلى الانخفاض بشكل جامح أحياناً مما يؤدي إلى ارتفاع تكاليف المعيشة لفئات واسعة من المجتمع. مما يساعد في حدوث ذلك ضعف التنظيم النقابي وغياب قوانين الحماية الاجتماعية ضد البطالة والتهميش الاجتماعي.

أسباب نشوء التضخم

ينشأ التضخم بفعل عوامل اقتصادية مختلفة ومن أبرز هذه الأسباب:

1-تضخم ناشئ عن التكاليف: ينشأ هذا النوع من التضخم بسبب ارتفاع التكاليف التشغيلية في الشركات الصناعية أو غير الصناعية، كمساهمة إدارات الشركات في رفع رواتب وأجور منتسبيها من العاملين ولاسيما الذين يعملون في المواقع الإنتاجية والذي يأتي بسبب مطالبة العاملين برفع الأجور(العمر، 1416هـ: 40).

2-تضخم ناشئ عن الطلب: ينشأ هذا النوع من التضخم عن زيادة حجم الطلب النقدي والذي يصاحبه عرض ثابت من السلع والخدمات، إذ أن ارتفاع الطلب الكلي لا تقابله زيادة في الإنتاج. مما يؤدي إلى إرتفاع الأسعار.

3-تضخم حاصل من تغييرات كلية في تركيب الطلب الكلي في الإقتصاد حتى لو كان هذا الطلب مفرطاً أو لم يكن هناك تركز اقتصادي إذ أن الأسعار تكون قابلة للإرتفاع وغير قابلة للانخفاض رغم انخفاض الطلب .

4-تضخم ناشئ عن ممارسة الحصار الاقتصادي تجاه دول أخرى، تمارس من قبل قوى خارجية، كما يحصل للعراق وكوبا ولذلك ينعدم الاستيراد والتصدير في حالة الحصار الكلي مما يؤدي إلى ارتفاع معدلات التضخم وبالتالي انخفاض قيمة العملة الوطنية وارتفاع الأسعار بمعدلات غير معقولة (البازعي، 1997م: 91).

العلاقة بين التضخم وسعر الصرف

تعد أسعار الصرف الموازية لأسعار الصرف الرسمية واحداً من المؤشرات الإقتصادية والمالية المعبرة عن متانة الإقتصاد لأية دولة سواء كانت من الدول المتقدمة أم الدول النامية، وتتأثر أسعار الصرف بعوامل سياسية وإقتصادية متعددة، ومن بين هذه العوامل الإقتصادية، التضخم، ومعدلات أسعار الفائدة السائدة في السوق، اللذان يعكسان أثرهما في سعر الصرف للعملة الوطنية في السوق الموازية لسعر الصرف الرسمي الوطني.

العلاقة بين التضخم وارتفاع الأسعار

وتفسير التضخم بوجود فائض الطلب يستند إلى المبادئ البسيطة التى تتضمنها قوانين العرض والطلب، فهذه القوانين تقرر أنه - بالنسبة لكل سلعة على حدة - يتحدد السعر عندما يتعادل الطلب مع العرض .. وإذا حدث أفراط في الطلب - فإنه تنشأ فجوة بين الطلب والعرض، وتؤدي هذه الفجوة إلى رفع السعر، وتضيق الفجوة مع كل ارتفاع في السعر حتى تزول تماماً وعندئذً يستقر السعر ومعنى ذلك أنه إذا حدث إفراط في الطلب على أية سلعة فإن التفاعل بين العرض والطلب كفيل بعلاج هذا الإفراط عن طريق ارتفاع الأسعار.

وهذه القاعدة البسيطة التى تفسر ديناميكية تكوين السعر في سوق سلعة معينة يمكن تعميمها على مجموعة أسواق السلع والخدمات التى يتعامل بها المجتمع فكما أن إفراط الطلب على سلعة واحدة يؤدي إلى رفع سعرها، فإن إفراط الطلب على جميع السلع والخدمات - أو الجزء الأكبر منها - يؤدي إلى ارتفاع المستوى العام للأسعار وهذه هي حالة التضخم.

العلاقة بين التضخم والكساد

شهد الإقتصاد العالمي عدة تقلبات وموجات من التضخم والكساد ، تعود في الأساس إلى عدم مقدرة الأدوات التي تعتمد سعر الفائدة على إدارة النشاط الإقتصادي . ولعمري فإن علاج هذا الإختلال مفتاحه قول الحق عز وجل : (وكل شيء عنده بمقدار) . ولما كانت المصارف أهم أدوات تنفيذ السياسات الإقتصادية الرامية إلى تحقيق التنمية الإقتصادية والإجتماعية، فعندما اجتاحت العالم حالة كساد كبير حدثت بطالة قاسية فكانت النتيجة مزيدا من المجاعات والبؤس، عندئذ تصدى العالم ( كينز) لدراسة تلك الظاهرة ووضع تعريفا لتلك الظاهرة جاء فيه أن الكساد أو الركود يعني الهبوط المفاجئ للفاعلية الحدية لرأس المال بإحداثه نقصا في الاستثمارات وفي الطلب الفعال.

كل ذلك يؤدي إلى عدم التوازن بين الادخار والاستثمار، بحيث ينخفض الاستثمار وتقل العمالة، ويقل الدخل، ويميل الناس إلى الاكتناز، ويتراكم المخزون لدى أرباب العمل، وما إلى هنالك. أما تعريفات الاقتصاديين المعاصرين لتلك الظاهرة فأهمها التعريف الذي جاء فيه: (إن مظهر الركود الاقتصادي يتجلى في تزايد المخزون السلعي فيما بين التجار من ناحية والتخلف عن السداد للأوراق التجارية والشيكات فيما بين التجار من ناحية أخرى)

إجراءات الحد من التضخم

يمكن الحد من التضخم ولاسيما في الدول المتقدمة بتنفيذ إجراءات السياستين المالية والنقدية:

السياسة المالية

أولاً: تضع وزارة المالية السياسة المالية ((financial policy للدولة وبموجبها تتحدد مصادر الإيرادات واستخداماتها والفائض (surplus) في الموازنة (Budget) يؤدي إلى تقليل حجم السيولة المتاحة. وبالتالي سيؤدي ذلك إلى خفض معدل التضخم.

ثانياً: قيام وزارة المالية ببيع حجم الدين العام إلى الجمهور وبالتالي سحب النقد المتوفر في السوق ويؤدي ذلك إلى الحد من عرض النقد.

ثالثاً: زيادة الضرائب على السلع الكمالية التي تتداولها القلة من السكان من أصحاب الدخول المرتفعة.

رابعا: خفض الإنفاق الحكومي: يعد الإنفاق الحكومي أحد الأسباب المؤدية إلى زيادة المتداول من النقد في السوق، وبالتالي فإن الحد من هذا الإنفاق وتقليصه سيؤدي إلى خفض النقد المتداول في الأسواق(البازعي، 1997م: 188).

ب- السياسة النقدية

تتولى المصارف المركزية (البنوك المركزية) في الدول المختلفة وضع وتنفيذ السياسات النقدية باعتماد مجموعة من الأدوات الكمية والنوعية:

أولاً الأدوات الكمية:

1. زيادة سعر إعادة الخصم: ومن النشاطات الاعتيادية التي تقوم المصارف التجارية بها: خصم الأوراق التجارية للأفراد وفي حالات أخرى تقوم بإعادة خصمها لدى البنك المركزي وفي هذه الحالة يقوم البنك المركزي برفع سعر إعادة الخصم بهدف التأثير في القدرة الإنتمائية للمصارف من أجل تقليل حجم السيولة المتداولة في السوق ويعد هذا الإجراء واحداً من الإجراءات لمكافحة التضخم.

2. دخول المصارف (البنوك المركزية) إلى الأسواق بائعة للأوراق المالية وذلك من أجل سحب جزاء من السيولة المتداولة في السوق. أو ما يسمى بدخول السوق المفتوحة.

3. زيادة نسبة الإحتياط القانوني. تحتفظ المصارف التجارية بجزء من الودائع لدى البنوك المركزية وكلما ارتفعت هذه النسبة كلما انخفضت القدرة الإنتمائية لدى المصارف.

ثانياً الأدوات النوعية:

أما الأدوات النوعية فإنها تتلخص بطريقة الإقناع لمدراء المصارف التجارية والمسؤولين فيها عن الإنتماء المصرفي، بسياسة الدولة الهادفة إلى خفض السيولة المتداولة في الأسواق، وهذه السياسة فعالة في الدولة النامية بشكل أكبر مما في دول أخرى.

ثالثاً: معدلات الفائدة: Interest rates

غالباً ما تقترن معدلات الفائدة بمصادر التمويل المقترضة سواء أكانت هذه المصادر قصيرة، أم متوسطة، أم طويلة الأجل، إذ يخصص رأس المال في إطار النظرية المالية من خلال أسعار الفائدة، وتتفاوت هذه الأسعار حسب تفاوت أجال الاقتراض، فالفوائد على القروض قصيرة الأجل تكون أقل في حين تكون أسعار الفائدة على القروض طويلة الأجل مرتفعة بينما أسعار الفائدة على القروض متوسطة الأجل تكون بين السعرين وتزداد أسعار الفائدة عند تزايد الطلب على رؤوس الأموال الحاصل عن الرواج الاقتصادي.

وقد تتوفر فرص استثمارية تشجع المستثمرين على استغلال هذه الفرص الاستثمارية. ولتوقعات المستثمرين أثر واضح في زيادة الطلب على رؤوس الأموال ، إذ تتجه توقعاتهم بأن الحالة الاقتصادية في تحسن وأن رواجا اقتصادياً سيؤدي إلى توفر فرص استثمارية متاحة أمام المستثمرين ولذلك يزداد الطلب على رؤوس الأموال وعلى شكل قروض قصيرة الأجل الأمر الذي يؤدي إلى زيادة أسعار الفائدة القصيرة الأجل بشكل يفوق أسعار الفائدة على القروض طويلة الأجل خلافاً للقاعدة التي تقول انّ أسعار الفائدة على القروض طويلة الأجل أكثر من الفوائد على القروض قصيرة الأجل.

وتتأثر أسعار الفائدة بعدة عوامل يترتب على مؤثرات هذه العوامل أن يطلب المقرض (الدائن) علاوات تضاف إلى أسعار الفائدة الحقيقية ومن أبرز هذه العوامل .

معدل التضخم (Inflation):

تؤثر معدلات التضخم في تكاليف الإنتاج الصناعية لمنشآت الأعمال عموماً ولذلك يزداد الطلب على رأس المال لتغطية هذه التكاليف. وكما أشير إليه سابقاً فان انخفاض القوة الشرائية للنقد تسبب ازدياد الحاجة إلى التمويل. وعلى افتراض أن تقديرات إحدى منشآت الأعمال، أشارت إلى أن كلفة خط إنتاجي مقترح ضمن خطتها السنوية للسنة القادمة بلغت (10) مليون دينار، وعندما أرد تنفيذ الخط الإنتاجي تبين أن هذا المبلغ لا يكفي لتغطية تكاليف إقامة هذا الخط الإنتاجي، بل يتطلب (15) مليون دينار

هذه الزيادة ناتجة عن ازدياد معدل التضخم وانخفاض قيمة العملة الوطنية، مما أدى إلى زيادة الطلب على رأس المال وزيادة الطلب هذه، تؤدي إلى زيادة أسعار الفائدة على التمويل المقترض، إذا تأثر القرارات المالية لمنشأة الأعمال ولا يقتصر الـتأثير على أسعار الفائدة بل يؤثر التضخم في أسعار الصرف للعملة الوطنية تجاه العملات الأخرى، وتنسجم أسعار الفائدة مع معدلات التضخم. ففي المانيا كانت أسعار الفائدة أقل من نظيرتها في الولايات المتحدة الأمريكية ويعود السبب إلى أن معدل التضخم في ألمانيا كان أقل منه في الدولة الأخيرة.

العرض والطلب:

يزداد الطلب على اقتراض الأموال في الحالات التي يكون فيها الاقتصاد الوطني للدولة في حالة انتعاش ورواج, وذلك لتوفر فرص استثمارية للمستثمرين وباختلاف مستويات العائد والمخاطرة المتوقعين لأية فرصة استثمارية, يتم اختيارها, ويصاحب هذه الزيادة في الطلب على الأموال زيادة في أسعار الفائدة, في حين زيادة عرض الأموال يؤدي إلى انخفاض أسعار الفائدة.

اراء أخرى عن التضخم

كانت أسعار السلع ترتفع في الماضي بشكل مفاجئ ثم تستقر أما الآن فيكاد ثمن بعض السلع يرتفع كل شهر فكلنا معنيون بالتضخم، وكلنا نتساءل عنه، فما هو؟

أهو هبوط قيمة العملة الشرائية؟ ولماذا؟ أم هو نتيجة سوء إدارة الثروة أم نتيجة التبذير الرأسمالي؟... أم هو نتيجة لتوسع المشروعات الصناعية أو التجارية أو الحكومة والمصارف والمأجورين الخ. وما هي علاقة التضخم بالتنمية فلنقف على معناه.

1ـ التضخم: هو تخفيض قيمة النقد.

2ـ يكون هناك تضخم عندما تزداد كمية النقد التي يتداولها الناس بسرعة أكبر من تزايد السلع التي يستطيعون شراءها.

3ـ هناك تضخم عندما يريد الناس أن يستهلكوا أكثر مما يشتغلون.

4ـ عندما يكون هناك تضخم، فإن لنا مصلحة في الاقتراض من أجل البناء أو شراء الأرض بشكل خاص.

5ـ التضخم مرض اقتصادي.

6ـ التضخم هو نتيجة الرأسمالية.

7ـ التضخم هو نتيجة التبذير وسوء إدارة الأموال العامة من قبل الدولة.

ما هو التضخم

نلاحظ مما سبق بأنه من الممكن التطرق لموضوع التضخم المالي بأشكال مختلفة. فهو بالنسبة للبعض ظاهرة نقدية فقط. وبالنسبة للبعض الآخر يعكس تناقضات الرأسمالية المعاصرة. البعض يرى فيه مرضاً اقتصادياً في حين يرى فيه البعض الآخر علامة للانحلال الاجتماعي: الكل يريد أن يستهلك اكثر ويشتغل أقل، قد تكونون من الذين يعتقدون بأنه ليس للتضخم على كل حال سوى المساوئ.

هذا الاختلاف في وجهات النظر نجده عند الأخصائيين أيضاً. ويضيع المتخصص وغيره في الكم الهائل من النظريات والمجادلات التي لا تخلو من الغرض دائماً.

يبدو في أول محاولة للبحث أن كل الاقتصاديين متفقون حول نقطة واحدة على الأقل: التضخم يؤدي إلى ارتفاع الأسعار.

قد يبدو ذلك بديهياً. إلا أن كثيراً من الأشخاص لديهم آراؤهم ولم يذكروا، في الواقع ارتفاع الأسعار كظاهرة أولى وواضحة للتضخم. صحيح أن أي ارتفاع في الأسعار ليس تضخمياً بالضرورة، وعندما يطلب إلى أي اقتصادي، في أية لحظة يصبح ارتفاع الأسعار تضخمياً فهو يميل إلى الإجابة اعتباراً من مستوى معين، الأمر الذي يضع المبتدئ في الاقتصاد في حيرة كبيرة.

صحيح أيضاً، أنه ليس من السهل تحديد متى يصبح ارتفاع الأسعار تضخمياً. فلقد جاء في تصريحات وزراء المالية أن معدل ارتفاع الأسعار الذي يعتقدون انهم سيوقفون التضخم عنده يبدو مماثلاً للدفاع المرن المشهور لهيئة أركان الحرب.

إلا أنه من الممكن مع ذلك وضع بعض المعايير البسيطة لتحديد اللحظة التي يصبح فيها ارتفاع الأسعار تضخمياً. قبل كل شيء، هناك تضخم عندما ترتفع الأسعار الوطنية بشكل أسرع من ارتفاع الأسعار العالمية ففي هذه الحالة ـ في الحقيقة ـ تكبح الصادرات وتسهّل الواردات ويخشى في نهاية الأمر من أن تجد البلاد احتياطاتها وقد نضبت وان تصبح مرغمة على الإفلاس أو تخفيض قيمة النقد.

و هناك تضخم عندما يتعمم ارتفاع الأسعار.. ويبدو انه سيستمر إلى ما لا نهاية، وهكذا فإن ارتفاع أسعار الألعاب في الأعياد لا يمكن اعتباره تضخماً. أخيراً، هناك تضخم عندما يكون لارتفاع الأسعار مظاهر اقتصادية واجتماعية غير عادية، حيث لا تكون هناك مصلحة في الاستثمار في المشاريع الإنتاجية فتتجه الرساميلة إلى المضاربة بأرباح كبيرة وفورية (تجارة، مضاربة، عقارية) وعندما لا يتمكن (الأشخاص المسنين ـ صغار المستخدمين موظفو الدولة) من رفع مدخولاتهم بسرعة والمحافظة على قدرتهم الشرائية فالتضخم يظهر بالفعل على شكل ارتفاع في الأسعار غير أن مفهوم ارتفاع الأسعار التضخمي نسبي، إن ذلك يفسر كون عدد كبير من الحكومات تتحرك بشكل متأخر جداً، وتجد صعوبة كبيرة في اكتشاف اللحظة التي يصبح فيها ارتفاع الأسعار تضخمياً.

لما تقدم يظهر التضخم على شكل ارتفاع معين في الأسعار. إذ ليس التضخم النقدي ارتفاع الأسعار فحسب، كما يبدو للوهلة الأولى، بل هو في صميم الأزمة الاقتصادية العالمية الراهنة، إنه سبب البطالة وأزمة السكن وارتفاع أجور النقل وهبوط سعر النقد المحلي في أسواق العملة، وتوقف النمو، وتباطؤه وعدم الاستقرار... الخ إذ أنه يغني البعض ويفقر البعض الآخر بحيث يبدل البنى الاجتماعية كلها ـ وبالدرجة الأولى البنية الطبقية كما يبدل أخلاقية الناس ويعود التضخم إلى ثلاثة أسباب ـ الأول بنيوي والثاني سوسيولوجي والثالث المضاربة ـ ويتلخص بـ(النظام البرجوازي ) ولذا لا يظهر بشكل حاد ومؤثر في المجتمع الاشتراكي.

نتائج التضخم

ينجم عن التضخم نتائج خطيرة أحياناً ذات أبعاد اقتصادية واجتماعية وسياسية. فمن النتائج الاقتصادية التي يمكن أن تؤثر على تطور الاقتصاد الوطني وتشويه بنيته يتجلى أحياناً في انخفاض معدل النمو الحقيقي للاقتصاد رغم الزيادة الاسمية القيمية في حجم الاستثمار. ذلك أنّ زيادة تكلفة الاستثمار نتيجة ارتفاع الأسعار قد تدفع بالمستثمرين إلى العزوف عن الاستثمارات الكبيرة والتوجه نحو الاستثمارات الهامشية ذات التكلفة القليلة والربحية العالية مثل أعمال المضاربة وغيرها من الأعمال غير المنتجة وما ينجم عن ذلك من عثرات في عملية التنمية وتقدم المجتمع وتعميق حالة التخلف الاقتصادي والاجتماعي والثقافي.

ومن النتائج الاقتصادية للتضخم انخفاض قيمة العملة الوطنية بحيث يفقد النقد وظيفته كمقياس للقيمة وحافظ للثروة ومحفز للادخار، مما يؤثر ذلك سلبياً على عملية الاستثمار، ومن ثمّ التوسع في عملية الإنتاج الاجتماعي. فضلاً عن أن انخفاض قيمة العملة الوطنية تجاه العملات الأجنبية يؤدي إلى تشويه العلاقات الاقتصادية والنقدية مع العالم الخارجي، ويترك بصماته السيئة على ميزان المدفوعات، وازدياد معدل الاعتماد على الديون الخارجية، وتعميق علاقات التبعية إلى السوق العالمية، والوقوع تحت سيطرة الاحتكارات الأجنبية.

في العديد من الحالات تكون النتائج الاجتماعية أكثر خطورة من النتائج الاقتصادية للتضخم وما يتبع ذلك من مخاطر على الاستقرار السياسي. من النتائج الاجتماعية الخلل الذي يصيب البنية الاجتماعية نتيجة إعادة توزيع الدخل القومي لصالح الفئات الغنية في المجتمع بفعل آلية التضخم، إضافة إلى انخفاض المستوى الاستهلاكي لدى فئات الدخل المحدود الذين يشكلون غالبية السكان، وما يرافق ذلك من انخفاض في معدلات الطلب على السلع الاستهلاكية حتّى يصبح فيها الركود الاقتصادي مهدداً للاستقرار الاقتصادي والاجتماعي والسياسي.

مكافحة التضخم

هناك سبب رئيسي يجب من أجله محاربة التضخم، هو إلغاء حياد الزمن في التبادل الاقتصادي.. بتخفيض قيمة المدى البعيد لحساب المدى القريب كالمجتمع الذي يشبع بعض الحاجات الآنية مؤملاً انخفاض القيمة في المستقبل.

وليس صدفة أن يكون (مجتمع الاستهلاك) هو مجتمع التضخم. لأن هناك اسباباً عديدة لارتباط أحدهما بالآخر.

السبب الأول:

وهو اكثر الأسباب تقنية ولكنه ليس اقلها خطورة، هو أن التضخم يجعل الحساب الاقتصادي مضطرباً، وأحد شروط جريان هذا الحساب بصورة صحيحة هو أن تحتفظ العناصر التي ينصب عليها، على وجه التقريب، بقيمتها خلال الزمن، وهذا المبدأ بديهي، ذلك أن قانون المجتمع المتحرك هو أن تغير الخيرات التي تؤلفه قيمتها النسبية تدريجياً، إلا أن التضخم يسرّع، (عندما يبلغ المعدلات الحالية) إيقاعات هبوط القيمة إلى حد يغدو، معه، الحساب الطويل الأجل مستحيلاً لا سيما وأن هبوط القيمة يعرف معدلات شديدة التنوع حسب القطاعات. وهذا الاختلال المتزايد في الحساب الطويل الأمد يولد حلقة تضخمية مفرغة على اعتبار أن المشاريع ستحتفظ أمام خطر العمليات الطويلة الأمد المتزايدة الكبرى بهوامش ربح مرتفعة ارتفاعاً غير سوي...

وهو ما يكون مصدراً جديداً للتضخم، إلا أن اخطر نتيجة للانحراف التضخمي في الحساب الاقتصادي هي انه يؤدي إلى غياب المشاريع الطويلة الأمد. وذلك هو السبب الأول الذي يشجع التضخم من أجله المشاريع ذات المرور السريع بالقياس مع تلك التي تتطلب آجال نضج طويلة في التضخم يرجع على المستوى التقني للحساب الاقتصادي فعلاً، الاستدراك على الاستثمار.

السبب الثاني:

إن التضخم هو المسؤول عن إضعاف سوق الادخار الطويل. وقد وصفنا آلية هذا الإضعاف، ويكفي هنا، أن نلح على واقعة كون وجود مثل هذا التوفير شرطاً ضرورياً لنمو الاستثمارات الجمعية، أو الاجتماعية، أو ذات النضج الاقتصادي الطويل الأجل التي تنقص اليوم اشد النقص. وعلى العكس من ذلك فإن تحويل الاستثمار بالادخار القصير يغذي، هو الآخر، دائرة تضخمية مفرغة، ويشجع، بصورة خاصة، الاتجاه إلى الاستثمارات ذات النضج الاقتصادي القصير،

وكي نقتصر على مثال واحد، نقول أن التوسع السريع جداً في الأدوات الكهربائية المنزلية الذي تدعمه تسهيلات التقسيط يقابل تجميدات صناعية سريعة الاستهلاك، وهو يستطيع، بسهولة أن يتعايش مع وضع تضخمي، والمشكلة هي أن معدل تجهيز المنازل بالسلع الاستهلاكية الدائمة أو شبه الدائمة الشائعة يقترب من السقف، وهكذا نرى أن التضخم يخلق هذا الوضع المخادع لاقتصاد لا يستطيع أن يمول غير إنتاج السلع التي لا حاجة إليها في حين أن ضروب الإنتاج ذات النفع الملح لا تجد تمويلاً مناسباً، فالاختلال العميق في الآليات يجبر، على إعطاء أولوية الفعالية الاقتصادية لإنتاج سلع استهلاكية، وما هو اسوأ من ذلك أن هذا الإنتاج يجب،

أن ينصب على سلع تتطور بسرعة أي على سلع رديئة النوعية أو ذات شكل يغير دون ضرورة (كما هي الحال بالنسبة للمنظفات وبعض المنتجات الصيدلانية مثلاً،) غالباً ما يفرض الإعلان الحاجة إليها، ولو لم يكن التضخم يهدم حياد الزمن في توزيع الادخار لما تردد هذا الأخير في استرداد الشكل الطويل، مدمراً، بذلك، الأسس المالية لمجتمع الاستهلاك.

والسبب الثالث:

الذي يجعل من (مجتمع الاستهلاك) مجتمع تضخم هو أن التضخم يغذي ما أطلقنا عليه اسم اقتصاد السيطرة وطبيعة هذه السيطرة ليست عديمة الأهمية: ذلك أنه يمكن أن نحلم، فهي تستطيع أن تشجع التجهيزات الجمعية على حساب أشياء الرفاه القليلة الأهمية التي تبهر الأنظار، ولكن العكس هو الصحيح ذلك أن المشاريع المسيطرة هي تلك التي تملك إمكانية بيع سلعها بسعر أعلى من كلفة الإنتاج بفضل الإقناع السيكولوجي والمناخ الأيديولوجي العام الذي يطبع بطابعه المجتمع، وكذلك بفضل كون التضخم يزود المستهلكين بسيولات كافية ليستمروا في الشراء رغم ارتفاع الأسعار ونجد هنا من جديد، مساوئ النظرية السيكولوجية للقيمة ومساوئ اقتصاد يتصف بالتفاوت يكون فيه الهرب إلى الأمام،

بالاستهلاك السلعي، هو الطريقة الوحيدة للتعويض الاجتماعي عن هذه الضروب من التفاوت ومهووسو الليبرالية الاقتصادية يردون على هذه المحاكمة بأن البيوت لم تكن لتشتري السلع التي تقترح عليها لو لم تكن ترغب فيها، ولكان المنتجون سيرغمون على إنتاج شيء آخر أكثر تلبية للطلب، ذلك هو بالفعل المخطط النظري لقانون العرض والطلب، وأفضل برهان في نهاية المطاف، على أن هذا القانون عاجز عن ضبط الفعالية الاقتصادية ضبطاً صحيحاً هو أنه قد أفلس في الواقع،

ولم يعد يجدي أبدا، الغوص في أسانيد نظرية واسعة بصدده، وكل الجامعيين الذين يعتقدون انهم يُعيدونه إلى الحياة بصياغة جديدة اشد التصاقاً بالرياضيات، لا يفعلون شيئاً سوى انهم يحنطون ميتاً، فلا يمكن أن يحاضر المرء إلى ما لا نهاية، حول قسم من العالم الاقتصادي (آليات تشكل الأسعار) متجاهلاً الآخر (حركات تراكز رأس المال) دون أن يجد نفسه ذات صباح في الوضع العابث كل العبث الذي يقوم على الاحتفاظ بالسعر بدوره كحلم بين العرض والطلب في حين أن العرض يتلاعب كلياً بالطلب وأن نظام الأسعار لم يعد يعكس سوى تعسف نسب القوة المموهة خلف أيديولوجية مسيطرة.

ورغم التحذيرات الواردة من كل مكان، ورغم الإفقار الواضح الذي يسببه النظام الاستهلاكي للعلاقات بين الناس ولعلاقات الناس بالطبيعة فإن هذا النظام ما زال قائماً، وهذا حقاً الدليل على اقتصاد يزعم أنه منظم من اجل إشباع الأغلبية يستطيع أن يعمل من اجل مصالح بعضهم وهذه الضغوط المادية التي تولدها تناقضات النمو.

من هم الرابحون... ومن هم الخاسرون في اقتصاد السيطرة هذا، حيث يسمح ارتفاع الأسعار للمشاريع المسيطرة بدعم مواقعها؟

ويتوضح الجواب على هذا السؤال انطلاقاً من آلية التضخم بوصفه تقنية استخدام للقيمة المضافة، وهي تقنية من جملة تقنيات أخرى ولكنها ليست كالتقنيات الأخرى، وتلك هي المشكلة فإذا لاحظنا جيداً ما يجري عندما يعمد مشروع مسيطر ـ1 إلى زيادة أسعاره، فإننا نتبين أن الأمر يدور حول اقتطاع إضافي من مداخيل العملاء الاقتصاديين الآخرين.

وذلك هو الادخار الإجباري وعلى العكس من ذلك، فإن مداخيل العملاء الاقتصاديين تخصص بإرادة متعمدة في اقتصاد تحارب فيه السيطرة بواسطة تنافس حقيقي بين المشاريع في إطار التخطيط وبمراقبة المستهلكين للمنتجات، وضمن هذا الإطار فإن قسم التمويل الذاتي للمشاريع التي سوف تبقى سيقابل استخداماً سوياً للقيمة المضافة. أما التمويل الذاتي التضخمي أو بصورة اعم، تزايد القيمة المضافة بفضل ارتفاع الأسعار فهو على العكس من ذلك اقتطاع إجباري من المداخيل الإنتاجية للفعاليات الأخرى.

ومن الواضح في هذه الشروط أن الرابح الأول من التضخم هو استثمار المنشآت المسيطرة وقد رأينا أن لهذه المشاريع، نموذجاً إنتاجياً هو رمز الوجوه السلبية للمجتمع الاستهلاكي، وتشجيع هذا النموذج الإنتاجي هو في رأينا اخطر عيوب التضخم.

إن إحدى نتائج انتصار رأس المال المسيطر على رأس مال المشاريع الصغيرة المبعثرة هو أن المشاريع المسيطرة تستطيع أن تخضع لمطالب العمال المتعلقة بالأجور بأسهل مما تستطيعه المشاريع الأخرى، صحيح أن التضخم السوسيولوجي أي ظواهر الاستدراك قوي اليوم، وانه يشجع تعميم ضروب ارتفاع المداخيل من خلال كل الوحدات الاقتصادية،

إلا أن هذا التعميم ليس كلياً ولا محققاً مباشرة ومن اجل ذلك يكون إجراء المشاريع المسيطرة في وضع متميز بالنسبة للاخرين، إن وجود مثل هذا الوضع هو أحد الأسباب الذي يهدد من اجله، (تضخم السيطرة) من انتقال مجتمع إلى الاشتراكية لأنه يمكن أن يغري أُجَراء بفضل التضخم بأن يتملكوا على غير وجه حق قسماً من القيمة المضافة القومية على حساب الاجراء الآخرين والمستهلكين.

ولن نتوقف عند دور التضخم في خفض قيمة المداخيل الثابتة رغم أننا لا نقلل من الضرر الذي ينزله بها،وهذه ظاهرة معروفة جداً يعاني منها بشكل خاص المتقاعدون والمسنون وهو يقوي ظلم التضخم.وكذلك فمن غير المجدي أن نلح على نزع الملكية الحقيقي الذي ينزله التضخم بصغار المدخرين. يستاء الملاكون الواسعو الثراء من عدم تعويض رؤس أموالهم التي تؤمم ولكن ملايين الدنانير التي يدخرها الشعب هي ما ينتزع ملكيتها ببساطة في التضخم.

إن التضخم لا يكتفي بأن يلعب دوراً اقتصادياً مؤذياً باستنزافه موارد الادخار الطويل، فهو يؤثر أيضاً تأثيراً اجتماعياً سلبياً على المجتمع، وعلى العكس من ذلك، فإن الأشخاص الذين يملكون ما يكفي من الثروة لتوظيف رؤوس أموالهم في (قيم موثوقة) كالأراضي والأبنية، قد حققوا، منذ عشرين سنة، ضروباً استثنائية من فضل القيمة يدهشنا أن لا تسترد الضرائب نصيباً منها للصالح العام. هؤلاء هم الأفراد والفئات الاجتماعية الرابحون والخاسرون في لعبة التضخم،

إلا أنه يجب أن لا ننسى (وهذا الوجه للأمور على جانب كبير من الأهمية) إن هناك أيضاً رابحين وخاسرين على مستوى الوظائف الاقتصادية الكبرى فلن تكون هناك مبالغة في ترديد القول بأن وظيفة الاستثمار الطويل الأمد تتأذى دائماً من التضخم ـ لقد سنحت لنا الفرصة للإشارة إلى مسؤوليات المنظرين عن هذه النتائج السيئة ولكننا أغضينا، دون شك، اكثر مما ينبغي عن كينز.

إنه من المقبول اليوم أن يهاجم كينز باسم الأولوية التي يعطيها لاعادة إطلاق الاقتصاد بالطلب أو نسهم في هذا النقد بدعوتنا إلى إعادة تقويم مكتسبات النظرية الموضوعية للقيمة التي تركز انتباهنا أولا على كلفة العرض. نعم لقد أسهمنا في هذا النقد إذا كان الأمر يدور حول توجيه الاتهام للتصور المبالغ في قصوره الذي كونه كينز عن الاقتصاد عندما يصرح قائلاً: (على المدى الطويل سنكون كلنا موتى) إن مثل هذا الموقف لم يعد ممكناً، وعلى العكس من ذلك، وذلك هو الانقلاب المطلوب، يجب أن يملأ الاهتمام بالمستقبل كل مواقفنا الاقتصادية.

ونحن لم نسهم في هذا النقد إذا كان الأمر يدور حول توجيه الاتهام إلى الطريقة التي نادى بها كينز بإعادة إطلاق اقتصاد من حالة جمود، ذلك أن تحليله لوسائل العمل الظرفية في النظام الرأسمالي يبقى بصورة عامة، صحيحاً.

وإذا كان ينبغي على قائمة الرابحين الكبيرين في المعركة التضخمية هما نمطية الحياة وتركز السلطة وهذه الملاحظة تنجم بالتأكيد، عن التحليلات السابقة، ولكنها تستحق أن تعالج على حدة نظراً لأهميتها الكبيرة لقد ناقش طلاب الاقتصاد، خلال سنوات عديدة، السؤال التالي: ألا يشجع النمو معدلاً معيناً للتضخم والجواب واضح اليوم. فالتضخم يشجع المشاريع ذات الربحية المجزية على المدى القصير ويثبط مشاريع التنمية ذات النضج الطويل الأجل.

فيمكن، إذن، أن نؤكد أن التضخم والنمو يسيران جنباً إلى جنب بشرط فوري هو أن نحدد النمو الذي نتحدث عنه ويدور الأمر بالنسبة لمحتواه، حول نمو يعطي الامتياز لسلع الاستهلاك الفردية أما من حيث الشكل، فالأمر يدور حول نمو توجهه المشاريع المسيطرة.

إن النقد المتأثر بعقلية القرون الوسطى الموجه للمجتمع الحالي ليس جزءاً من تحليلنا، حتى ولو كانت حركات العودة إلى حياة زراعية وحرفية وعلامات على قطيعة يجب أن تلفت الانتباه ومن اجل ذلك فإن التنديد بالنمو بواسطة الاستهلاك الفردي لا يستهدف، العودة إلى حالة سابقة لمستوى الحياة الاقتصادية ، وهو يجد أسسه في ثلاثة ثوابت:

أولا

أن هذا النمو ليس إيجابيا جداً إلا على أساس حساب الريعية المالية بالنسبة للمجتمع، فأنه سيتبين أن كلفة هذا النمو أثقل بالتأكيد من ذلك وسيبدو، لبعض ضروب الإنتاج، اثر هدام أقوى من آثارها من حيث تلبية الحاجات،

ثانياً

أن هذا النمو يفرز نمطية مخيفة رغم تنوع كبير في المنتجات المطروحة للبيع، فلقد بلغت هيمنة القيمة السلعية حدا أصبحت، معه اكثر تأثيراً من محتوى السلعة. وبعبارة أخرى، فإن هذا النمو قد حمل أيدلوجية السبيل الوحيد لزيادة السعادة الفردية، هو شراء سلع تجارية، وبذلك يكون قد أجرى تراجعاً قاسياً للعلاقات بين الناس والأشياء مهما يكن التنوع الظاهر لهذه الأشياء (راجع رأس المال/ الخبر الأول/ كارل ماركس) وإن نتائج هذه السيطرة للنمطية السلعية هي بلبلة معينة بين الشباب الذين يدركون بقوة خاصة إلى أي حد لا تستطيع هذه الصورة السلعية أن تكون فرحة الحياة اليومية الوحيدة ولا أن تعطي معنى للعمل ومن السهل أن يقال أن الشباب يفيدون من هذه الوفرة في السلع الاستهلاكية ومن الصعب توفيق هذه البديهية مع أزمة الأمل العميقة التي هي أيضاً طابع هذا المجتمع.

ومن تمام الخطأ والادعاء إرجاع هذه الأزمة إلى واحد من أسبابها، إلا أنه يمكن التأكيد بأن هذه النمطية سبب رئيسي. ونصل هنا إلى ملاحظتنا النقدية الثالثة للنمو التضخمي. وبالفعل فإذا لم تتوقف السلطة الاقتصادية التي تفرز هذا الاتجاه للنمو عن التراكز فإنها لا تتوقف، كذلك عن أن تغدو اقل قابلية للإدراك والتعين.

فالسلطة المتزايدة للشركات المتعددة القوميات غير الملحوظة وللنظام المصرفي ـ والابتعاد المستمر لمراكز القرار يؤديان إلى أن فرد القاعدة لم يعد يعرف من يقرر وماذا يقرر ولا ما هي وسائل تغير الوضع، وفي الوقت نفسه، فإن المؤسسات التي كانت في السابق جيدة التحديد، كالأسرة، بل والتسلل الرتبوي للمشروع الصغير، تنزع إلى فقدان سلطتهما أو إلى الظهور، عندما تحافظ على هذه السلطة، متقادمة وبالمقابل فإن سلطة النظام الاقتصادي وأيديولوجيته تكتسبان قوة متزايدة لا سيما وإنه لا يمكن تعيين هويتها. إن تراكز السلطة الاقتصادية الرأسمالية والذوبان الظاهر لمكان ممارستها وانتشار أيديولوجيتها هي الوجوه الرئيسية الثلاثة لهذا الواقع الاجتماعي التي تجعله يدرك كمعطى نهائي لأنه لا يدرك.

وفي حين يسمح وضع التقنيات والمستوى الثقافي المتوسط للناس في البلدان المتقدمة. بإسهام أكثف لكل منهم في القدرات التي تتصل به وفي حين يمكن تحرير القدرة الإبداعية الفردية والجماعية فإن هذا التركيز للسلطة وهذه النمطية في العلاقات الاجتماعية التجارية يخنقان كل مبادرة.

إن الثمار الطبيعية لمجتمع النمو التضخمي هذا هي في الوقت الحاضر، التسليم والثورات التي لا عز لها على اعتبار انه نجح في فرض ديكتاتورية المدى القصير. إن النمو التضخمي ينسف أسس نمو واع ومنظم بالأشكال العابرة للسلع التي ينتجها وبالخفض المتسارع للقيم المادية والإيديولوجية الذي يفرضه. ويصبغ العلاقات الاجتماعية. بالطابع النقدي الذي ينشره. إلا أن هذا النمو وهذه التنمية العميقة هما أملنا اليوم لأنهما ما سيصنع غدا أفضل فيجب تهيئة الدرب الذي يمكن أن يقود إلى تشييده ألا وهو الإسلام.

التدابير ضد التضخم

- تحقيق خفض كبير للفرق بين أضعف الأجور والمداخيل واعلاها.

- التعريف العلني بكل الأجور والمداخيل باعلانها، مثلاً في المنشآت.

- الإبقاء على مقدار في الاختيار اقل قليلاً بين كل المنتجات التي يمكن شراؤها.

- الإبطاء المحسوس لزيادة الأجور والمداخيل لا اكثر من 3% مثلاً عندما تزيد الأسعار بمقدار 1%.

- ربط الادخار بتغير الأسعار.

- إقامة تخطيط اكثر دقة للاتجاهات الاقتصادية الكبرى.

- ترك المزيد من الحرية الاقتصادية للمشاريع ضمن تخطيط مركزي عام.

- إيجاد حلول جديدة لا توجد في أي مكان آخر.

العدالة، الإبداع، الموضوعية الاقتصادية تلك هي الوجوه الثلاثة للتنمية ومحاورها العامة ويكون الإسهام في النضال ضد التضخم بتخطيط سريع لمجتمع متحول وذلك هو طموحنا وللعوامل أعلاه نرى أن الاقتصاد الإسلامي باستناده على الشريعة السمحاء كأساس عملي هو الدواء لمعالجة التضخم الذي يفتك بالمجتمع نتيجة لعدم التحليل الصحيح للوضع من وجوهه النظرية والمشخصة للإنسان والحياة الاقتصادية بما يجعل الموازنة متعادلة وبما يحقق تنمية أفضل بدون شبح التضخم.

الحمل الثقيل

سئل عن الحمل الثقيل يحمله الرجل على رأسه فلا يثقل عليه كثيراً، وترى الرجل المكروه يجلس على بعد من الانسان، ويكون ثقله ومشقته عليه أعظم من ذلك الحمل الثقيل.

فقال: إن الحمل الثقيل يحمله البدن، والرجل المكروه تحمله الروح وهي ألطف من البدن وأرق، فما تحمله الرّوح أشق عليها مما يحمله البدن.

1 أي حسب تعريفنا، مشروع قادر على أن يكون أول من يقدر ما في السوق ارتفاعاً في الأسعار دون انخفاض في حجم أعماله.

النظريات الاقتصادية والتضخم:

لقد سيطرت مشكلة التضخم المزمنة على اهتمام المفكرين الاقتصاديِّين؛ فعَكَفوا على دراسة أسباب هذه الأزمات التضخمية؛ من أجل الوصول إلى حلول مناسبة لعلاج هذا الارتفاع المستمر في مستوى الأسعار، وما يترتب عليه من آثار ضارة بالاقتصاد القوميّ

أ - الاقتصاديون الكلاسيكيون:

يُرجع الاقتصاديّون الكلاسيك التضخّمَ النقديّ أساسًا إلى ظاهرة نقديّة خالصة، تتمثل في ارتفاع معدل الطلب كنتيجة لزيادة كمية النقود في الاقتصاد، مما يترتب عليه ارتفاع مستويات الأسعار؛ نظرًا لثبات حجم الإنتاج وسرعة دوران النقود، وهو نفس ما ذهبت إليه النظرية العامة لكينز، حيث تتبلور ماهية التضخّم في وجود فائض في الطلب Excess Demand يفوق المقدرة الحالية للطاقات الإنتاجية، وتكون الفجوة التضخّمية Inflationary Gap هي التعبير عن هذا الاختلال بين الطلب والعرض (الأمين، 1983: 45).

ب – المدرسة السويدية:

أضافت المدرسة السويدية إلى النظرية الكَمِّيّة للنقود عاملاً جديدًا، فجعلت للتوقعات أهمية خاصة في تحديد العلاقة بين الطلب الكليّ والعرض الكليّ. وترى هذه المدرسة أن هذه العلاقة لا تتوقف فقط على مستوى الدخل - كما ترى النظرية الكينزية - وإنما تتوقف على العلاقة بين خطط الاستثمار وخطط الادخار.

وقد أدى استمرار التضخّم النقديّ مع وجود معدلات عالية من البطالة أو انتشار ظاهرة التضخّم الركوديّ Inflationary Stagnation(البازعي، 1997م: 112).

جـ – مدرسة شيكاغو:

أدت ظاهرة التضخم الركودي إلى عودة اقتصاديّ مدرسة شيكاجو، وعلى رأسهم ميلتون فريدمان، إلى النظرية الكمية للنقود، حيث يرون أنه لا توجد علاقة على المدى الطويل بين التضخّم والبطالة، وأن التضخّم ظاهرة نقديّة بحتة ترجع إلى نمو النقود بكمية أكبر من نمو كمية الإنتاج، أي أن حالة التضخّم ترجع إلى زيادة واضحة في متوسط نصيب وحدة الإنتاج من كمية النقود المتداولة.

د - مواضع الاتفاق والاختلاف:

ويتفق اقتصاديّو الفكر النقديّ Monetarists على أن معالجة ظاهرة التضخّم المعرقلة لعملية التنمية لن تتم إلا من خلال رسم سياسة نقديّة وماليّة حكيمة وغير تضخّمية، تستهدف تحقيق التوازن بين كمية النقود وحجم الناتج عن طريق تغيير الائتمان المصرفيّ وامتصاص فائض الطلب.

هـ – البنيويون أو الهيكليون:

ويقابل هذا الاتجاه للاقتصاديّين النقديّين الذين ركزوا على الجانب النقديّ من ظاهرة التضخّم اتجاهًا آخر يرى في التضخّم ظاهرة اقتصاديّة واجتماعية ترجع إلى الاختلالات الهيكليّة الموجودة بصفة خاصة في الاقتصاديّات المختلفة. وقد عُرف اقتصاديّو هذا الاتجاه بالهيكليّين Structuralists، وقد كان شولتز أول من لفت النظر إلى أهمية التحليل الهيكليّ للتضخّم الذي يبين وجود خلل هيكليّ ناشئ عن عجز بنيان العرض عن التغير ليتلاءم مع تغير بنيان الطلب، نظرًا لعدم مرونة الجهاز الإنتاجيّ. ويضيف شولتز إلى هذا الخلل عدمَ وجود بطالة والاقتراب من مستويات تشغيل عُليَا.

ولا يقتصر ارتفاع الأسعار على تلك المنتجات التي زاد الطلب عليها، وإنما يمتد إلى منتجات الصناعات التي انخفض الطلب عليها أيضًا؛ نظرًا لقوة نقابات العمال التي تُسهم في تجميد الأجور، فضلاً عن ارتفاع أسعار المواد الخام التي تشترك هذه الصناعات في استخدامها مع الصناعات التي زاد الطلب على منتجاتها.

ويرى الاقتصاديّون الهيكليون أن العوامل الهيكليّة الاقتصاديّة والاجتماعية والسياسية هي التي تَربِض - في المجال الأخير - وراء زيادة الطلب ووراء الإدارة النقديّة والماليّة السيئة في تلك الدول، فيفسِّرون القوى التضخّمية بمجموعة من الاختلالات، تشمل: الطبيعة الهيكليّة للتخصص في إنتاج المواد الأولية، وجمود الجهاز الماليّ للحكومات، وضآلة مرونة عرض المنتجات الغذائية، فضلاً عن طبيعة عملية التنمية وما تولده من اختلالات في مراحلها الأولى. ويخلُص الاقتصاديّون الهيكليون إلى ضرورة معالجة هذه الاختلالات الهيكليّة للقضاء على ظاهرة التضخّم التي تعاني منها الاقتصاديّات المتخلفة بصفة خاصة؛ بغية مواصلة جهود التنمية والمحافظة على مواردها

الفصل الثالث:

العلاقة بين التضخم وسعر الصرف:

تعد أسعار الصرف الموازية لأسعار الصرف الرسمية واحداً من المؤشرات الإقتصادية والمالية المعبرة عن متانة الإقتصاد لأية دولة سواء أكانت من الدول المتقدمة أم الدول النامية، وتتأثر أسعار الصرف بعوامل سياسية وإقتصادية متعددة، ومن بين هذه العوامل الإقتصادية، التضخم، ومعدلات أسعار الفائدة السائدة في السوق، اللذان يعكسان أثرهما في سعر الصرف للعملة الوطنية في السوق الموازية لسعر الصرف الرسمي الوطني.

العلاقة بين التضخم وإصدار العملات:

أسعار الصرف (Exchange rates)

أ. تمثل أسعار الصرف علاقة التحويل بين العملات, ويعتمد ذلك على علاقات العرض والطلب بين عملتين, ان سعر الصرف الأجنبي, هو سعر وحدة عملة مع وحدة عملة مقابلة لدولة أخرى, ويعبر عنه بالعملية الوطنية كالدينار العراقي مقابل الدولار أو الدينار الأردني أو الليرة السورية أو الفرنك الفرنسي مقابل المارك الألماني ، إذ يعبر سعر الصرف الأجنبي (Foreign Exchange Rate). عن كمية الوحدات من إحدى العملتين التي يتم مبادلتها بوحدة واحدة من العملة الأخرى, وهناك نوعين من أسعار الصرف وهي أسعار الصرف الثابتة (Fixed Exchange rate) وأسعار الصرف الحرة (Free Exchange Rates).

1. أسعار الصرف الثابتة: تتحدد أسعار الصرف الثابتة في ضوء بعض الأسس التي تحددها الإدارة الرسمية في الدولة لتحديد سعر الصرف الثابت ولا تتغير هذه العلاقة بين العملتين إلا ضمن هوامش محدودة جداً.

2. أسعار الصرف الحرة: تتغير أسعار الصرف للعملة الوطنية تجاه العملات الأخرى بناءاً على العلاقة بين العرض والطلب على العملة في سوق الصرف الأجنبي ويجري هذا التغير بشكل حر في أسعار الصرف الحرة(العمر، 1416هـ:55 ).

ب ـ العوامل المؤثرة في أسعار الصرف:

وتتأثر أسعار الصرف بعدة عوامل ومن أبرزها:

1. ارتفاع معدلات الصرف للعملات الأجنبية الأمر الذي يؤدي إلى انخفاض قيمة العملة الوطنية تجاه هذه العملات.

2. تراجع الصادرات أو انخفاض أسعارها يؤثر على حجم التدفقات النقدية الداخلة إلى البلد.

3. الحروب والكوارث الطبيعية المؤثرة في الاقتصاديات الوطنية للدول إذ يؤثر ذلك في اختلال قوة الاقتصاد الوطني الأمر الذي يؤدي إلى انخفاض قيمة العملة الوطنية تجاه العملات الأخرى.

4. معدل التضخم: يؤدي ارتفاع معدل التضخم في الاقتصاديات الوطنية إلى انخفاض قيمة العملة الوطنية تجاه العملات الأخرى، وبذلك يتأثر سعر الصرف مما يؤدي إلى زيادة عدد الوحدات من العملة الوطنية التي يتم تبادلها بوحدة واحدة من عملة أجنبية مقابلة لها

5. الديون الخارجية وخدمة الديون: تعد المديونية الخارجية واحد من الاعباء التي تثقل كاهل الاقتصاد الوطني فضلاً عن خدمة المديونية المتمثلة بإقساط الفوائد السنوية وقد تلجأ بعض الدول إلى جدولة ديونها مع الدائنين مقابل فوائد عالية, الأمر الذي يجعل هذه الدول تسدد الفوائد لا الأقساط الأصلية وهذا يعني اختلال العملة الوطنية تجاه العملات الأخرى.

6. أسعار الفائدة: تؤثر أسعار الفائدة في أسعار الصرف بشكل غير مباشر, فانخفاض أسعار الفائدة مع توفر فرص استثمارية, يؤدي إلى زيادة الطلب على رؤوس الأموال بهدف استثمارها, ويتحقق الاستثمار وينشط الإقتصاد الوطني.

ويتضاعف الاستثمار لتحقيق متانة الاقتصاد الوطني, مما يؤدي إلى تحسن قيمة العملة الوطنية تجاه العملات الأخرى. في حين يؤدي ارتفاع أسعار الفائدة إلى تجنب الاتجاه نحو الاقتراض من قبل المستثمرين وينتج عن ذلك انحسار الاستثمار وينخفض النمو الاقتصادي مما يؤدي إلى نتائج عكسية تقلل من متانة الاقتصاد الوطني وينعكس ذلك على قيمة العملة الوطنية تجاه العملات الأخرى.

العلاقة بين التضخم وارتفاع الأسعار:

إذا استعرضنا النظريات المخلتفة التى تحاول أن تفسر التضخم، يمكن أن نقرر أن أغلب النظريات المعاصرة تحاول تفسير التضخم بوجود إفراط في الطلب على السلع والخدمات أي زيادة الطلب الكلي على العرض الكلي عند مستوى معين من الأسعار.

وهذا لايعني تجاهل العوامل الأخرى التى يمكن أن تساهم في التضخم. فالنظريات المعاصرة تشير إلى العوامل التقنية والعوامل النفسية والعوامل التنظيميةالتى يمكن أن تؤدي تلقائياً إلى حدوث تضخم.

وتفسير التضخم بوجود فائض الطلب يستند إلى المبادئ البسيطة التى تتضمنها قوانين العرض والطلب، فهذه القوانين تقرر أنه - بالنسبة لكل سلعة على حدة - يتحدد السعر عندما يتعادل الطلب مع العرض .. وإذا حدث أفراط في الطلب - فإنه تنشأ فجوة بين الطلب والعرض، وتؤدي هذه الفجوة إلى رفع السعر... وتضيق الفجوة مع كل ارتفاع في السعر حتى تزول تماماً وعندئذً يستقر السعر ومعنى ذلك أنه إذا حدث إفراط في الطلب على أية سلعة فإن التفاعل بين العرض والطلب كفيل بعلاج هذا الإفراط عن طريق ارتفاع الأسعار.

وهذه القاعدة البسيطة التى تفسر ديناميكية تكوين السعر في سوق سلعة معينة يمكن تعميمها على مجموعة أسواق السلع والخدمات التى يتعامل بها المجتمع فكما أن إفراط الطلب على سلعة واحدة يؤدي إلى رفع سعرها، فإن إفراط الطلب على جميع السلع والخدمات - أو الجزء الأكبر منها - يؤدي إلى ارتفاع المستوى العام للأسعار وهذه هي حالة التضخم

العلاقة بين التضخم والكساد:

شهد الإقتصاد العالمي عدة تقلبات وموجات من التضخم والكساد ، تعود في الأساس إلى عدم مقدرة الأدوات التي تعتمد سعر الفائدة على إدارة النشاط الإقتصادي . ولعمري فإن علاج هذا الإختلال مفتاحه قول الحق عز وجل : (وكل شيء عنده بمقدار) . ولما كانت المصارف أهم أدوات تنفيذ السياسات الإقتصادية الرامية إلى تحقيق التنمية الإقتصادية والإجتماعية، فعندما اجتاحت العالم حالة كساد كبير حدثت بطالة قاسية فكانت النتيجة مزيدا من المجاعات والبؤس، عندئذ تصدى العالم ( كينز) لدراسة تلك الظاهرة ووضع تعريفا لتلك الظاهرة جاء فيه أن الكساد أو الركود يعني الهبوط المفاجئ للفاعلية الحدية لرأس المال بإحداثه نقصا في الاستثمارات وفي الطلب الفعال.

كل ذلك يؤدي إلى عدم التوازن بين الادخار والاستثمار، بحيث ينخفض الاستثمار وتقل العمالة، ويقل الدخل، ويميل الناس إلى الاكتناز، ويتراكم المخزون لدى أرباب العمل، وما إلى هنالك. أما تعريفات الاقتصاديين المعاصرين لتلك الظاهرة فأهمها التعريف الذي جاء فيه: (إن مظهر الركود الاقتصادي يتجلى في تزايد المخزون السلعي فيما بين التجار من ناحية والتخلف عن السداد للأوراق التجارية والشيكات فيما بين التجار من ناحية أخرى) (البازعي، 1997م: 159). وينسب هذان الأمران إلى نقص السيولة وإحجام البنوك عن تقديم الائتمان بأحجام مناسبة للقطاع الخاص. وعند الاقتصاديين الإسلاميين القدامى ـ أي الفقهاء ـ نرى ما كتبه أبو الفضل جعفر بن علي فإن لكل بضاعة ولكل شيء مما يمكن بيعه قيمة متوسطة معروفة عند أهل الخبرة به(العمر، 1416هـ: 73).

فما زاد عليه عليها سمي بأسماء مختلفة على قدر ارتفاعه، فإنه إذا كانت الزيادة يسيرة قيل قد تحرك السعر، فإن زاد شيئا قيل قد نفق، فإن زاد أيضا قيل ارتقى، فإن زاد قيل قد غلا، فإن زاد قيل قد تناهى، فإن كان مما الحاجة إليه ضرورية كالأقوات سمي الغلاء العظيم والمبين، وبإزاء هذه الأسماء في الزيادة أسماء النقصان، فإن كان النقصان يسيرا قيل قد هدأ السعر، فإن نقص أكثر قيل قد كسد، فإن نقص قيل قد اتضع، فإن نقص قيل قد رخص، فإن نقص قيل قد سقط السعر، وما شاكل هذا الإسم.

الركود بين الاقتصادين الوضعي والإسلامي عند (كينز) هناك تفسير للمرض ـ أي الركود الاقتصادي ـ وهناك سبل لمواجهته، وتتلخص المسالة في رفع مستوى التشغيل، وذلك عن طريق رفع الاستهلاك والاستثمار، وبالتالي فإن انخفاض سعر الفائدة يمكن أن يفيد في هذا الصدد كما وعلى الحكومة أن تعمل على إعادة توزيع الدخول وعلى إقامة الاستثمارات العامة، أي كان تركيزه على السياسة المالية. أضف إلى ذلك بعض التوصيات والاقتراحات الهادفة إلى الوقوف في وجه ظاهرة الكساد، منها حلول طويلة الأجل، ومنها حلول قصيرة الأجل(العمر، 1416هـ: 86).

الفصل الخامس:

أثر التضخم على الموازنة العامة:

إن للتضخم أثر على الموازنة العامة وتختلف الوسائل لمعالجة التضخم حسب النظام الاقتصادي المتبع ففي الاقتصاديات المتخلفة، يتم التركيز على بعض وسائل السياسة النقدية، مثل سياسة سعر الخصم، وعلميات السوق المفتوحة، وتعديل نسبة الاحتياطي القانوني، إضافة إلى استخدام بعض وسائل السياسة المالية، مثل فرض ضرائب على الأغنياء مع إعفاء الفقراء منها(الأمين، 1983: 75).

وفي الاقتصاديات المتقدمة يكون التركيز على بعض وسائل السياسة النقدية، كتغيير سعر إعادة الخصم، واستخدام سياسة السوق المفتوحة، وتعديل نسبة الاحتياطي القانوني. إضافة إلى استخدام بعض وسائل السياسة المالية، كالقروض والضرائب، مع استخدام السياسة الأجرية، أي ربط الأجر بالإنتاجية. إضافة إلى اتباع سياسة القيود المباشرة، كتثبيت الأسعار واستخدام نظام البطاقات أي تقنين السلع، ومنح الدعم(البسام، 1999م: 23).

أما الاقتصاد الإسلامي، فقد ركز على بعض الوسائل التي تعالج ظاهرة التضخم، أهمها:

فرض الزكاة

بحيث تؤدي إلى محاربة البطالة، والتضييق على رأس المال العاطل..

تنظيم التسعير: بحيث تلغي ظاهرة السوق السوداء، وتحدد الأجور والأرباح.

الدعوة إلى ترشيد الاستهلاك:

وذلك عن طريق تحريم الإسراف والتبذير، وتحريم الاستهلاك الترفي، والتوسط والاعتدال في الانفاق.

تحريم الربا:

بحيث تؤدي إلى تصحيحي وظيف النقود، وإلى عدم الإفراط في اشتقاق النقود، وإلى انخفاض تكلفة السلع(البسام، 1999م: 44).

تحريم الاحتكار:

حيث أن الاحتكار يؤدي إلى تكوين شركات احتكارية وإلى تقييد العرض وإلى ارتفاع الأسعار، وإلى فساد السريان التلقائي لقانون العرض والطلب إذن تبقى مشكلة التضخم ظاهرة طبيعية في الدول المتقدمة، وظاهرة مرضية في الدول المتخلفة والنامية.

الآثار الاقتصادية للتضخم

للتضخم آثار اقتصادية مؤثرة في مسيرة التنمية الاقتصادية والاجتماعية وأبرز هذه الآثار هي:

1- ارتفاع الأسعار والكتلة النقدية المتداولة:

يترتب على ارتفاع معدلات التضخم ارتفاع في أسعار المواد الإستهلاكية وإنَّ أولى الفئات المتضررة بهذا الارتفاع هم أصحاب الدخول المحدودة، فضلاً عن وجود كتلة نقدية كبيرة متداولة في السوق وقد تكون هذه الكتلة محصورة بين أيدي مجموعة صغيرة لا تشكل الاّ نسبة ضئيلة جدا من السكان، مما يعكس آثاره الاقتصادية السلبية على المستويات المعاشية للسكان.

2- ازدياد معدلات التضخم تؤدي إلى خفض القيمة الشرائية للنقد مما يؤدي إلى زيادة الطلب على رؤوس الأموال لتمويل المشروعات المقترحة وزيادة الطلب على رؤوس الأموال يؤدي إلى ارتفاع أسعار الفائدة.

الحد من الصادرات إلى الأسواق الدولية

ان ازدياد معدلات التضخم مؤدي إلى انخفاض القدرة التنافسية للمنتجات الوطنية في الأسواق الدولية وهذا يسبب زيادة المدفوعات مقابل انخفاض الإيرادات بالتالي حصول عجز في الميزان التجاري.

2-يؤدي التضخم إلى زيادة أسعار الفائدة وتبعاً لذلك تزداد أرباح منشأات الأعمال، وتنخفض هذه الأرباح بانخفاض معدلات الفائدة، حيث يتم تمويل الموجودات بإصدار سندات مديونية. في حين لا تسري هذه الخصائص في عدد من المشروعات الصناعية في الاقتصاديات ذات التضخم المنخفض. بل يحصل ذلك في الاقتصاديات ذات المعدلات العالية للتضخم، إذ يسبب إرتفاع التضخم إرتفاع في الإيرادات ومعدلات القائدة. وهي معدلات ليست حقيقية لو تم معالجتها وإعادتها إلى الأسعار الثابتة .

إجراءات الحد من التضخم

يمكن الحد من التضخم ولاسيما في الدول المتقدمة بتنفيذ إجراءات السياستين المالية والنقدية:

أ. السياسة المالية:

أولاً: تضع وزارة المالية السياسة المالية ((fiscal policy للدولة وبموجبها تتحدد مصادر الإيرادات واستخداماتها والفائض (surplus) في الموازنة (Buelget) يؤدي إلى تقليل حجم السيولة المتاحة. وبالتالي سيؤدي ذلك إلى خفض معدل التضخم.

ثانياً: قيام وزارة المالية ببيع حجم الدين العام إلى الجمهور وبالتالي سحب النقد المتوفر في السوق ويؤدي ذلك إلى الحد من عرض النقد.

ثالثاً: زيادة الضرائب على السلع الكمالية التي تتداولها القلة من السكان من أصحاب الدخول المرتفعة.

رابعا: خفض الإنفاق الحكومي: يعد الإنفاق الحكومي أحد الأسباب المؤدية إلى زيادة المتداول من النقد في السوق، وبالتالي فإن الحد من هذا الإنفاق وتقليصه سيؤدي إلى خفض النقد المتداول في الأسواق

ب- السياسة النقدية:

تتولى المصارف المركزية (البنوك المركزية) في الدول المختلفة وضع وتنفيذ السياسات النقدية باعتماد مجموعة من الأدوات الكمية والنوعية:

أولاً: الأدوات الكمية:

1. زيادة سعر إعادة الخصم: ومن النشاطات الاعتيادية التي تقوم المصارف التجارية بها: خصم الأوراق التجارية للأفراد وفي حالات أخرى تقوم بإعادة خصمها لدى البنك المركزي وفي هذه الحالة يقوم البنك المركزي برفع سعر إعادة الخصم بهدف التأثير في القدرة الإنتمائية للمصارف من أجل تقليل حجم السيولة المتداولة في السوق ويعد هذا الإجراء واحداً من الإجراءات لمكافحة التضخم.

2. دخول المصارف (البنوك المركزية) إلى الأسواق بائعة للأوراق المالية وذلك من أجل سحب جزاء من السيولة المتداولة في السوق. أو ما يسمى بدخول السوق المفتوحة.

3. زيادة نسبة الإحتياط القانوني. تحتفظ المصارف التجارية بجزء من الودائع لدى البنوك المركزية وكلما ارتفعت هذه النسبة كلما انخفضت القدرة الإنتمائية لدى المصارف.

ثانياً: الأدوات النوعية:

أما الأدوات النوعية فإنها تتلخص بطريقة الإقناع لمدراء المصارف التجارية والمسؤولين فيها عن الإنتماء المصرفي، بسياسة الدولة الهادفة إلى خفض السيولة المتداولة في الأسواق، وهذه السياسة فعالة في الدولة النامية بشكل أكبر مما في دول أخرى.

ثالثاً: معدلات الفائدة

غالباً ما تقترن معدلات الفائدة بمصادر التمويل المقترضة سواء أكانت هذه المصادر قصيرة، أم متوسطة، أم طويلة الأجل، إذ يخصص رأس المال في إطار النظرية المالية من خلال أسعار الفائدة، وتتفاوت هذه الأسعار حسب تفاوت أجال الاقتراض، فالفوائد على القروض قصيرة الأجل تكون أقل في حين تكون أسعار الفائدة على القروض طويلة الأجل مرتفعة بينما أسعار الفائدة على القروض متوسطة الأجل تكون بين السعرين وتزداد أسعار الفائدة عند تزايد الطلب على رؤوس الأموال الحاصل عن الرواج الاقتصادي.

وقد تتوفر فرص استثمارية تشجع المستثمرين على استغلال هذه الفرص الاستثمارية. ولتوقعات المستثمرين أثر واضح في زيادة الطلب على رؤوس الأموال، إذ تتجه توقعاتهم بأن الحالة الاقتصادية في تحسن وأن رواجا اقتصادياً سيؤدي إلى توفر فرص استثمارية متاحة أمام المستثمرين ولذلك يزداد الطلب على رؤوس الأموال وعلى شكل قروض قصيرة الأجل الأمر الذي يؤدي إلى زيادة أسعار الفائدة القصيرة الأجل بشكل يفوق أسعار الفائدة على القروض طويلة الأجل خلافاً للقاعدة التي تقول انّ أسعار الفائدة على القروض طويلة الأجل أكثر من الفوائد على القروض قصيرة الأجل.

وتتأثر أسعار الفائدة بعدة عوامل يترتب على مؤثرات هذه العوامل أن يطلب المقرض (الدائن) علاوات تضاف إلى أسعار الفائدة الحقيقية ومن أبرز هذه العوامل(البازعي، 1997م: 221):

1. معدل التضخم (Inflation):

تؤثر معدلات التضخم في تكاليف الإنتاج الصناعية لمنشآت الأعمال عموماً ولذلك يزداد الطلب على رأس المال لتغطية هذه التكاليف. وكما أشير إليه سابقاً فان انخفاض القوة الشرائية للنقد تسبب ازدياد الحاجة إلى التمويل. وعلى افتراض أن تقديرات إحدى منشآت الأعمال، أشارت إلى أن كلفة خط إنتاجي مقترح ضمن خطتها السنوية للسنة القادمة بلغت (10) مليون دينار، وعندما أرد تنفيذ الخط الإنتاجي تبين أن هذا المبلغ لا يكفي لتغطية تكاليف إقامة هذا الخط الإنتاجي، بل يتطلب (15) مليون دينار(البسام، 1999م: 92).

هذه الزيادة ناتجة عن ازدياد معدل التضخم وانخفاض قيمة العملة الوطنية ، مما أدى إلى زيادة الطلب على رأس المال وزيادة الطلب هذه، تؤدي إلى زيادة أسعار الفائدة على التمويل المقترض، إذا تأثر القرارات المالية لمنشأة الأعمال ولا يقتصر الـتأثير على أسعار الفائدة بل يؤثر التضخم في أسعار الصرف للعملة الوطنية تجاه العملات الأخرى، وتنسجم أسعار الفائدة مع معدلات التضخم. ففي المانيا كانت أسعار الفائدة أقل من نظيرتها في الولايات المتحدة الأمريكية ويعود السبب إلى أن معدل التضخم في ألمانيا كان أقل منه في الدولة الأخيرة.

2. العرض والطلب:

يزداد الطلب على اقتراض الأموال في الحالات التي يكون فيها الاقتصاد الوطني للدولة في حالة انتعاش ورواج, وذلك لتوفر فرص استثمارية للمستثمرين وباختلاف مستويات العائد والمخاطرة المتوقعين لأية فرصة استثمارية, يتم اختيارها, ويصاحب هذه الزيادة في الطلب على الأموال زيادة في أسعار الفائدة, في حين زيادة عرض الأموال يؤدي إلى انخفاض أسعار الفائدة.

الاستنتاجات و الاقتراحات :

أ. الاستنتاجات:

ان ابرز الاستنتاجات هي ما يأتي:

1. ارتفاع أو انخفاض معدل التضخم سيؤدي إلى ارتفاع معدلات أسعار الفائدة.

2. ارتفاع أسعار الفائدة تقلل من إقبال المستثمرين ورجال الأعمال على الافتراض, في حين انخفاضها يشجع على الافتراض والاستثمار, مما ينعكس على مضاعفة الاستثمار ومتابعة الاقتصاد الوطني وتحسن قيمة العملة الوطنية.

3. تأثر سعر الصرف بمعدلات التضخم, حيث يؤدي ارتفاع التضخم إلى انخفاض قيمة العملة الوطنية وتبعاً لذلك يتغير سعر الصرف.

4. ثبات أسعار الصرف في بعض الدول وهذا لا ينسجم مع الظروف الاقتصادية المتغيرة.

ب. الاقتراحات:

1. تقليص الإنفاق الحكومي بكافة أشكاله ورفع معدل الضريبة على ربحية الأنشطة التي لا تعكس آثار ايجابية على الاقتصاد الوطني.

2. تفعيل دور المصارف المركزية (البنوك المركزية) في ممارسة السياسة النقدية باتجاه التأثير في السيولة المتداولة في السوق.

3. تفعيل دور وزارة المالية في ممارسة السياسة المالية للتأثير في السيولة المتداولة في الأسواق أيضاً.

4. إتاحة البيانات أمام الباحثين عن معدلات التضخم وأسعار الفائدة وأسعار الصرف الرسمية والموازية تحديداً.

5. تنشيط دور المؤسسات الإنتاجية لزيادة الإنتاج وتحسين الأداء.

الخاتمة:

يعتبر التضخم واحداً من أهم مؤشرات الوضع الاقتصادي والمؤثرات به. وهو مثله مثل أي حالة أو ظاهرة اقتصادية,لايعتبر بالضرورة حالة مرضية إلا بعد أن يتجاوز حدوده.

وبالعكس أيضاً لا يعتبر انخفاض معدلات التضخم وثباته على معدلات متدنية حالة صحية بالضرورة، إن قراءة واقع التضخم لاستيضاح ما يشير إليه رهن الظروف المرافقة له.

والمعروف أن التضخم عرض وليس مرض هو مؤشر خلفه تكمن حقائق قد تكون ايجابية وقد تكون سلبية وبالتالي فإن السيطرة على التضخم قبل أن يصل مستوى الخطورة رهن بأسبابه.

مرئيات

انظر أيضا

- التضخم الألماني في العشرينيات

- 2007–2008 world food price crisis

- Agflation

- محاسبة القوة الشرائية الثابتة

- مؤشر أسعار المستهلك

- انكماش اقتصادي

- إهتلاك

- خفض القيمة

- تخفيض معدل التضخم

- تضخم فائق

- محاسبة التضخم

- Inflation adjustment

- تحوض التضخم

- المعايير الدولية لإعداد التقارير المالية

- قائمة البلدان حسب معدل التضخم

- اقتصاد كلي

- ثورة الأسعار

- القيمة الحقيقية مقارنة بالقيمة الاسمية

- قاعدة 72

- حق سك العملة

- ركود تضخمي

- اقتصاد الحالة الثابتة

- شعبة الإحصاء في الأمم المتحدة

- Welfare cost of inflation

الهوامش

- ^ "Consumer Price Index for All Urban Consumers (CPI-U): U.S. city average, by expenditure category, March 2022". Bureau of Labor Statistics. March 2022. Retrieved 12 March 2022.

- ^ "CPIH Annual Rate 00: All Items 2015=100". Office for National Statistics. 13 April 2022. Archived from the original on April 24, 2022. Retrieved 13 April 2022.

- ^ أ ب ت ث ج ح Parkin, Michael (2008). "Inflation". The New Palgrave Dictionary of Economics: 1–14. doi:10.1057/978-1-349-95121-5_888-2. ISBN 978-1-349-95121-5.

- ^ "Fiat Money: What It Is, How It Works, Example, Pros & Cons". Investopedia (in الإنجليزية). Retrieved 2024-01-30.

- ^ Corina, Pons; Luc, Cohen; O'Brien, Rosalba (7 November 2018). "Venezuela's annual inflation hit 833,997 percent in October: Congress". Reuters. Archived from the original on December 12, 2021. Retrieved 9 November 2018.

- ^ Bernholz, Peter (2015). Introduction (in الإنجليزية الأمريكية). Edward Elgar Publishing. ISBN 978-1-78471-763-6. Archived from the original on June 18, 2021. Retrieved June 9, 2022.

- ^ Baker, Gerard (2007-01-19). "Welcome to 'the Great Moderation'". The Times. London: Times Newspapers. ISSN 0140-0460. Archived from the original on December 14, 2021. Retrieved 15 April 2011.

- ^ Dobson, Roger (يناير 27, 2002). "How Alexander caused a great Babylon inflation". The Independent. Archived from the original on مايو 15, 2011. Retrieved أبريل 12, 2010.

- ^ Harl, Kenneth W. (1996). Coinage in the Roman Economy, 300 B.C. to A.D. 700. Baltimore: The Johns Hopkins University Press. ISBN 0-8018-5291-9.

- ^ "Annual Report (2006), Royal Canadian Mint, p. 4" (PDF). Mint.ca. Archived (PDF) from the original on December 17, 2008. Retrieved May 21, 2011.

- ^ Shostak, Frank (2008-06-16). "Commodity Prices and Inflation: What's the Connection?". Mises Institute (in الإنجليزية). Retrieved 2023-11-19.

- ^ von Glahn, Richard (1996). Fountain of Fortune: Money and Monetary Policy in China, 1000–1700. University of California Press. p. 48. ISBN 978-0-520-20408-9.

- ^ Ropp, Paul S. (2010). China in World History. Oxford University Press. p. 82. ISBN 978-0-19-517073-3.

- ^ Bernholz, Peter (2003). Monetary Regimes and Inflation: History, Economic and Political Relationships. Edward Elgar Publishing. pp. 53–55. ISBN 978-1-84376-155-6.

- ^ "Mansa Musa". 2006-05-24. Archived from the original on May 24, 2006. Retrieved 2023-11-19.

- ^ "Kingdom of Mali – Primary Source Documents". African studies Center. Boston University. Archived from the original on November 24, 2015. Retrieved 30 January 2012.

- ^ Earl J. Hamilton, American Treasure and the Price Revolution in Spain, 1501–1650 Harvard Economic Studies, p. 43 (Cambridge, Massachusetts: Harvard University Press, 1934).

- ^ "John Munro: The Monetary Origins of the 'Price Revolution':South Germany Silver Mining, Merchant Banking, and Venetian Commerce, 1470–1540, Toronto 2003" (PDF). Archived from the original (PDF) on March 6, 2009.

- ^ Walton, Timothy R. (1994). The Spanish Treasure Fleets (in الإنجليزية الأمريكية). Florida, US: Pineapple Press. p. 85. ISBN 1-56164-049-2.

- ^ Bernholz, Peter; Kugler, Peter (August 1, 2007). "The Price Revolution in the 16th Century: Empirical Results from a Structural Vectorautoregression Model". Working Papers. Archived from the original on April 25, 2021. Retrieved March 31, 2015 – via ideas.repec.org.

- ^ Tracy, James D. (1994). Handbook of European History 1400–1600: Late Middle Ages, Renaissance, and Reformation. Boston: Brill Academic Publishers. p. 655. ISBN 90-04-09762-7.

- ^ Fischer, David Hackett (1996). The Great Wave (in الإنجليزية). Oxford University Press. p. 81. ISBN 0-19-512121-X.

- ^ "What Does the Producer Price Index Tell You?". June 3, 2021. Archived from the original on December 25, 2021. Retrieved October 1, 2022.

المصادر

- الموسوعة العربية

- Abel, Andrew; Bernanke, Ben (2005). Macroeconomics (5th ed.). Pearson

- Barro, Robert J. (1997). Macroeconomics. Cambridge, Mass: MIT Press. p. 895. ISBN 0-262-02436-5.

{{cite book}}: Invalid|ref=harv(help) - Blanchard, Olivier (2000). Macroeconomics (2nd ed.). Englewood Cliffs, N.J: Prentice Hall. ISBN 013013306x.

{{cite book}}: Check|isbn=value: invalid character (help); Invalid|ref=harv(help) - Mankiw, N. Gregory (2002). Macroeconomics (5th ed.). Worth

- Hall, Robert E.; Taylor, John B. (1993). Macroeconomics. New York: W.W. Norton. p. 637. ISBN 0-393-96307-1.

{{cite book}}: Invalid|ref=harv(help) - Burda, Michael C.; Wyplosz, Charles (1997). Macroeconomics: a European text. Oxford [Oxfordshire]: Oxford University Press. ISBN 0-19-877468-0.

{{cite book}}: Invalid|ref=harv(help)

قراءات إضافية

- Baumol, William J. and Alan S. Blinder, Macroeconomics: Principles and Policy, Tenth edition. Thomson South-Western, 2006. ISBN 0-324-22114-2

- Mishkin, Frederic S., The Economics of Money, Banking, and Financial Markets, New York, Harper Collins, 1995.

- Friedman, Milton, Nobel lecture: Inflation and unemployment 1977

- Henry Hazlitt, What You Should Know About Inflation

- Federal Reserve Bank of Boston, "Understanding Inflation and the Implications for Monetary Policy: A Phillips Curve Retrospective", Conference Series 53, June 9–11, 2008, Chatham, Massachusetts. (Also cf. Phillips curve article)

- Vasudevan, Ramaa, "What is the relation between inflation and unemployment?", in Dollars & Sense, September/October 2006

- Nenovsky. N, (2007). „Exchange Rate and Inflation: France and Bulgaria in the Interwar Period and the Contribution of Albert Aftalion (1874-1956)“.Bulgarian National Bank,(2006)

المراجع

- الأمين وباشا, عبد الوهاب, زكريا عبد المجيد, مبادئ الاقتصاد ـ الجزء الثاني ـ الاقتصاد الكلي ـ دار المعرفة ـ الكويت ـ 1983.

- البازعي، حمد سليمان، مجلة الإدارة العامة – الانتقال الدولي للتضخم – العدد الأول – 1997م.

- http://www.annabaa.org/nba46/tadakhum.htm

- العمر، حسين، تأثير عرض النقد وسعر الصرف على التضخم في الاقتصاد الكويتي – مجلة جامعة الملك سعود– 1416هـ.

- البسام، خالد عبد الرحمن، المصادر الداخلية والخارجية للتضخم، مجلة جامعة الملك عبد العزيز، الاقتصاد والإدارة، 1999م.

http://www.bab.com/articles/full_article.cfm?id=7568

وصلات خارجية

- NASA inflation calculator

- OECD Price statistics

- United States Bureau of Labor Statistics Consumer Price Index homepage

- Inflation 1290-2006 - Based on the historical Consumer Price Index of the Swedish Riksbank

- Inflation Calculator

- Summary of current international inflation figures - CPI and HICP