اتفاق پلازا

"اتفاق پلازا"، سنة 1985، سُميّ على اسم فندق پلازا بمدينة نيويورك، حيث جرى لقاء وزراء مالية توصلوا لاتفاق حول ادارة تقلب قيمة الدولار الأمريكي. من اليسار گرهارد شتولتنبرگ من ألمانيا الغربية، پيير بيريگوڤوا من فرنسا، جيمس بيكر من الولايات المتحدة، نايجل لوسون من بريطانيا، ونوبورو تاكشتا من اليابان. | ||||||||||||

|

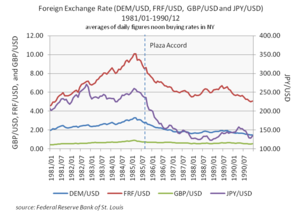

كان اتفاق پلازا أو اتفاقية پلازا اتفاقية بين حكومات فرنسا، وألمانيا الغربية، واليابان، والولايات المتحدة، والمملكة المتحدة، لخفض قيمة الدولار الأمريكي أمام الين الياباني والمارك الألماني من خلال التدخل في أسواق صرف العملات. وقد وقعت حكومات الدول الخمس على الاتفاق في 22 سبتمبر 1985 في فندق پلازا في مدينة نيويورك. وفي فترةسريان الأتفاق انخفضت قيمة الدولار الأمريكي بشكل كبير، حتى تم استبدال اتفاق بلازا بـ اتفاق اللوفر عام 1987.[1][2][3] ويرى بعض الخبراء أن اتفاقية بلازا ساهمت في فقاعة أسعار الأصول اليابانية في أواخر الثمانينيات.[4][5][6]

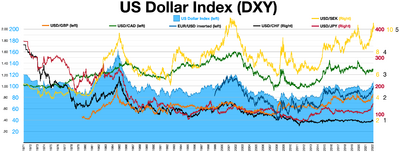

US Dollar Index (DXY) USD/Canadian dollar exchange rate USD/JPY exchange rate USD/SEK exchange rate USD/CHF exchange rate |

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

الخلفية

بين 1980 و1985 كان الدولار يقدر بحوالي 50% مقابل الين الياباني، والمارك الألماني، والفرنك الفرنسي، والجنيه الإسترليني، وعملات الاقتصاديات الأربعة الكبرى التالية في ذلك الوقت. وقد تسبب ذلك في حدوث صعوبات هائلة للصناعة الأمريكية ولكن في البداية تجاهلت الحكومة ضغوطها إلى حد كبير. كان القطاع المالي قادرًا على الاستفادة من ارتفاع قيمة الدولار، ولكن خفض قيمة العملة من شأنه أن يتعارض مع خطط إدارة رونالد ريغان لتقليل التضخم. استجاب تحالف واسع من الشركات المصنعة، ومقدمي الخدمات، والمزارعين عن طريق إدارة حملة بارزة ومتزايدة للمطالبة بالحماية من المنافسة الأجنبية.

وقد ضمت الجهات الفاعلة الرئيسية مصدري الحبوب، ومنتجي السيارات، والشركات الهندسية مثل شركة كاترپيلر، وكذلك شركات التقنية العالية بما في ذلك شركة آي بي إم وموتورولا. وبحلول عام 1985، جذبت الحملة انتباه الكونگرس الأمريكي بشكل كاف وبدأ النظر في إصدار قوانين حمائية. وقد دفعت القيود التجارية المحتملة البيت الأبيض للبدء في المفاوضات التي أدت إلى اتفاق بلازا.[7][8]

تمثل مبرر خفض قيمة الدولار في شقين: تقليل العجز في الحساب الجاري للولايات المتحدة، والذي وصل إلى 3.5% من الناتج المحلي الإجمالي، ومساعدة الاقتصاد الأمريكي للخروج من الكساد الخطير الذي بدأ في أوائل ثمانينيات القرن العشرين. وقد أوقف نظام الاحتياطي الفدرالي في الولايات المتحدة برئاسة پول ڤولكر أزمة الركود التضخمي التي حدثت في سبعينيات القرن العشرين من خلال رفع أسعار الفائدة، ولكن ذلك قد أدى إلى رفع قيمة الدولار إلى الحد الذي جعل الصناعة في الولايات المتحدة (وخاصة صناعة السيارات) أقل قدرة على المنافسة في السوق العالمي.

وأدت السياسة النقدية المتشددة لرئيس الاحتياطي الفيدرالي بول فولكر والسياسة المالية التوسعية في فترة رونالد ريجان الأولى بين 1981 و1984 إلى ارتفاع أسعار الفائدة طويلة الأجل وجذبت تدفق رؤوس الأموال، ما أدى لارتفاع قيمة الدولار.[9] وحينها كانت السلطات الفرنسية تؤيد بشدة التدخل في ضبط قيمة العملة، إلا أن المسؤولين في الإدارة الأمريكية مثل وزير الخزانة دونالد ريجان ووكيل الوزارة للشؤون النقدية بيريل سبرينكل عارضوا هذا الخطط، واعتبرواً أن القيمة العالية للدولار، تساعد في تعزيز الثقة في الاقتصاد الأمريكي، كما أكدوا على الإلتزام الصارم بمبدأ السوق الحر.[9]عام 1982 وفي اجتماع قمة السبع وافقت الولايات المتحدة على طلب من أعضاء المجموعة لدراسة جدوى التدخل في قيم العملات الأجنبية، وصدر تقرير في اجتماع المجموعة عام 1983، لكنه لم يؤيد التدخل فيقيمة العملات كان يأمل القادة الذياقترحوا الإجراء. ومع استمرار ارتفاع قيمة الدولار وزيادة العجز التجاري، نظرت إدارة ريغان الثانية إلى التدخل في العملة من منظور مختلف، ففي يناير 1985 أصبح جيمس بيكر وزير الخزانة الجديد وأصبح مساعد بيكر ريتشارد دارمان نائباً لوزير الخزانة. كما انضم ديفيد مولفورد إلى منصب مساعد وزير الخارجية للشؤون الدولية.[9]

From 1980 to 1985, the dollar had appreciated by about 50% against the Japanese yen, Deutsche Mark, French franc, and British pound, the currencies of the next four biggest economies at the time.[10] In March 1985, just before the G7, the dollar reached its highest valuation ever against the British pound, a valuation which would remain untopped for over 30 years.[11] This caused considerable difficulties for American industry but at first their lobbying was largely ignored by the government. The financial sector was able to profit from the rising dollar, and a depreciation would have run counter to the Reagan administration's plans for bringing down inflation. A broad alliance of manufacturers, service providers, and farmers responded by running an increasingly high-profile campaign asking for protection against foreign competition. Major players included grain exporters, the U.S. automotive industry, heavy American manufacturers like Caterpillar Inc., as well as high-tech companies including IBM and Motorola. By 1985, their campaign had acquired sufficient traction for Congress to begin considering passing protectionist laws. The negative prospect of trade restrictions spurred the White House to begin the negotiations that led to the Plaza Accord.[12][13]

The devaluation was justified to reduce the U.S. current account deficit, which had reached 3.5% of the GDP, and to help the U.S. economy to emerge from a serious recession that began in the early 1980s. The U.S. Federal Reserve System under Paul Volcker had halted the stagflation crisis of the 1970s by raising interest rates. The increased interest rate sufficiently controlled domestic monetary policy and staved off inflation. By the mid-1970s, Nixon successfully convinced several OPEC countries to trade oil only in USD, and the US would in return, give them regional military support. This sudden infusion of international demand for dollars gave the USD the infusion it needed in the 1970s.[14] However, a strong dollar is a double edged sword, inducing the Triffin dilemma, which on the one hand, gave more spending power to domestic consumers, companies, and to the US government, and on the other hand, hampered US exports until the value of the dollar re-equilibrated. The U.S. automobile industry was unable to recover.

اللقاء في فندق پلازا

At the 17 January 1985 G5 meeting attended by James Baker, a small amount of currency intervention to depreciate the dollar was agreed upon and subsequently took place. US intervention was small in those months, but the German authorities intervened heavily to sell dollars in foreign exchange markets in February and March. In April at an OECD meeting the US announced their potential interest in a meeting between the major industrial countries on the subject of international monetary reform, and preparations for the Plaza meeting began, with preparatory meetings by G5 deputies in July and August. Then finally on 22 September 1985, the finance ministers and central bank governors of the United States, France, Germany, Japan and Great Britain met at the Plaza Hotel in New York City and came to an agreement on the announcement that "some further orderly appreciation of the non-dollar currencies is desirable" and they "stand ready to cooperate more closely to encourage this when to do so would be helpful". The following Monday when the meeting was made public, the dollar fell 4 percent in comparison to the other currencies.[9]

الآثار

العجز التجاري

Joseph E. Gagnon describes the Plaza's result being more due to the message that was sent to the financial markets about policy intentions and the implied threat of further dollar sales than actual policies. Intervention was far more pronounced in the opposite direction following the 1987 Louvre Accord when the dollar's depreciation was decided to be halted.[16]

أدى خفض قيمة الدولار إلى جعل شراء الصادرات الأمريكية أرخص بالنسبة لشركائها التجاريين، والذي بدوره يعني ظاهريًا أن الدول الأخرى سوف تشتري المزيد من السلع والخدمات الأمريكية الصنع. The Plaza Accord failed to help reduce the U.S.–Japan trade deficit, but it did reduce the U.S. deficit with other countries by making U.S. exports more competitive.[4][مطلوب مصدر أفضل] And thus, the US Congress refrained from enacting protectionist trade barriers.[9]

فشل موضوعي

انخفضت قيمة سعر صرف الدولار مقابل الين بنسبة 51% في الفترة ما بين 1985-1987. ويرجع معظم هذا الانخفاض في قيمة العملة إلى إنفاق البنوك المركزية المشاركة مبلغًا وقدره 10 مليارات دولار. وقد تسببت المضاربة بالعملات في مواصلة تراجع الدولار بعد نهاية التدخلات المنسقة. وعلى عكس بعض الأزمات المالية المشابهة، مثل الأزمة المالية المكسيكية والأزمة المالية الأرجنتينية في عامي 1994 و2001 على التوالي، تم التخطيط لإجراء هذا الانخفاض في قيمة العملة، وتم تنفيذه بشكل منظم، وبطريقة معلنة مسبقًا، ولم يؤدِ هذا الانخفاض إلى حدوث حالة من الذعر المالي في الأسواق العالمية. نجح اتفاق بلازا في خفض العجز التجاري للولايات المتحدة مع دول أوروبا الغربية لكنه فشل إلى حد كبير في تحقيق هدفه الأساسي المتمثل في تخفيف العجز التجاري مع اليابان. ويرجع هذا العجز إلى الأوضاع الهيكلية التي لم تتأثر بالسياسة النقدية، وخاصةً شروط التجارة.

أصبحت السلع المصنعة في الولايات المتحدة أكثر قدرة على المنافسة في سوق الصادرات ولكنها لم تستطع إلى حد كبير النجاح في السوق المحلي الياباني بسبب القيود اليابانية الهيكلية على الواردات.

خلقت الآثار الانكماشية لتعزيز الين الياباني في الاقتصاد المعتمد على الصادرات في اليابان حافزًا للسياسات النقدية التوسعية التي أدت إلى ظهور فقاعة أسعار الأصول اليابانية في أواخر ثمانينيات القرن العشرين. وتم التوقيع على اتفاق اللوڤر في عام 1987 لوقف الانخفاض المستمر في قيمة الدولار الأمريكي. The European Central Bank supported in 2000 then over-depreciated euro. The Bank of Japan intervened for the last time in 2011, with the cooperation of the US and others to dampen strong appreciation of the yen after the 2011 Tōhoku earthquake and tsunami. In 2013 the G7 members agreed to refrain from foreign exchange intervention. Since then the US administration has demanded stronger international policies against currency manipulation (to be differentiated from monetary stimulus).[9]

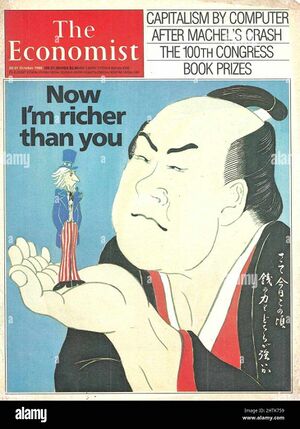

كان التوقيع على اتفاق بلازا أمرًا هامًا حيث إنه عكس ظهور اليابان كطرف حقيقي في إدارة النظام النقدي الدولي. ولكنه من المفترض[17] أنه قد ساهم في ظهور فقاعة أسعار الأصول اليابانية، والتي انتهى بها المطاف إلى حالة ركود خطيرة، سميت بالعقد الضائع، which has effects still heavily felt in modern Japan.[18][19] Jeffrey Frankel disagrees on the timing, pointing out that between the 1985-86 years of appreciation of the yen and the 1990s recession, came the bubble years of 1987-89 when the exchange rate no longer pushed the yen up.[9] The rising Deutsche Mark also didn't lead to an economic bubble or a recession in Germany.[6][5] Economist Richard Werner says that external pressures such as the accord and the policy of Ministry of Finance to reduce the official discount rate are insufficient in explaining the actions taken by the Bank of Japan that led to the bubble.[20]

انظر أيضًا

- حرب العملات

- International monetary conferences

- Tripartite Agreement of 1936

- Dodge Line, yen to dollar equalization efforts March 7, 1949

- إنداكا Endaka

المراجع

- ^ "Economy: Announcement of [G5] Finance Ministers & Central Bank Governors (the Plaza Agreement)". margaretthatcher.org. Margaret Thatcher Foundation. Archived from the original on 2018-12-03. Retrieved 2018-12-03.

- ^ "Announcement the Ministers of Finance and Central Bank Governors of France, Germany, Japan, the United Kingdom, and the United States (Plaza Accord)". g8.utoronto.ca. University of Toronto. Archived from the original on 2018-12-03. Retrieved 2018-12-03.

- ^ Funabashi, Yōichi (1989). Managing the Dollar: From the Plaza to the Louvre (2nd ed.). Institute for International Economics. pp. 261–271. ISBN 978-0-88132-097-8.

- ^ أ ب Hargrave, Marshall (August 22, 2019). "Plaza Accord". Investopedia. Retrieved April 8, 2021.

- ^ أ ب Funabashi, Yoichi (September 11, 2018). "A U.S.-China 'Plaza Accord'?". The Japan Times. Retrieved 29 May 2021.

- ^ أ ب Shen, Simon. "Did the Plaza Accord 'conspiracy' doom Japan, and is China next?". EJ Insight. Hong Kong Economic Journal. Retrieved 29 May 2021.

- ^ Michael J. Hiscox. Global Political Economy. مطبعة جامعة أكسفورد. p. 65.

{{cite book}}: Cite has empty unknown parameters:|lay-date=,|subscription=,|nopp=,|last-author-amp=,|name-list-format=,|lay-source=,|registration=, and|lay-summary=(help) - ^ I. M. Destler, C. Randall Henning. Dollar Politics: Exchange Rate Policymaking in the United States. Institute for International Economics]. pp. 105–130.

{{cite book}}: Cite has empty unknown parameters:|lay-date=,|subscription=,|nopp=,|last-author-amp=,|name-list-format=,|lay-source=,|registration=, and|lay-summary=(help) - ^ أ ب ت ث ج ح خ Frankel, Jeffrey. "The Plaza Accord, 30 Years Later" (PDF). National Bureau of Economic Research (No. w21813). Retrieved 29 May 2021.

- ^ Brook, Anne-Marie; Sédillot, Franck; Ollivaud, Patrice (May 18, 2004). "Channels for Narrowing the US Current Account Deficit and Implications for Other Economies". OECD Economics Department Working Papers. Paris: OECD Publishing (390): 8, figure 3. doi:10.1787/263550547141.

- ^ Wilkes, Tommy; Chatterjee, Saikat (2019-09-03). "Plotting sterling's latest lurch - just how low did it go?". Reuters. Retrieved 2021-04-08.

The all-time low was $1.0545 touched in March 1985, just before G7 powers acted to rein in the superdollar of the Reagan era in the so-called "Plaza Accord".

- ^ Hiscox, Michael J. (2005). "The Domestic Sources of Foreign Economic Policies". In Ravenhill, John (ed.). Global Political Economy (1st ed.). Oxford; New York: Oxford University Press. p. 65. ISBN 0-19-926584-4. OCLC 60383498.

- ^ Destler, I. M.; Henning, C. Randall (1993). Dollar Politics: Exchange Rate Policymaking in the United States. Institute for International Economics. pp. 105–130. ISBN 978-0-88132-079-4.

- ^ Tun, Zaw Thiha (April 21, 2020). "How Petrodollars Affect the U.S. Dollar". Investopedia. Retrieved April 8, 2021.

- ^ "Fed of St. Louis HP". Retrieved 2009-05-04.

- ^ Gagnon, Joseph E. (2016). "Foreign Exchange Intervention since the Plaza Accord". In Bergsten, C. Fred; Green, Russell A. (eds.). International Monetary Cooperation: Lessons from the Plaza Accord after Thirty Years.

- ^ "China seeks to learn from mistakes of 1985 Plaza Accord". The Japan Times. 9 September 2006. Archived from the original on 28 January 2012. Retrieved 27 September 2011.

- ^ "China seeks to learn from mistakes of 1985 Plaza Accord". The Japan Times. September 9, 2006. Retrieved September 27, 2011.

- ^ Archived at Ghostarchive and the Wayback Machine: Fukuda, Yasuo (May 14, 2019). "China raises tariffs in response to U.S. measures / Lessons on Japan-U.S. trade deal in the 1980s". World Insight with Tian Wei (Interview). Interviewed by Tian Wei. CGTN. Event occurs at 28:23–32:29. Retrieved April 8, 2021 – via YouTube.

- ^ Werner, Richard A. (2002). "Monetary Policy Implementation in Japan: What They Say versus What They Do". Asian Economic Journal. 16 (2): 111–151. doi:10.1111/1467-8381.00145.

وصلات خارجية

- Announcement the Ministers of Finance and Central Bank Governors of France, Germany, Japan, the United Kingdom, and the United States (Plaza Accord)

- U.S. Treasury - Exchange Stabilization Fund, Intervention Operations 1985-90

- Plaza Agreement, ANZ Financial Dictionary from Language of Money by Edna Carew

- سوق تداول العملات

- كل المقالات بدون مراجع موثوقة

- كل المقالات بدون مراجع موثوقة from June 2021

- 1985 في الاقتصاد

- اقتصاد كلي عالمي

- التاريخ الاقتصادي لألمانيا

- تاريخ الولايات المتحدة الاقتصادي

- تاريخ اليابان الاقتصادي

- تجارة دولية

- 1985 في اليابان

- مجموعة السبعة

- العلاقات الأمريكية الأوروپية

- العلاقات الأمريكية الآسيوية

- معاهدات ألمانيا الغربية

- معاهدات المملكة المتحدة

- معاهدات الولايات المتحدة

- معاهدات اليابان

- معاهدات فرنسا

- اقتصاد ألمانيا الغربية

- معاهدات أبرمت في 1985