التمويل متناهي الصغر

التمويل متناهي الصغر Microfinance هو اعطاء خدمات مالية لعملاء منخفضي الدخل أو جماعات اقراض تعاضدي بما فيهم المستهلكين وذاتيي التوظيف، الذي في العادة يفتقدون فرصة الحصول على خدمات صيرفة ومتعلقاتها.

التاريخ

من أجل الاستجابة إلى طلب الخدمات المالية من قبل الأفراد ذوي الدخل المتدني والمنتشرين بشكل اكبر في دول العالم النامي، بدأت بعض السلع المالية والمنهجيات بالظهور في السبعينيات في قطاع يسمى باسم التمويل متناهي الصغر. ففي الدول النامية، حيث هناك حاجة ملحة لمثل هذه الخدمات، نجد أنها غير متطورة أو حتى غير موجودة. يهدف التمويل متناهي الصغر إلى جسر الهوة بتقديم خدمات مالية مثل التوفير، الإقراض، التامين وتحويل الأموال إلى أفراد قد لا تقدم له هذه الخدمة بغير ذلك. تقدم مؤسسات التمويل متناهي الصغر هذه الخدمات المالية الأساسية إلى الفقراء وذوي الدخل المتدني، أو إلى أصحاب المشاريع صغيرة الحجم، الذين لا يستطيعون دخول الأنظمة المالية الرسمية. فقد عملت مؤسسات التمويل متناهي الصغر على تطوير سلع محددة ومنهجيات خاصة لتجاوز نقص الضمانات لدى العملاء وبذلك تجعلهم مؤهلين للحصول على قروض وخدمات مالية أخرى.[1]

الأهمية

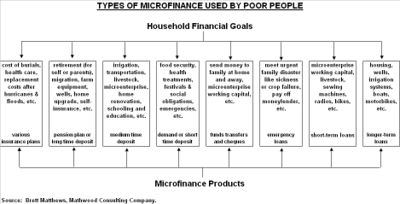

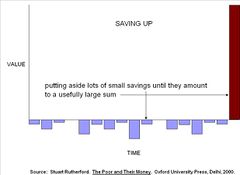

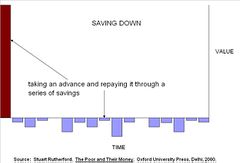

يحتاج الفقراء إلى مجموعة مختلفة من الخدمات المالية ليصبحوا قادرين على بدء أو تطوير أعمالهم، لإدارة الظروف الصعبة مثل الفيضان أو وفاة احد أفراد العائلة ولمواجهة الاحتياجات الأخرى مثل تحويل الأموال. فان توسيع مفهوم التمويل متناهي الصغر يأتي نتيجة للاعتراف بهذه الحاجات الأساسية. أن الاستخدام الحالي للتعبير "الإقراض متناهي الصغر" والتعبير "التمويل متناهي الصغر" كمرادفات يجب وقفه من اجل الفهم الصحيح لدور كل منهما في هذا المجال. أن مصدر الإرباك تاريخي ويعود إلى أواخر التسعينات عندما ادخل التعبير التمويل متناهي الصغر كامتداد للإقراض متناهي الصغر. أن إدخال تعبير التمويل متناهي الصغر تبع نجاح إدخال خدمات حديثة للتمويل متناهي الصغر بواسطة عدد من مؤسسات التمويل متناهي الصغر حول العالم، والاعتراف بهذه الصناعة بشكل رسمي في عام 1997 خلال المؤتمر الأول للإقراض متناهي الصغر والذي حضره 2900 ممثل عن 137 دولة تمثل بذلك حوالي 1500 مؤسسة والذي التأم في واشنطن 1. ومنذ ذلك الحين، بدأ التركيز يتحول من الفكرة الاجتماعية التي اعتبرت منح القروض على انه الأهم، إلى الحاجة إلى الاستمرار المالي عن طريق منح مجموعة متكاملة من السلع المالية والوصول إلى عدد اكبر من الأفراد. أن "الجيل الأول" من المؤسسات، والتي غالبا ما كانت مؤسسات غير حكومية، قدم القروض فقط خلال ثلاثين عاما منذ السبعينات. وقد أضاف ذلك إلى الإرباك الخاص باستخدام المصطلحات. وحتى في يومنا هذا تبقى الصعوبات موجودة عند النظر إلى التمويل متناهي الصغر كمجموعة من السلع المالية التي يمكن تقديمها على أساس الاستمرارية. ولكن السؤال هو ما السبب وراء منح هذه المؤسسات للقروض فقط؟ لقد افترضوا أن الفقراء غير قادرين على التوفير وإنهم يحتاجون القروض فقط. إلا انه تم إثبات عدم صحة ذلك. ففي عام 1984 عندما قدم بنك راكيات الاندونيسي، وهو اكبر مؤسسة للتمويل متناهي الصغر (انظر المربع أدناه)، حسابات توفير للفقراء دون تحديد الحد الأدنى للإيداع قد حقق بذلك نجاحا غير طبيعي. فقد سجل قسم التعاملات البنكية متناهية الصغر التابع لبنك راكيات 3.1 مليون من حسابات القروض يقابلها 29.9 مليون حساب توفير بمعدل قرض يبلغ 542 دولار أمريكي ومعدل رصيد حساب التوفير الواحد بمبلغ 118 دولار أمريكي.

الفئة المستهدفة

إن عملاء التمويل متناهي الصغر هم "الفقراء النشيطين اقتصاديا" أو الأفراد ذوي الدخل المتدني غير القادرين على دخول مؤسسات التمويل الرسمي. ويجب أن يكون لدى هؤلاء العملاء فرصا اقتصادية ومهارات أعمال حيث انه لا يجب أن تستخدم الأموال التي يستلمونها لأغراض الاستهلاك بل لأغراض منتجة. ولهذا السبب، يعتبر أفقر الفقراء، أو المحرومون، خارج الفئة المستهدفة لمؤسسات التمويل متناهي الصغر.

مؤسسات التمويل متناهي الصغر هم اليوم حول خط الفقر. أن جزءا من الفقراء يتم الوصول إليهم بواسطة التمويل متناهي الصغر. أما خدمات التمويل متناهي الصغر فهي لا تناسب المحرومين حيث يتم استهدافهم بشكل أفضل من قبل برامج اجتماعية أخرى.

تركز معظم البرامج على النساء وتستخدم أساس التوفير والإقراض الجماعي. فقد تم إثبات أن ذلك الخيار جيد بشكل عام إلا انه يفضل عدم الالتزام بالقاعدة العامة. فكل واحدة من المنهجيات المختلفة، إضافة إلى نقاط ضعفها وقوتها، يجب أن تلاءم البيئة المحلية: فالذي نجح في بيئة ريفية في جنوب شرق آسيا قد يؤدي إلى نتائج ضعيفة في بيئة مدنية في الشرق الأوسط أو شمال أفريقيا. ولكن لماذا كانت هذه الفئة المستهدفة وما زالت تحصل على خدمات سيئة؟ إن الإجابة بأن الفقراء لا يعتبرون عملاء مناسبين لمثل هذه الخدمات قد ثبت خطؤها. فهم بحاجة إلى القروض من اجل بدء وتشغيل مشاريعهم، خدمات توفير لتجنب الأشكال الخطرة الأخرى لتخزين أموالهم والى تامين لحمايتهم من المخاطر. أن أسباب وجود فجوة كبيرة بين عرض وطلب خدمات التمويل متناهي الصغر كثيرة. إلا انه يجب التركيز بشكل خاص على فشل البرامج الحكومية الكثيرة، قوانين تحديد سقف للفوائد على القروض بدلا من حماية الفقراء يقلل من عرض القروض متناهية الصغر والصعوبات التي تواجهها البنوك التجارية لدخول مجال التمويل متناهي الصغر. غير أن هذا السلوك قد بدأ بالتغير، فقد لجأت الكثير من الحكومات إلى التوقف عن المنح المباشر لخدمات التمويل متناهي الصغر إضافة إلى أن الكثير من البنوك التجارية دخلت بشكل مباشر أو غير مباشر إلى هذا المجال الآخذ بالنمو.

الاستمرارية المالية

من أجل القيام بالأعمال، تحتاج المؤسسات المالية والمنشات بشكل عام إلى الأموال. ويمكن جمع هذه الأموال بطرق متعددة: يمكن إصدار الأسهم (التي يطلق عليها حقوق الملكية) أو عن طريق الحصول على القروض التي يطلق عليها عادة اسم السندات والقروض من المؤسسات المالية الأخرى. يمكن للبنوك جمع الأموال من ادخارات العملاء. ومن الممكن الحصول على الأموال من مصادر أخرى مثل التبرعات أو الهبات أو القروض قليلة نسبة القائدة (بأسعار فائدة اقل من الفائدة السوقية).

أن الأهمية النسبية لهذه المصادر المتنوعة تختلف باختلاف مؤسسات التمويل. فالمؤسسات غير الحكومية غالبا ما تعتمد على دعم المتبرعين بحيث لا يسمح لهم بجمع الودائع، بينما تعتمد البنوك التجارية على مصادرها الخاصة للأموال مثل ودائع العملاء (التوفير) وراس مال المالكين. فان جمع الودائع عادة غير مسموح به للمؤسسات غير الحكومية بسبب الحاجة إلى رخصة بنك خاصة من اجل حماية المودعين في حالة عدم مقدرة المؤسسة على الوفاء. ففي الوقت الحاضر، تعتبر التبرعات من أهم مصادر الأموال بالنسبة لمؤسسات التمويل متناهي الصغر، إضافة إلى الحكومات والمؤسسات الدولية. أن معظم مؤسسات التمويل متناهي الصغر تعتمد بشكل كبير على دعم المتبرعين وبالتالي فهي ليست في وضع مالي جيد.

أن الاستمرارية المالية هي مقدرة مؤسسة التمويل متناهي الصغر على تغطية كافة مصاريفها دون الاعتماد على الهبات والدعم. وانه من وجهة نظر الأمم المتحدة وكافة شيكات التمويل متناهي الصغر تعتبر الاستمرارية ضرورة من اجل الوصول إلى اكبر عدد ممكن من الأفراد. حيث أن مؤسسات التمويل متناهي الصغر، في حالة استمرارها في الاعتماد على التمويل المحدود للمتبرعين، ستكون قادرة على الوصول إلى عدد محدد من الأفراد. فان الاستمرارية المالية ليست نهاية بحد ذاتها بل هي الطريق الوحيد الذي يمكن المؤسسة من إيصال خدمات التمويل متناهي الصغر على مستوى واسع بشكل يؤثر بشكل كبير على تخفيض الفقر.

وقد تم تطوير مجموعة النسب لتحليل استمرارية مؤسسات التمويل متناهي الصغر. وان هذه النسب مقبولة قبولا عاما وتساعد على المقارنة بين مؤسسات التمويل متناهي الصغر حول العالم. وان من أهم هذه النسب نسبة الكفاية الذاتية التشغيلية ونسبة الكفاية الذاتية المالية،

معظم، أن لم يكن كل، مؤسسات التمويل متناهي الصغر تقبض التبرعات، القروض الميسرة وخدمات بأسعار اقل من مثيلاتها في الأسواق أو أي شكل آخر من الدعم. وتعتبر نسبة الكفاية الذاتية المالية مؤشرا لحظي عن التمويل متناهي الصغر الذي تحلل الكفاية الذاتية المالية لمؤسسة التمويل بعد كل التسويات اللازمة لمعالجة كافة المصادر على أساس أسعار السوق.

إن الوصول إلى مصادر التمويل التجارية يعتبر الخطوة المنطقية التالية. وان النجاح غير العادي لكثير من مؤسسات التمويل متناهي الصغر حول العالم رفع الطلب والحاجة إلى راس المال ولهذا السبب هناك جدل كبير حول ما إذا كان على مؤسسات التمويل متناهي الصغر الحصول على التمويل التجاري وإتباع قواعد الربح.

التحديات

التمويل متناهي الصغر ومقرضي الأموال

يعتبر مقرضو الأموال المنافسون المباشرون لمؤسسات التمويل متناهي الصغر. الأفراد الفقراء، المستبعدون من النظام المالي الرسمي، قد يلجأون إلى هذا البديل كمصدر غير رسمي من مصادر الأموال في معظم الأحيان. أن الفوائد التي يفرضها مقرضوا الأموال غالبا ما تفوق وبشكل كبير تلك التي تفرضها مؤسسات التمويل متناهي الصغر، وكثيرا ما يواجه المقترضون سلوكا غير قانوني. إلا انه من الضروري فهم سبب تقييم الفقراء لخدماتهم والتعلم من تلك الصفات. تشمل تلك الصفات بساطة الإجراءات، صرف الأموال في الوقت المناسب والمرونة العالية عند طلب الضمانات. فان ابتكار التمويل متناهي الصغر كان خليطا من هذه الصفات على شكل مؤسسات مالية رسمية.

الحدود والمبادئ

Some principles that summarize a century and a half of development practice were encapsulated in 2004 by Consultative Group to Assist the Poor (CGAP) and endorsed by the Group of Eight leaders at the G8 Summit on June 10, 2004:[2]

- Poor people need not just loans but also savings, insurance and money transfer services.

- Microfinance must be useful to poor households: helping them raise income, build up assets and/or cushion themselves against external shocks.

- "Microfinance can pay for itself."[3] Subsidies from donors and government are scarce and uncertain, and so to reach large numbers of poor people, microfinance must pay for itself.

- Microfinance means building permanent local institutions.

- Microfinance also means integrating the financial needs of poor people into a country's mainstream financial system.

- "The job of government is to enable financial services, not to provide them."[4]

- "Donor funds should complement private capital, not compete with it."[4]

- "The key bottleneck is the shortage of strong institutions and managers."[4] Donors should focus on capacity building.

- Interest rate ceilings hurt poor people by preventing microfinance institutions from covering their costs, which chokes off the supply of credit.

- Microfinance institutions should measure and disclose their performance – both financially and socially.

Microfinance is considered as a tool for socio-economic development,and can be clearly distinguished from charity. Families who are destitute, or so poor they are unlikely to be able to generate the cash flow required to repay a loan, should be recipients of charity. Others are best served by financial institutions.

الجدل حول الحدود

الاحتياجات المالية للفقراء

الطرق التي يتبعها الفقراء في ادارة أموالهم

المقياس الحالي لعمليات التمويل متناهي الصغر

"الأنظمة المالية الشمولية"

الائتمان المتناهي الصغر والوب

الدليل على خفض الفقر

التمويل متناهي الصغر والتدخلات الاجتماعية

انتقادات أخرى

انظر أيضاً

- بيانات بديلة

- بنك

- Credit union

- Crowdfunding

- إقراض متناهي الصغر

- التمويل متناهي الصغر في مصر

- تأمين متناهي الصغر

- هيئات التمويل متناهي الصغر

- تمويل الفرص

- Pawnbroker

- ROSCA

- صندوق توفير

الهامش

- ^ "مشروع تمبوس - ميدا "التمويل متناهي الصغر في الجامعة"" (PDF). اليوم السابع. 2006. Retrieved 2011-03-09.

- ^ خطأ استشهاد: وسم

<ref>غير صحيح؛ لا نص تم توفيره للمراجع المسماةautogenerated2 - ^ Helms (2006), p. xi

- ^ أ ب ت Helms (2006), p. xii