سند حكومي

| جزء من سلسلة عن |

| الأسواق المالية |

|---|

|

|

| سوق السندات |

| سوق الأسهم |

| أسواق أخرى |

| الاستثمار البديل |

| التداخل الخارجي (خارج البورصة) |

| التداول |

| موضوعات متعلقة |

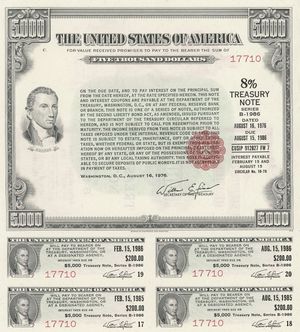

السند الحكومي government bond، أو السند السيادي sovereign bond، هو سند تصدره الحكومات الوطنية، بشكل عام لدفع مبلغ معين في تاريخ معين، وكذلك مدفوعات الفائدة الدورية لفترة معينة من الزمن، مع معدل فائدة معينة، لشركة أو بلد. إذا اقتربت الحكومة من العجز عن سداد دينها عادة ما يشار إلى هذه الحالة بأزمة الديون السيادية.[1][2][3]

وعادة السندات الحكومية المقومة بالعملة الخاصة في البلاد. ويشار عادة السندات التي تصدرها الحكومات الوطنية في العملات الأجنبية لسندات سيادية، على الرغم من أن مصطلح "سندات سيادية" قد يشير أيضا إلى السندات الصادرة بالعملة بلد نفسه.

التاريخ

صدر أول من السندات الحكومية من بنك إنگلترة عام 1693 لجمع الأموال لتمويل الحرب ضد فرنسا. وكان على شكل التأمين التكافلي. في وقت لاحق، بدأت الحكومات في إصدار سندات أوروبا دائم (مع عدم وجود سندات استحقاق) لتمويل الحرب وغيرها من الإنفاق الحكومي. توقف استخدام سندات دائمة في القرن 20th، وسندات الحكومات حاليا قضية محددة المدة.

كيفية عمل السندات الحكومية

عند شراء سند حكومي، فإنك تقرض الحكومة مبلغًا متفقا عليه من المال لفترة زمنية متفق عليها. في المقابل، ستدفع لك الحكومة مستوى معينا من الفائدة على فترات منتظمة، والمعروفة باسم القسيمة. وهذا يجعل السندات أصولاً ذات دخل ثابت.

وبمجرد أن تنتهي مدة صلاحية السندات، سوف تعود إلى الاستثمار الأصلي الخاص بك. ويسمى اليوم الذي تحصل فيه مجددا على الاستثمار الأصلي الخاص بك تاريخ الاستحقاق. تأتي السندات المختلفة بتواريخ استحقاق مختلفة - يمكنك شراء السندات التي تستحق الدفع في فترة أقل من سنة، أو التي تستحق الدفع في فترة تمتد لـ30 عامًا أو أكثر.

مثال على السندات الحكومية

لنفترض مثلا أنك استثمرت 10.000 يورو في سندات حكومية مدتها 10 سنوات مع قسيمة سنوية مقدارها 7٪. في كل عام، ستدفع لك الحكومة 7٪ من الـ10.000 يورو كفائدة، وفي تاريخ الاستحقاق، ستحصل على الـ10.000 يورو الأصلية.

أنواع السندات =

تنقسم السندات إلى عدة أنواع حسب عدة معايير نذكر منها:

حسب شكل الإصدار

حسب هذا المعيار تنقسم السندات إلى سندات لحاملها وسندات اسمية.

- السندات لحاملها Bearer bonds: ويقصد بالسند لحامله ذلك السند الذي يخلو من اسم المستثمر ويعد ورقة مالية يتم تداوها بيعا و شراء مثل بقية الأوراق المالية و لكون فائدة هذا النوع من السندات يدفع من خلال كوبونات مرفقة فإن هذا النوع من السندات يسمى بسندات الكوبون حيث يحصل المستثمر على الفائدة بمجرد نزع الكوبون المرفق بالسند وتقديمها للبنك الذي يتولى دفع الفوائد وعند حلول موعد استحقاق السند يكون لحامله الحق في استلام قيمة السند الاسمية من البنك مباشرة.

- السندات الاسمية: يقصد بالسند الاسمي ذلك السند الذي يصدر باسم صاحبه وهو سند غير قابل للتداول مثل السندات لحاملها وإنما تتم عملية البيع و الشراء وفق القواعد القانونية لنقل الملكية بالنسبة للأصول الأخرى ويضم هذا النوع من السندات الحماية الكاملة للمستثمر من ناحية السرقة أو التلف.

حسب القابلية للتحويل

- السندات القابلة للتحويل Convertibale bonds: و تعد من أشهر أنواع السندات التي يهتم بها المستثمرون حيث ينص صراحة بأن حامل السند يمكن تحويل قيمة السند وعوائده إلى أسهم عادية في الشركة المصدرة ، فمالك السند عندما يلاحظ أن الأرباح التي يحصل عليها المساهمون أعلى بكثير من الفائدة السنوية الاسمية فإنه يستطيع أن يطلب من الشركة المصدرة تحويل سنده إلى سهم ، وتوفر السندات القابلة للتحويل مزايا مختلفة لجميع أطراف السوق المالي؛المصدر و المستثمر و الوسيط فبالنسبة للمصدر فإنه يتمكن من أن يحصل على الأموال التي يحتاجها بكلفة منخفضة نسبيا وهذا راجع لأن معدلات الفائدة التي تحملها السندات القابلة للتحويل تكون أقل من معدلات الفائدة في السندات العادية ويستفيد من هذه الميزة الشركات التي تكون في بداية حياتها التشغيلية أي فيما يعرف بمرحلة النمو ومن جهة أخرى فإن إصدار السندات القابلة للتحويل من قبل الشركات سوف يجنبها مخاطر أثر الإغراق، أما بالنسبة للمستثمر فإنها تعطيه فرصة الحصول على أرباح رأسمالية ناتجة من الارتفاع المتوقع في القيمة السوقية للسهم عن سعر التحويل إضافة إلى أنها تحميه من خسائر رأسمالية بسبب ما يوفره السند للمستثمر من أمان أي أنه مهما انخفضت القيمة السوقية للسهم العادي فإن مقتني السند القابل للتحويل يضمن له على الأقل فرصة الحصول على سعر الفائدة للسند والذي يتمثل بسعره السوقي كسند عادي بدون شرط القابلية للتحويل ، أما مزايا السندات القابلة للتحويل بالنسبة للوسيط فإنها تتيح الفرص لكل الوسطاء القيام بقدر كبير من المتاجرة بالملكية و التي تتحقق بسبب انخفاض نسبة الهامش المطلوب للمضاربة بها في السوق المالي و التي تقل عادة عن نسبة الهامش المطلوب للمضاربة في الأسهم مما يوفر لها فرصة تحقيق أرباح رأسمالية كبيرة عن طريق التعامل بها في السوق الثانوي .

- السندات غير قابلة للتحويل No convertibale bonds: وهي الشكل الشائع لسندات الإقراض، فالأصل في السندات هي غير قابلة للتحويل وإن منحت ميزة خاصة فإنها تكون قابلة للتحويل

على أساس الضمان

وتنقسم حسب هذا المعيار إلى:

- السندات المضمونة Secured bonds:

يقصد بالسندات المضمونة تلك السندات التي تعطي لحاملها الحق في المطالبة بالضمان المحدد عندما لا تستطيع الشركة المصدرة لها الوفاء بأصل السند أو فائدته ، أو عند تصفية هذه الشركة، و نظريا يستطيعون التصرف بهذه الأصول واستيفاء حقوقهم كالتالي:

- إذا كانت القيمة البيعية لهذه الأصول أكبر من ديونهم فإنهم يستوفون حقوقهم ويسددوا الباقي للشركة

- إذا كانت القيمة المتحصلة من عملية البيع أقل فإن أصحاب السندات يصبحون من الدائنين العاديين بمقدار المبلغ المتبقي

- السندات غير المضمونة:

هي سندات تخلو من أي رهن لصاحبها سِوى تعهد و التزام الشركة المصدرة لها بالتسديد، و تسمى هذه السندات بالسندات العادية فالضمانات الفعلية لهذه السندات هي إجمالي أصول الشركة المصدرة و مركزها المالي (قدرتها على مواجهة التزاماتها تجاه دائنيها ) وهي تشمل عدة أنواع نذكر منها:

- سندات الدخل Income bonds: هي السندات التي تكفل للمستثمر فيها الحصول على الفائدة فقط في الحالة التي تحقق فيها العوائد، والمعروف عن سندات الدخل أنها لا تعرض للبيع من الشركة كتمويل جديد لكن إصدارها يتم عند إعادة الرسمية لاستبدال الأوراق المالية.

- السندات العادية: تعتبر السندات العادية غير مضمونة، إذ لم يقرر لها أي حق أو رهن كضمان لها، ويعتبر حملة السندات العادية مقرضين للأموال تتحقق لهم الحماية بموجب ملكية شهادة الاكتتاب في السند فقط، والسندات العادية تصدر بالقيمة الاسمية و لا تسترد عند انتهاء أجلها سوى القيمة الاسمية.

- السندات الثانوية العادية: أقل مرتبة من الأسهم العادية من حيث نسبة المبلغ المتبقي من تصفية الشركة وأقل من مرتبة السندات المضمونة التي يكون لها الحق في الحصول على الجزء الأكبر أو كل الحقوق المالية لحملة هذه السندات حتى ولو لم يبقى أي مبلغ مالي لحملة السندات الثانوية.

حسب آجال الاستحقاق

تنقسم السندات حسب آجال استحقاقها إلى:

- السندات قصيرة الأجل: هي سندات لا يتجاوز تاريخ استحقاقها سنة واحدة و تعتبر هذه السندات أداة تمويلية قصيرة الأجل يتم تداولها في السوق النقدي و تمتاز هذه السندات بدرجتها العالية من السيولة بسبب انخفاض درجة المخاطرة، و تصدر هذه السندات بمعدلات فائدة منخفضة نسبيا ومن بين هذه السندات:

- السند الأذني: الذي يعتبر من الأوراق التجارية التي غالبا ما تصدر عن التجار، و من هذه السندات "أذونات الخزينة " والتي تصدر لمدة قصيرة ويكون سعر الفائدة المدفوع عليها قليلا نسبيا.

- سندات اليورو قصيرة الأجل: وهي سندات تصدر على شكل سند لحامله قابلة للتداول وتصدر بآجال قد تتراوح بين أسبوع و سنة واحدة

- السندات متوسطة الأجل: هي سندات يزيد أجل استحقاقها عن عام واحد ولا يتجاوز سبع سنوات، و تعتبر هذه السندات أداة تمويلية متوسطة الأجل و معدلات فائدتها أعلى من معدلات فائدة السندات قصيرة الأجل بسبب درجة المخاطرة المرتفعة وقلة سيولتها

- السندات طويلة الأجل: وهي سندات يزيد تاريخ استحقاقها عن سبع سنوات و يتم تداول أغلب أنواعها في أسواق رأس المال وتصدر بمعدل فائدة أعلى من فوائد السندات القصيرة والمتوسطة الأجل.

على أساس جنسية المقترض

تنقسم حسب هذا المعيار إلى سندات محلية وأجنبية ودولية:

- السندات المحلية: هي السندات التي تصدرها مؤسسة محلية عامة كانت أم خاصة و يتم التعامل بها على المستوى الوطني فقط.

- السندات الأجنبية: هي السندات التي تصدر من طرف مؤسسات محلية لصالح مقترض أجنبي بعملة البلد الذي تصدر فيه ويتم تداول هذه السندات على المستوى الاقتصادي الوطني.

- السندات الدولية: عبارة عن سندات تصدر بغير عملة البلد الذي صدرت به كأن تصدر مؤسسة أو شركة بريطانية سندات بالدولار الأمريكي وتصدر هذه السندات عن مؤسسات ومنظمات دولية كتلك التي يصدرها البنك الدولي لتمويل متطلبات الدول الأعضاء.[4]

المخاطر

يشار عادة إلى السندات الحكومية وسندات خالية من المخاطر، لأن الحكومة على رفع الضرائب أو إنشاء عملة إضافية من أجل تخليص السندات عند الاستحقاق. بعض الأمثلة المضادة موجودة فيها الحكومة عن سداد ديونها بالعملة المحلية، مثل روسيا في عام 1998 ("أزمة الروبل")، رغم أن هذا أمر نادر الحدوث جدا (انظر الوطنية الإفلاس).

مخاطر الائتمان

العملة ومخاطر التضخم على سبيل المثال، في الولايات المتحدة، وسندات الخزانة المقومة بالدولار الأمريكي. في هذه الحالة، فإن مصطلح "خالية من المخاطر" يعني خالية من مخاطر الائتمان. ومع ذلك، لا تزال موجودة مخاطر أخرى مثل مخاطر العملة للمستثمرين الأجانب (على سبيل المثال غير الولايات المتحدة المستثمرين من سندات الخزانة الأمريكية قد تلقت في عام 2004 عوائد أقل لأن قيمة الدولار الأمريكي انخفض مقابل معظم العملات الأخرى).

مخاطر التضخم

هناك خطر التضخم، حيث أن يسدد عند الاستحقاق الرئيسي سيكون أقل مما كان متوقعا القوة الشرائية إذا كان معدل التضخم أعلى من المتوقع. العديد من الحكومات مسألة السندات المرتبطة بمؤشرات التضخم، التي تحمي المستثمرين ضد مخاطر التضخم عن طريق زيادة سعر الفائدة الممنوح للمستثمر ومعدل التضخم وارتفاع حجم الاقتصاد.

في المملكة المتحدة كانت تسمى السندات الحكومية "الأسهم الحكومة" أو "أسهم الخزينة" وأقدم مسائل لا تزال تسمى "أسهم الخزينة" تسمى أحدث قضايا "الطلاءات". اسم "بوند" كانت محفوظة لقيمة الاستثمارات الثابتة، والتي لا يمكن الاتجار بها في البورصة. ويطلق على السندات المرتبطة بمؤشرات التضخم مرتبطة الطلاءات مؤشر في المملكة المتحدة.

انظر أيضاً

- Consol

- الاحتياطي النقدي الأجنبي في جمهورية الصين الشعبية

- دين حكومي

- قائمة السندات الحكومية

- Municipal bond

- خزانة

- سندات الحرب

المصادر

- ^ "Sovereign Bond Definition". investopedia.com. 2011. Retrieved 15 December 2011.

- ^ "What is Sovereign Debt".

- ^ "Portugal sovereign debt crisis".

- ^ السندات الدولية، ستار تايمز