البنك الأهلي المصري

| |

| الصناعة | مالية |

|---|---|

| تأسست | 1898 |

| المؤسس | روفائيل سوارس، إرنست كاسل |

| المقر الرئيسي | القاهرة، مصر |

الأشخاص الرئيسيون | رئيس مجلس الادارة: طارق حسن عامر نائب رئيس مجلس الادارة: هشام أحمد عكاشة، شريف محمد علوي أعضاء مجلس الادارة: زياد أحمد بهاء الدين، محمود منتصر السيد، عادل حسني حسين، السيد محمد مرزوق القصير، حسين محرم الجريتلي |

| المنتجات | خدمات مالية |

| الدخل | 1.013.000.000 جنيه [1] |

| الموظفون | 14,000 |

| الموقع الإلكتروني | http://www.nbe.com.eg/ |

البنك الأهلى المصرى هو واحد من أقدم البنوك المصرية ، حيث أنشئ في 25 يونيو 1898 برأسمال مليون جنيه إسترليني، وقد تطورت وظائف البنك وأعماله بشكل مستمر عبر تاريخه وفقاً للتغيرات الاقتصادية والسياسية التى مرت بها البلاد ،ففى الخمسينات من القرن الماضى اضطلع البنك بالقيام بوظائف البنوك المركزية ثم تفرغ بعد تأميمه في الستينات لأعمال البنوك التجارية مع استمرار قيامه بوظائف البنك المركزى في المناطق التى لا يوجد للأخير فروع بها فضلاً عن الاضطلاع منذ منتصف الستينات بإصدار وإدارة شهادات الاستثمار لحساب الدولة.

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

شعار البنك

استوحى شعار البنك الأهلي من تراثه العريق والذي يمتد لأكثر من مائة عام من الريادة المصرفية في خدمة الاقتصاد المصري. وهي ريادة تعكس الحرص الدؤوب من جانب البنك الأهلي المصري على استحداث وإدخال كل ما هو جديد في العمل المصرفي، خاصة فيما يتعلق بالتقنيات التكنولوجية، بما يتناسب والتطورات المتسارعة محليا وعالميا.

وقد جاء شعار البنك ليتناسب ورؤية البنك في هذا المجال مستلهما التراث الفرعوني حيث يرمز الإطار الخارجي الأخضر إلى البيت، وترمز نصف الدائرة ذات اللون الذهبي وأسفلها ثلاثة أعمدة ذهبية إلى الأشياء الثمينة والذهب. والشعار في مجمله يعني بيت المال والذهب وكل الأشياء الثمينة.

التاريخ

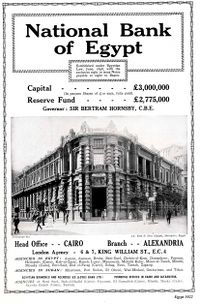

يعد البنك الأهلى المصرى أقدم وأعرق البنوك التجارية المصرية، حيث أنشأه في 25 يونيو 1898 روفائيل سوارس وإرنست كاسل[2]، برأسمال مليون جنيه إسترليني، وقد تطورت وظائف البنك وأعماله بشكل مستمر عبر تاريخه وفقاً للتغيرات الاقتصادية والسياسية التى مرت بها البلاد ، ففى الخمسينات من القرن الماضى اضطلع البنك بالقيام بوظائف البنوك المركزية ثم تفرغ بعد تأميمه في الستينات لأعمال البنوك التجارية مع استمرار قيامه بوظائف البنك المركزى في المناطق التى لا يوجد للأخير فروع بها فضلاً عن الاضطلاع منذ منتصف الستينات بإصدار وإدارة شهادات الاستثمار لحساب الدولة.

وتمكن البنك خلال العام المالى 2008/2009 من تحقيق مؤشرات أداء إيجابية ، حيث بلغ إجمالى المركز المالى في يونيو 2009 نحو 259 مليار جنيه بزيادة نسبتها 15% عن يونيو 2008 ، وبلغت أرصدة الودائع نحو 219 مليار جنيه بزيادة نسبتها 26% عن العام السابق وذلك بفضل قيام البنك بتقديم مجموعة متنوعة من الأوعية الادخارية بالعملتين المحلية والأجنبية وذلك بأسعار فائدة جاذبة وتنافسية . كما ارتفع صافى الرصيد التراكمى لشهادات استثمار البنك الأهلى - والتى تعد أكبر وعاء ادخاري للقطاع العائلى في مصر - في يونيو 2009 ليسجل نحو 81.3 مليار جنيه بزيادة نسبتها 2.4% عن يونيو 2008.

كما قام البنك بتوفير العديد من الأنظمة التمويلية المميزة التى تلبى كافة الاحتياجات التمويلية اللازمة لكافة القطاعات الاقتصادية الرئيسية ، حيث تم ضخ نحو 14.7 مليار جنيه كقروض جديدة لقطاعات الاقتصاد الرئيسية بالتعاون مع الحكومة والقطاع الخاص على حد سواء ، تتضمن تمويل مشاريع لقطاعات الكهرباء والغاز ، البترول ، التشييد والبناء ، السياحة ، المواد الغذائية والمقاولات. حيث بلغ إجمالى محفظة التسهيلات 150.7 مليار جنيه، منها 94.7 مليار جنيه تسهيلات مباشرة و56 مليار جنيه تسهيلات غير مباشرة.

وقد سجل صافى إيرادات النشاط ( قبل المخصصات والضرائب ) نحو 6.4 مليار جنيه بزيادة نسبتها نحو 26% عن العام السابق.

كما قام البنك بدور فعال بتوفير التمويل اللازم للمشروعات الصغيرة والمتوسطة نظراً لأهميتها الحيوية في الاقتصاد المصرى، فقد وصل حجم التسهيلات المباشرة في قطاع الشركات الصغيرة والمتوسطة إلى 12.6 مليار جنيه، مما أتاح تمويلاً لأكثر من 35 ألف مشروع وخلق فرص عمل جديدة، وتم إنشاء 13 منطقة ائتمانية لخدمة العملاء، ويهدف البنك في المرحلة القادمة ضخ أكثر من 14 مليار جنيه كائتمان ودعم لهذا النشاط.

كما وفر البنك التمويل اللازم للأفراد من خلال مجموعة متميزة من البرامج حيث تم تخصيص 10 مليار جنيه للتمويل العقارى لمدد تصل إلى 20 عاماً وبتسهيلات تناسب جميع الفئات ، وتخصيص 5 مليارات جنيه لتمويل قروض السلع المعمرة والسيارات ، مما أدى إلى نمو محفظة التجزئة المصرفية لتصل إلى 12.7 مليار جنيه بمعدل نمو 18% عن العام السابق مستهدفاً زيادة الاستهلاك المحلى ودفع عجلة الاقتصاد.

كما استحوذ البنك على حصة حاكمة من بطاقات الائتمان والخصم في السوق المصرى بلغت نحو 40%، بالإضافة إلى امتلاكه شبكة ضخمة من ماكينات الصارف الآلى ATMs يصل عددها إلى نحو 631 ماكينة، في حين بلغ عدد نقاط البيع الإلكترونية (POS) 8500 آلة.

وقد تمكن البنك بفضل تلك الجهود من الحفاظ على حصته السوقية في يونيو 2009 والتى بلغت نحو 23.7% من إجمالى الأصول ونحو 27% من إجمالى الودائع على صعيد الجهاز المصرفى.

وقد ساهم البنك في عدد 201 مشروعاً في نهاية يونيو2009 تغطى كافة مجالات النشاط الاقتصادى بلغت رؤوس أموالها نحو 46.8 مليار جنيه وبلغت مساهمة البنك بها نحو 14.5 ملياراً.

وفى إطار دور البنك في الدعم المتواصل لسياسات الدولة من قبل البنك ، تم توفير التمويل المباشر للخزانة العامة للدولة من خلال شراء أذون الخزانة والأوراق الحكومية والتى بلغ صافى رصيدها نحو 62 مليار جنيه في يونيو 2009. وفى مجال دعم وتنشيط الاستثمار وسوق الأوراق المالية يمتلك البنك عددا متميزا من صناديق الاستثمار التى تدعم سوق رأس المال المصرى وتخدم شريحة متميزة من العملاء .علاوة على تقديم خدمات الاستثمار من خلال التوسع في خدمات الحفظ المركزى والمتاجرة.

واستمراراً لدور البنك الهام في استقرار سوق الصرف الأجنبي، نجح البنك في جذب قدر مناسب من موارد السوق الحرة لتلبية مختلف احتياجات العملاء من العملة الأجنبية، علاوة على تنشيط خدمات الانترنت بنك وجذب تحويلات العاملين المصريين بالخارج ، وكذا تنفيذ الاعتمادات المستندية وخطابات الضمان بما يعادل نحو 33%من حجم تجارة مصر الخارجية.

ويحرص البنك على مواصلة تدعيم القوى البشرية لديه وصقل وتنويع مهاراتهم من خلال مجموعة من برامج التدريب المتطورة داخلياً وخارجياً في كبرى المؤسسات المالية العالمية، إلى جانب جذب عمالة جديدة على مستوى عالٍ من المهارة والكفاءة. هذا فضلاً عن استقدام الخبرات المصرفية عالية التخصص لأهم الوظائف الحاكمة.

وطبقا لما جاء بمجلة THE BANKER في عددها الصادر في يوليو 2009فقد سجل البنك الترتيب 269 على مستوى العالم طبقا لمعيار اجمالى الأصول - متقدما على كافة البنوك المصرية - علاوة على احتلاله المركز الحادى عشر على مستوى البنوك العربية طبقا لذات المعيار.

وقد جـاءت تقييـمـات مؤسسـات التقييـم الدوليـة لتؤكد كفـاءة وتميـز الأداء بالبنـك ، فقـد منحتـه مؤسسـة Standard & Poor's نفس درجة تقييم الاقتصاد المصرى وهى درجة ( BB+ ) للالتزامات طويلة الأجل بالعملة الأجنبية ودرجة ( B ) للالتزامات قصيرة الأجل بالعملة الأجنبية .

ويستند البنك في تقديم خدماته إلى شبكة ضخمة من الوحدات المصرفية تبلغ حالياً 429 وحدة تغطى كافة أنحاء البلاد، إلى جانب تواجد خارجى فعال في معظم قارات العالم من خلال البنك الأهلى المصرى ( المملكة المتحدة ) المحدود ، وفرعى البنك الأهلى المصرى – بنيويورك (بالولايات المتحدة الأمريكية) وشنغهاى (بالصين)، ومكاتب التمثيل في كل من جوهانسبرج بجنوب إفريقيا، ودبي بدولة الإمارات العربية المتحدة، وأديس أبابا بأثيوبيا ، بالإضافة إلى شبكة من المراسلين في مختلف أنحاء العالم يتركز معظمهم في قارة أوروبا، والتى تعد الشريك التجارى الأول لمصر.

ويحرص البنك الأهلى المصرى دائماً على تقديم أحدث الخدمات والمنتجات المصرفية المتطورة على أفضل وجه لعملائه الكرام، للحفاظ على ثقتهم الغالية وعلى ريادة البنك في السوق المصرفية المحلية.

خط زمني لتاريخ البنك

- 1898 سير إرنست كاسل (50% ملكية), رالف آيزاك سوارس, وأخوه جوسف وفليكس والشركاء الآخرون (25%) قنسطنطين سلاڤاگوس الإسكندرية (25%) أسسوا البنك الأهلي المصري (NBE)، وبقي كاسل في لندن. أسست البنك الأهلي المصري مكتبا له في لندن.

- 1901 افتتح البنك الأهلي فرعا له في الخرطوم. وحصل المركز على مكانة مميزة كمصرف للحكومة وعمل كبنك مركزي "شبه رسمي". وبمرور الوقت، أصبح للبنج وكلاء وفروع أخرى في السودان.

- 1902 أسس البنك الأهلي البنك الزراعي المصري.

- 1906 أسس البنك الأهلي بنك الحبشة في أديس أبابا. واحتكر السوق المصرفي لمدة خمسين عاما وكان البنك الرسمي للحكومة الإثيوپية المكلف بإصدار الأوراق المالية والعملات الرسمية.

- 1925 إنتقل مصرف لويدز إلى فروع القاهرة والإسكندرية that it acquired with its purchase of Cox & Co. in 1923 and from the Bank of British West Africa.

- 1931 تم تصفية بنك الحبشة وأنشأت الحكومة الاثيوبية وحل محله بنك إثيوپيا.

- 1936 تم تصفية البنك الزراعي المصري.

- 1940 The London Committee, which had oversight of the bank, was abolished. Thereafter the staff and the Board of the bank were largely Egyptian.

- 1951 A decree gave NBE the status of the Central Bank for Egypt.

- 1957 The Banking Act confirmed the status of NBE as Egypt’s Central Bank.

- 1959 The government of the Sudan nationalized NBE's assets in the Sudan, using them as the basis for the new central bank, the بنك السودان

- 1960 The Egyptian government nationalized NBE and created a separate central bank.

- 1961 Citibank sold to NBE its Egyptian assets and liabilities. Citibank had entered in 1955 but was forced to leave by the nationalization decree.

- 1975 بنك تشاس منهاتن (49%) والبنك الأهلي المصري (51%) وأسسوا البنك التجاري الدولي (CIB).

- 1976 NBE, together with 19 other Arab and four US banks, established Arab American Bank as a wholesale bank operating in New York.

- 1982 تأسيس فرع البنك الأهلي المصري في المملكة المتحدة.

- 1987 Chase sold its shares in CIB to NBE and the bank changed its name to Commercial International Bank, SAE. Partial privatization in 1993 and a GDR issue in 1996 reduced NBE’s share to 34%. NBE established a rep office in South Africa and a banking subsidiary in لندن, which took over the assets and operations of NBE's previous subsidiary and its by then two branches there.

- 2000 NBE established a NY branch to take over the business of Arab American Bank.

- 2005 NBE acquired Mohandes Bank, which had been established in 1979 as a commercial bank. It also acquired Bank of Commerce and Development, known as "Al Tigaryoon".

- 2006 افتتح البنك الأهلي مكتبا تمثيليا في دبي.

- 2008 NBE upgraded its representative office in Shanghai into a branch.

أهداف البنك

- يهدف البنك الأهلى المصرى باعتباره أعرق البنوك العاملة في مصر الى تنمية الاقتصاد القومى بصورة مباشرة وغير مباشرة من خلال المشاركة في إقامة كبرى المشروعات القومية في مختلف المجالات التى تهدف لدفع عجلة التنمية الاقتصادية من ناحية وتساعد على خفض معدلات البطالة من ناحية أخرى .

- شهدت محفظة البنك الاستثمارية تطوراً ملحوظاً في الآونة الأخيرة وهو ما انعكس على عدد المشروعات التى أستثمر فيها ، حيث كان يساهم البنك في عدد60 مشروع في عام 1992بإجمالى قيمة بلغت نحو 545 مليون جنيه زادت لتصل الى 201 مشروع في نهاية العام المالى 2008/2009 تبلغ قيمة رؤوس أموالها نحو 46.8 مليار جنيه يستثمر فيها البنك بنحو 14.5 مليار جنيه بنسبة 31% من إجمالى رؤوس أموال تلك المشروعات الموزعة على مختلف قطاعات النشاط الإقتصادى السبع.

خدمات البنك

يقدم البنك العديد من الأوعية الادخارية المتميزة سواء بالعملة المحلية أو الأجنبية والتى تناسب كافة شرائح المجتمع والتى تلقى قبولاً متزايداً من العملاء، علاوة على استحواذ البنك على نحو 70% من بطاقات الائتمان والتقسيط في السوق المصرى و 45% من إجمالى بطاقات الخصم .

ويستند البنك في تقديم خدماته إلى شبكة ضخمة من الوحدات المصرفية تبلغ حالياً 427 وحدة تغطى كافة أنحاء البلاد ، إلى جانب تواجد خارجى فعال في معظم قارات العالم من خلال البنك الأهلى المصرى (المملكة المتحدة) المحدود، وفرعى البنك الأهلى المصرى – بنيويورك (بالولايات المتحدة الأمريكية) وشنغهاى (بالصين)، ومكتبى التمثيل في كل من جوهانسبرج بجنوب إفريقيا، ودبى بدولة الإمارات العربية المتحدة بالإضافة إلى شبكة من المراسلين في مختلف أنحاء العالم يتركز معظمهم في قارة أوروبا، والتى تعد الشريك التجارى الأول لمصر.

ويحرص البنك الأهلى المصرى دائماً على تقديم أحدث الخدمات والمنتجات المصرفية المتطورة على أفضل وجه لعملائه الكرام ، للحفاظ على ثقتهم الغالية وعلى ريادة البنك في السوق المصرفية المحلية.

خدمات شخصية

- فتح حساب (داخل مصر)

- فتح حساب (خارج مصر)

خدمات الشركات

- فتح حساب

- كشف حساب نقاط البيع

الأوعية الادخارية

- الشهادات

- الودائع

- التوفير

- الاستفسار عن الجوائز

دفع الفواتير

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

برنامج تمويل ستريت فوود

في 10 أبريل 2021 أطلق البنك الأهلى المصرى لأول مرة بالقطاع المصرفى منتج ائتمانى متخصص لتمويل مشروعات عربات المأكولات المتحركة والثابتة، ليصبح البنك الأهلى المصرى هو الراعى الأول لمنظومة «الستريت فوود».

حيث يشمل برنامج تمويل «ستريت فوود» تسهيلات ائتمانية لتمويل التكاليف الاستثمارية للمشروع مثل العربات والمعدات الخاصة بتجهيز المأكولات والمشروبات المختلفة سريعة التقديم والتى تلاقى طلب متزايد عليها من المستهلكين ورواد الأماكن الترفيهية ومجمعات التسوق والمصايف وأماكن تركز المبانى الإدارية والأعمال.

كان البنك قد قام برعاية حصرية لفعاليات المعرض الدولى لمستلزمات الفنادق والمطاعم والكافيهات «كافكس ــ هوتيلير 2021» فى الفترة من 1 إلى 3 ابريل بمركز مصر للمعارض الدولية بمحور المشير طنطاوى بالقاهرة الجديدة.

وصرح يحيى أبوالفتوح نائب رئيس مجلس إدارة البنك الأهلى المصرى أنه استمرارا لاستراتيجية البنك لدعم أصحاب المشروعات الصغيرة والمتوسطة ورواد الأعمال، جاءت رعاية هذا المعرض الذى يتناول منظومة صناعة الفندقة والضيافة بجميع جوانبها؛ حيث يشارك بالمعرض مقدمو الخدمات وموردو المعدات والتجهيزات للفنادق وللكافيهات والمطاعم. وتعد هذه الصناعة العمود الفقرى للقطاع السياحى ولمشروعات الأنشطة الترفيهية التى تساهم بنسبة لا يستهان بها فى الناتج القومى المحلى، كما تتميز هذه الصناعة بقدرتها على خلق فرص عمل سريعة للشباب واستيعاب أفكار وطموحات شريحة عريضة من رواد الاعمال مما يساهم بفاعلية فى مكافحة البطالة ودعم المشروعات العاملة فى منظومة القيمة لهذه الصناعة والتعامل مع تداعيات ازمه كورونا وتأثيرها على العاملين بقطاعات السياحة والضيافة المختلفة.

وأكد أبوالفتوح ان البنك ملتزم باستكمال مسيرته الداعمة للمشروعات الصغيرة والمتوسطة ومتناهية الصغر عبر طرح برامج ونماذج مبتكرة لخدمات مصرفية مالية وغير مالية داعمة لنموها المستدام وتيسير الاقتراض وتمويل الاستثمارات، لما لها من دور فى سد احتياجات السوق المحلية، لتحقيق النمو وزيادة المعروض من المنتجات فى السوق المحلية وتعميق التصنيع وتحديث سلاسل القيمة، ومن فإن اهدافنا الاساسية خلق مزيد من فرص العمل، ودعم تحقيق الشمول المالى لجميع فئات المجتمع.

وفى سياق متصل أشار ممدوح عافية رئيس مجموعة المشروعات الصغيرة والمتوسطة بالبنك الأهلى المصرى ان دعم البنك تحت هذا البرنامج يمتد لأصحاب المشروعات الجديدة والقائمة فى مجال هذا النشاط بخدمات غير مالية مثل توفير المعلومات التى توجه المستثمر إلى كيفية اعداد دراسة الجدوى لمشروعه ومتطلبات النشاط من معايير وتراخيص، وكذلك عمليات التشبيك مع موردى العربات والمعدات وأصحاب الخبرات للاستشارة.

وسيسهم هذا البرنامج فى دعم التصنيع المحلى لمعدات المطابخ لتقديم المأكولات والمشروبات، مضيفا ان البنك يولى اهتماما بالغ بتلك المصانع ودعمها بالخدمات التمويلية اللازمة لجنى ثمار التوسع فى هذا النشاط، كما ستعمل على تعزيز سلاسل الإمداد لهذا النشاط عن طريق توفير قاعدة قوية لنظم المدفوعات الإلكترونية التى تضمن قدرة صاحب المشروع على توفير احتياجاته من المواد الخام فى التوقيتات المنضبطة.[3]

مجلس الادارة

- رئيس مجلس الادارة: طارق حسن عامر

- نائب رئيس مجلس الادارة: هشام أحمد عكاشه، شريف محمد علوي

- أعضاء مجلس الادارة: زياد أحمد بهاء الدين، محمود منتصر السيد، عادل حسني حسين، السيد محمد مرزوق القصير، حسين محرم الجريتلي

- رؤساء سابقون للبنك

الترتيب

ووفقاً لتصنيف مجلة The Banker العالمية في عدد يوليو 2008 فقد احتل البنك المرتبة رقم 268 ضمن أكبر ألف بنك على مستوى العالم طبقاً لمعيار إجمالى الأصول ، متقدماً على كافة البنوك المصرية التى جاءت ضمن هذا التصنيف.

تقييم مؤسسة Standard & Poor’s

العملات الأجنبية:

- الالتزامات طويلة الأجل +BB

- الالتزامات قصيرة الأجل B

العملة المحلية:

- الالتزامات طويلة الأجل -BBB

- الالتزامات قصيرة الأجل A-3

الرؤية المستقبلية: Stable

تقييم مؤسسة Fitch

العملات الأجنبية:

- الالتزامات طويلة الأجل +BB

- الالتزامات قصيرة الأجل B

- النظرة المستقبلية Stable

التقييم المحلى

- الالتزامات طويلة الأجل +AA

- الالتزامات قصيرة الأجل F1

- القوة المالية الذاتية للبنك D/E

- دعـم الحكومـة 3

تقييم مؤسسة CI

العملات الأجنبية:

- الالتزامات طويلة الأجل +BB

- الالتزامات قصيرة الأجل B

تقييم مؤسسة Moody's

العملات الأجنبية :

- الالتزامات طويلة الأجل Ba2

- الالتزامات قصيرة الأجل NP

الدور الاجتماعي

استكمالاً للدور المصرفي و المالي يحرص البنك الأهلى المصرى على المشاركة في المجالات الثقافية و العلمية و الاجتماعية من خلال عدة محاور أهمها :

على الصعيد الثقافى: - إنشاء متحف في مبنى البنك للمقتنيات الفنيةالقيمة من لوحات مصورة و منحوتات تمثل أعمال أجيال مختلفة من الفنانين المصريين منذنشأة الحركة التشكيلية الفنية بمصر.

- تطوير مكتبة البنك باستخدام تقنيات الحاسبات الآلية بما يكفل سرعة البحث وسهولة الاستدلال للمترددين على المكتبة من داخل وخارج البنك.

- دعم الأنشطة العلمية والاجتماعية للعديد من الجامعات والمراكز المصرية.

- رعاية المسابقة السنوية التى تجريها وزارة التربية والتعليم لمعلمى اللغة العربية.

- تقديم جوائز للفائزين في المهرجانين ( الفنى ، الثقافى ) التى تنظمها لجنة التعليم والبحث العلمى والشباب بمجلس الشورى.

على الصعيد الاجتماعى:

- دعم المشروعات الصغيرة والمتوسطة وتقديم التمويل اللازم لها، سواء من موارد البنك الذاتية أو بالتعاون مع الصندوق الاجتماعى للتنمية.

- تنفيذ مشروع ضمان مخاطر الائتمان للمشروعات الصغيرة والمتوسطة العاملة في الأنشطة الصناعية بالتعاون مع شركة ضمان مخاطر الائتمان المصرفى.

- تلبية احتياجات المشروعات المتناهية الصغر الغير مؤهلة للتعامل مع البنوك أو في أماكن يصعب الوصول إليها حيث أتاح البنك تمويل مناسب لعدة جمعيات أهلية لإعادة إقراضه لتلك المشروعات.

- تمويل مشروعات التوافق البيئى للمشروعات الصناعية.

- توقيع مذكرة تفاهم مع كل من البنك الدولى و بنك التعمير الألمانى في مجال تفعيل آلية التنمية النظيفة.

على صعيد العمل الخيرى:

- بناء مستشفى البنك الأهلى المصرى للرعاية المتكاملة بمنطقة القطامية والتبرع بها لجمعية الرعاية المتكاملة لتقديم الرعاية الطبية لساكنى المنطقة.

- توجيه مخصصات الهدايا السنوية للبنك إلى التبرعات للمستشفيات والهيئات الخيرية ، وتشكيل لجنة لإدارة تلك التبرعات.

- التبرع لبعض الصناديق الحكومية ومنها صندوق إزالة الكوارث ، وصندوق مجلس أمنـاء القـاهرة الخديوية.

طرح سندات في جزيرة كايمان

في سبتمبر 2010، طرح البنك الأهلي المصري سندات دولارية بقيمة مليار ونصف دولار لشركة جديدة أنشأها في جزر كايمن. [4]

المصادر

- ^ ameinfo

- ^ عائلة ســوارس

- ^ "«الأهلى المصرى» يطلق منتجا ائتمانيا جديدا لأول مرة فى مصر للمأكولات". shorouknews. 2021-04-10. Retrieved 2021-04-10.

- ^ جريدة الدستور

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

وصلات خارجية

- االبنك الأهلي المصري الموقع الرسمي