المعروض النقدي

| جزء من سلسلة عن |

| علم الاقتصاد الكلي |

|---|

|

| المالية |

|---|

|

في الاقتصاد، المعروض النقدي money supply (أو المخزون النقدي money stock)، هو المقدار الإجمالي للأصول النقدية المتاحة في الاقتصاد في فترة زمنية معينة.[1] وهناك العديد من طرق تعريف "المال" ولكن المعايير الثابتة عادة تتضمن العملة المستعملة في التداول والودائع تحت الطلب (أصول المودعين بسجلات المؤسسات المالية التي يسهُل الوصول إليها).[2][3]

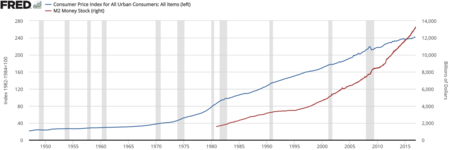

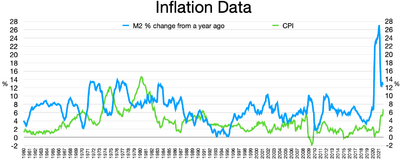

وتقوم الحكومة عادةً أو المصرف المركزي للدولة بتسجيل بيانات المعروض النقدي ونشرها. ولا يزال يهتم المحللون العاملون بالقطاعين العام والخاص بمراقبة التغييرات التي يتعرض لها المعروض النقدي، وذلك نظرًا لتأثيره على مستوى الأسعار والتضخم الاقتصادي وسعر الصرف والدورة الاقتصادية.[4]

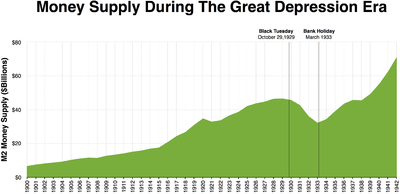

وترتبط تلك العلاقة بين المال والأسعار بشكل تاريخي بنظرية كمية النقود. وهناك دليل تجريبي قوي على العلاقة المباشرة بين نمو المعروض النقدي وتضخم الأسعار الطويل الأجل؛ وهذا يكون على الأقل بالنسبة للزيادات السريعة في كمية النقود في الاقتصاد. وهذا يعني أن دولة مثل زيمبابوي، والتي تشهد زيادة سريعة في معروضها النقدي، تشهد أيضًا ارتفاعًا سريعًا في الأسعار تضخمًا جامحًا). ويعتبر هذا أحد أسباب الاعتماد على السياسة النقدية كوسيلة للسيطرة على التضخم.[5][6]

إن طبيعية هذه السلسلة السببية تعتبر موضوع الجدل الدائر. فبعض الاقتصاديين غير التقليديين يشيرون إلى أن المعروض النقدي ذاتي النمو (يحدده أعمال الاقتصاد وليس المصرف المركزي)، وأن مصادر التضخم الاقتصادي ينبغي أن يتضمنها الهيكل التوزيعي للاقتصاد.[7]

وعلاوة على ما سبق، فإن هؤلاء الاقتصاديين، الذين يرون أن سيطرة المصرف المركزي على المعروض النقدي تكون ضعيفة، يقولون إن هناك رابطين ضعيفين بين نمو المعروض النقدي ومعدل التضخم. الأول، في أعقاب حدوث ركود ما، عندما يكون العديد من الموارد غير مستفاد منها بشكل كامل؛ يمكن أن يؤدي زيادة المعروض النقدي إلى زيادة مستدامة في الإنتاج الحقيقي بدلًا من التضخم. والثاني، إذا تغيّرت سرعة تداول النقود، أي النسبة بين الناتج الإجمالي المحلي الاسمي والمعروض النقدي، فقد لا تؤثر زيادة المعروض النقدي أو لا يكون لها تأثير مبالغ أو تأثير غير متوقع على نمو الناتج الإجمالي المحلي الاسمي.

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

تعريف

يقسم الاقتصاديون هذا المفهوم إلى قسمين:

- الأول: وهو المفهوم الضيق للعرض النقدي أو ما يسمى بالمعروض النقدي، ويشار إليه في مصطلحات صندوق النقد الدولي بـ «M1»، ويتألف من مجموع الأوراق النقدية المصدرة والنقود المعدنية الموجودة خارج الخزينة، والمصارف، إضافة إلى الودائع تحت الطلب لدى المصرف المركزي والمصارف المتخصصة.

- الثاني: وهو المفهوم الأوسع للعرض النقدي، ويشمل إضافة إلى ما أشير إليه بـ «M1»، الودائع لأَجَل وودائع التوفير والودائع بالقطع الأجنبي والصناديق المختلفة في الأسواق النقدية أو ما يشار إليه بـ «BM2».

السلطة النقدية وأدواتها

السلطة النقدية هي السلطة المكلفة مراقبة حجم ومكونات المعروض النقدي، وتتألف في سورية من مجلس النقد والتسليف ومصرف سورية المركزي. وكذلك الأمر في البلدان الأخرى فإن المصارف المركزية هي التي تشرف على علاقة النقد بالاقتصاد، أو ما يسمى بالسياسة النقدية. أما الأدوات التي تستخدمها السلطات النقدية في التأثير في المعروض النقدي فهي تختلف من بلد إلى آخر، إلا أنها تتمثل أساساً فيما يأتي:

1- رفع أو تخفيض سعر الخصم: ويقصد بسعر الخصم سعر الفائدة الذي يتقاضاه مصرف سورية المركزي على القروض التي يقدمها إلى المصارف. وسمي سعر الخصم لأن المصارف التجارية تلجأ إلى شراء السفاتج والأسناد التجارية المحررة للأمر من زبائنها بسعر يقل عن قيمتها الاسمية، بما يعادل سعر الفائدة التي تتقاضاه هذه المصارف التجارية والمدة الزمنية التي تفصل بين يوم الشراء ويوم الاستحقاق، ثم تلجأ إلى المصرف المركزي وتعيد خصم هذه السفاتج والأسناد التجارية، أي تبيعها إلى المصرف المركزي بسعر يقل عن قيمتها الاسمية بما يعادل سعر الخصم الذي يتقاضاه المصرف المركزي والمدة الزمنية التي تفصل بين يوم إعادة الخصم لدى المصرف المركزي ويوم الاستحقاق.

وكلما كان الفرق بين سعر الفائدة المطبق لدى المصارف التجارية وسعر الخصم المطبق لدى المصرف المركزي كبيراً كلما تشجعت المصارف التجارية على شراء السفاتج وخصمها لدى المركزي لتزيد من أرباحها من جهة ولتضيف إلى الأموال المتوافرة لديها من أجل إقراض زبائنها مبالغ جديدة. أي إن قيام المصرف المركزي بخفض سعر الخصم يؤدي إلى تشجيع المصارف التجارية على الاقتراض منه، وبالتالي إلى زيادة السيولة وزيادة المعروض النقدي.

وعندما يخفض المصرف المركزي سعر الخصم تلجأ المصارف التجارية إلى تخفيض أسعار الفائدة التي تعطيها لزبائنها على الإيداعات لديها، كما تلجأ إلى خفض أسعار الفائدة على القروض التي تقدمها لزبائنها. وبالتالي يسهل على الزبائن الاقتراض من أجل زيادة نشاطهم الاقتصادي عن طريق التجارة والزراعة والصناعة وغيرها من الخدمات المختلفة.

كما تلجأ بعض المصارف المركزية إلى تحديد سعر الفائدة الذي تتعامل به المصارف على ما يودع لديها أو ما يقرض من قبلها.

2- قيام المصرف المركزي بشراء أو بيع أذونات أو أسناد الخزينة ومن شأنه في حال الشراء أن يضع في التداول مبلغاً يوازي قيمة ما اشتراه من هذه الأذونات والأسناد، وبالتالي يزيد السيولة في الأسواق مما يزيد المعروض النقدي. أما في حال بيع الأذونات والأسناد فإن ذلك يؤدي إلى امتصاص السيولة الموجودة في الأسواق، مما يؤدي إلى إنقاص حجم المعروض النقدي.

3- تحديد سقوف الائتمان المصرفي الذي يمكن للمصارف أن تقدمه وذلك زيادة أو نقصاً وفقاً لمقتضيات زيادة أو إنقاص المعروض النقدي وللتحكم بحجمها.

4- تحديد نسبة الاحتياطي المطلوب من المصارف الالتزام بها، وإيداعها لدى المصرف المركزي من دون فائدة.

5- وذلك إضافة إلى إمكان قيام المصرف المركزي بإقراض المصارف أو قبول ودائعها لديه بفائدة معينة وغيرها من العمليات التي تهدف إلى التأثير في المعروض النقدي في البلاد.

إن أهداف استخدام المصرف المركزي للأدوات المذكورة أعلاه، بما تحدثه من زيادة أو نقص في المعروض النقدي؛ هي بعث النشاط الاقتصادي وزيادة معدلات الاستثمار وتوفير المزيد من فرص العمل ومحاربة الركود الاقتصادي والتضخم وارتفاع الأسعار، والحفاظ على سعر العملة بالنسبة للعملات الأجنبية.

قياس المعروض النقدي

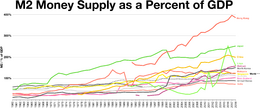

يستخدم الاقتصاديون في قياس المعروض النقدي مؤشرات مختلفة، منها ما يتعلق بنسبتها إلى مجمل الناتج المحلي وتطور هذه النسبة، ومنها ما يتعلق بمعدل زيادتها السنوية مقارناً مع معدلات زيادة مجمل الناتج المحلي السنوية، ومنها ما يتعلق بمقارنة معدلات زيادتها مع معدلات زيادة الأسعار. وتهدف هذه المقاييس إلى تحليل ومعرفة الآثار المتبادلة بين المعروض النقدي والمؤشرات الإنتاجية والاستهلاكية ومؤشرات الاستخدام والأسعار الأخرى، وذلك بهدف تحري السياسة الأكثر انسجاماً مع الأهداف الاقتصادية العامة.

كما أن هناك مقاييس أخرى تتعلق بمكونات المعروض النقدي سواء ما تعلق منها بالنقد الورقي المتداول ونسبته إلى مجموع المعروض النقدي وما يشير إليه من بدائية التداول، أم ما تعلق منها بمدى مساهمة الجهاز المصرفي بتجميع المدخرات وسوقها في قنوات الاستثمار.

التغطية النقدية

يطلق الاقتصاديون على مقابل الإصدار اسم «التغطية النقدية»، وقد جاء هذا الاسم من خلفية تاريخ عملية إصدار الأوراق النقدية التي كان يودع لدى المصارف ما يقابلها من الذهب، ثم تطور هذا الأمر فأصبحت التغطية النقدية تشمل الذهب وغيره من المطاليب.

فالقطع النقدية التي يصدرها مصرف سورية المركزي لها ما يقابلها في حسابات هذا المصرف من الذهب، والمطاليب بالعملات الأجنبية القابلة للتحويل، والمطاليب بالليرات السورية الناجمة عن عمليات تسليف جميع القطاعات الاقتصادية، والأسناد العامة ذات الأجل القصير أو المتوسط أو الطويل التي تصدرها الدولة أو تكفلها، وكذلك السلف والقروض المماثلة للأسناد المذكورة.

والغاية من التغطية النقدية هو تحقيق التوازن في أسعار صرف العملة الوطنية مع العملات الأجنبية، والتأكد من أن عملية الإصدار النقدي إنما تتم وفقاً للمتطلبات الاقتصادية..[8]

التدابير التجريبية في نظام الاحتياطي الفدرالي في الولايات المتحدة

- انظر أيضاً المصرف المركزي الأوروبي للحصول على أساليب أخرى والمزيد من وجهات النظر العالمية.

تُستعمل الأموال كوسيلة للتبادل وكوحدة حساب وكقيمة مختزنة جاهزة. وترتبط وظائفها المختلفة بالإجراءات التجريبية المختلفة للمعروض النقدي. ولا يوجد إجراء واحد "صحيح" للمعروض النقدي. ولكن بدلاً من ذلك، يوجد العديد من الإجراءات التي تنقسم إلى فئات على نطاق شامل أو مستمر يدور بين المجموعات النقدية المحدودة والشاملة. وتتضمن الإجراءات المحدودة الأصول الأكثر سيولة فقط، وهي التي تُستخدم بسهولة أكبر في الإنفاق (العملة والودائع التي يمكن سحبها من حساب جارٍ). وأما الإجراءات الشاملة فتضيف القليل من أنواع الأصول السائلة (شهادات الإيداع، وغير ذلك).

| نوع الأموال | M0 | MB | M1 | M2 | M3 | MZM |

|---|---|---|---|---|---|---|

| العملات الورقية والمعدنية المتداولة (خارج بنوك الاحتياط الفدرالي وخزائن مؤسسات الإيداع (العملات) | ✓[9] | ✓ | ✓ | ✓ | ✓ | ✓ |

| العملات الورقية والمعدنية في خزائن البنوك (نقود الخزائن) | ✓ | |||||

| ائتمان بنك الاحتياط لافدرالي (الاحتياطيات الإلزامية والاحتياطيات الفائضة غير موجودة مادياً في البنوك) | ✓ | |||||

| الشيكات السياحية الصادرة من خارج البنوك | ✓ | ✓ | ✓ | ✓ | ||

| الودائع المصرفية | ✓ | ✓ | ✓ | ✓ | ||

| ودائع الحساب الجاري الأخرى (OCDs)، والتي تتألف بصفة رئيسية من حسابات أوامر السحب القابلة للتداول (NOW) في مؤسسات الإيداع وحسابات سحب أسهم الاتحادات الائتمانية. | ✓[10] | ✓ | ✓ | ✓ | ||

| الودائع الادخارية | ✓ | ✓ | ✓ | |||

| الودائع الآجلة أقل من 100.000 دولار وحسابات ودائع سوق العملة للأفراد | ✓ | ✓ | ||||

| الودائع الآجلة الضخمة، صناديق الأسواق المالية المؤسسية، عمليات إعادة الشراء قصيرة الأجل والأصول السائلة الأخرى الأكبر[11] | ✓ | |||||

| جميع صناديق الأسواق المالية | ✓ |

- M0: M0 في بعض البلدان، منها المملكة المتحدة تشمل الاحتياطيات المصرفية، ولذلك، تشير M0 إلى الأساس النقدي، أو الأموال المحدودة.[12]

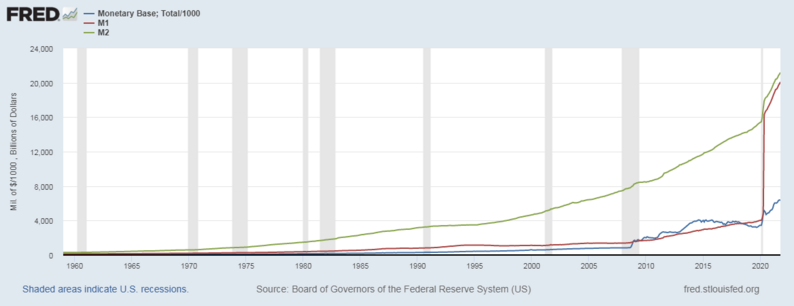

- MB: يُعرف بالأساس النقدي أو العملة الإجمالية.[9] يشكل هذا أساس للأشكال المالية الأخرى (مثل ودائع الحساب الجاري، المدرجة أدناه) يتم إنشاؤها وعادة ما يكون المعيار الأكثر سيولة من المعروض النقدي.[13]

- M1: احتياطيات مصرفية لا تشمل M1.

- M2: تمثل M1 و"بدائل قريبة" لـM1.[14] M2 هو تصنيف أكثر شمولاً للأموال عن M1. M2 هو مؤشر اقتصادي رئيسي يستخدم للتنبؤ بالتضخم.[15]

- M3: M2 plus large and long-term deposits. Since 2006, M3 is no longer published by the US central bank.[16] However, there are still estimates produced by various private institutions.

- MZM: Money with zero maturity. It measures the supply of financial assets redeemable at par on demand. Velocity of MZM is historically a relatively accurate predictor of inflation.[17][18][19]

صرافة الاحتياط الجزئي

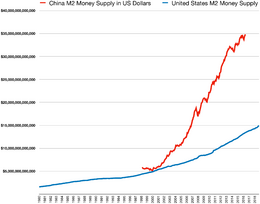

المعروض النقدي حول العالم

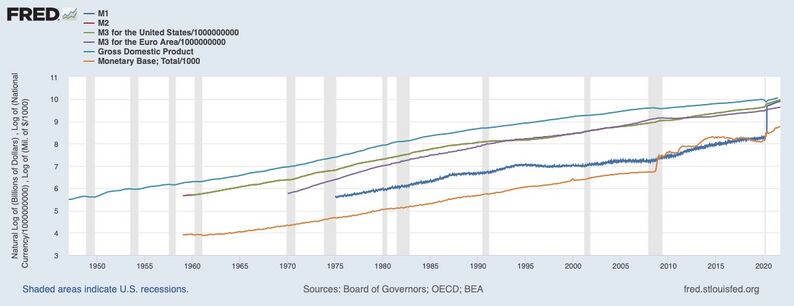

الولايات المتحدة

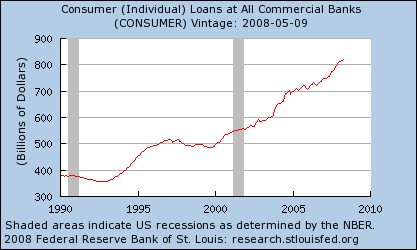

The United States Federal Reserve published data on three monetary aggregates until 2006, when it ceased publication of M3 data[16] and only published data on M1 and M2. M1 consists of money commonly used for payment, basically currency in circulation and checking account balances; and M2 includes M1 plus balances that generally are similar to transaction accounts and that, for the most part, can be converted fairly readily to M1 with little or no loss of principal. The M2 measure is thought to be held primarily by households. Prior to its discontinuation, M3 comprised M2 plus certain accounts that are held by entities other than individuals and are issued by banks and thrift institutions to augment M2-type balances in meeting credit demands, as well as balances in money market mutual funds held by institutional investors. The aggregates have had different roles in monetary policy as their reliability as guides has changed. The principal components are:[21]

- M0: The total of all physical currency including coinage. M0 = Federal Reserve Notes + US Notes + Coins. It is not relevant whether the currency is held inside or outside of the private banking system as reserves.

- MB: The total of all physical currency plus Federal Reserve Deposits (special deposits that only banks can have at the Fed). MB = Coins + US Notes + Federal Reserve Notes + Federal Reserve Deposits

- M1: The total amount of M0 (cash/coin) outside of the private banking system[مطلوب توضيح] plus the amount of demand deposits, travelers checks and other checkable deposits + most savings accounts.

- M2: M1 + money market accounts, retail money market mutual funds, and small denomination time deposits (certificates of deposit of under $100,000).

- MZM: 'Money Zero Maturity' is one of the most popular aggregates in use by the Fed because its velocity has historically been the most accurate predictor of inflation. It is M2 – time deposits + money market funds

- M3: M2 + all other CDs (large time deposits, institutional money market mutual fund balances), deposits of eurodollars and repurchase agreements.

- M4-: M3 + Commercial Paper

- M4: M4- + T-Bills (or M3 + Commercial Paper + T-Bills)

- L: The broadest measure of liquidity, that the Federal Reserve no longer tracks. L is very close to M4 + Bankers' Acceptance

- Money Multiplier: M1 / MB. As of December 3, 2015, it was 0.756.[22] While a multiplier under one is historically an oddity, this is a reflection of the popularity of M2 over M1 and the massive amount of MB the government has created since 2008.

Prior to 2020, savings accounts were counted as M2 and not part of M1 as they were not considered "transaction accounts" by the Fed. (There was a limit of six transactions per cycle that could be carried out in a savings account without incurring a penalty.) On March 15, 2020, the Federal Reserve eliminated reserve requirements for all depository institutions and rendered the regulatory distinction between reservable "transaction accounts" and nonreservable "savings deposits" unnecessary. On April 24, 2020, the Board removed this regulatory distinction by deleting the six-per-month transfer limit on savings deposits. From this point on, savings account deposits were included in M1.[23]

Although the Treasury can and does hold cash and a special deposit account at the Fed (TGA account), these assets do not count in any of the aggregates. So in essence, money paid in taxes paid to the Federal Government (Treasury) is excluded from the money supply. To counter this, the government created the Treasury Tax and Loan (TT&L) program in which any receipts above a certain threshold are redeposited in private banks. The idea is that tax receipts won't decrease the amount of reserves in the banking system. The TT&L accounts, while demand deposits, do not count toward M1 or any other aggregate either.

When the Federal Reserve announced in 2005 that they would cease publishing M3 statistics in March 2006, they explained that M3 did not convey any additional information about economic activity compared to M2, and thus, "has not played a role in the monetary policy process for many years." Therefore, the costs to collect M3 data outweighed the benefits the data provided.[16] Some politicians have spoken out against the Federal Reserve's decision to cease publishing M3 statistics and have urged the U.S. Congress to take steps requiring the Federal Reserve to do so. Congressman Ron Paul (R-TX) claimed that "M3 is the best description of how quickly the Fed is creating new money and credit. Common sense tells us that a government central bank creating new money out of thin air depreciates the value of each dollar in circulation."[24] Modern Monetary Theory disagrees. It holds that money creation in a free-floating fiat currency regime such as the U.S. will not lead to significant inflation unless the economy is approaching full employment and full capacity. Some of the data used to calculate M3 are still collected and published on a regular basis.[16] Current alternate sources of M3 data are available from the private sector.[25]

As of April 2013, the monetary base was $3 trillion[26] and M2, the broadest measure of money supply, was $10.5 trillion.[27]

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

المملكة المتحدة

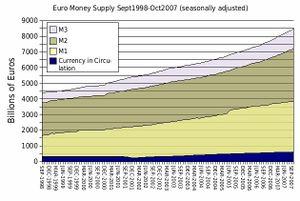

منطقة اليورو

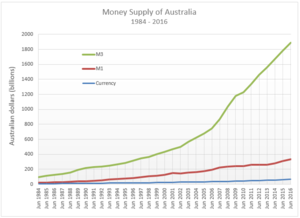

أستراليا

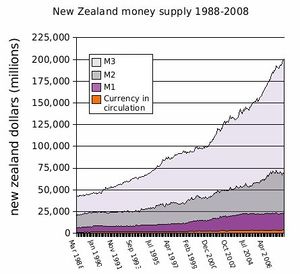

نيوزيلندا

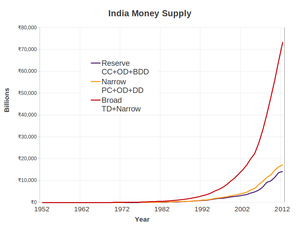

الهند

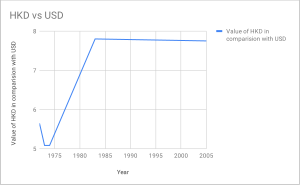

هونگ كونگ

اليابان

المعروض النقدي والاقتصاد

تستمد المعروض النقدي قوتها في التأثير على الأوضاع الاقتصادية العامة في البلاد من كون العملة هي وسيلة للتداول تمثل قوة شرائية معينة يستطيع حاملها الاستعاضة عنها بسلعة أو خدمة معينة، كما أنها تستخدم في سداد الديون وإبراء الذمم، وفي منح القروض والتسهيلات للآخرين، وفي عمليات الادخار عن طريق الاحتفاظ بها إلى موعد الحاجة لاستخدامها. وعلى هذا فإن حجم المعروض النقدي يؤثر في القوة الشرائية في الأسواق، وفي أسعار السلع والخدمات، كما يؤثر في عمليات الادخار والاستثمار. فازدياد المعروض النقدي يمكن أن يدفع المستهلكين إلى المزيد من شراء السلع والخدمات، وبالتالي فإن ذلك يرفع النشاط الاقتصادي في البلاد إذا كانت هذه السلع والخدمات متوافرة ويمكن إنتاجها في الأمد القصير.

أما إذا كانت هذه السلع والخدمات محدودة في كمياتها فإن زيادة حجم المعروض النقدي وبالتالي القوة الشرائية يمكن أن يؤدي إلى ارتفاع أسعارها، إلا أن هذا يمكن أن يدفع المستثمرين إلى إقامة معامل جديدة، وبالتالي تنفيذ استثمارات جديدة لإنتاج هذه السلع والخدمات باعتبار أن هناك حاجة لها، وأن ارتفاع أسعارها أدى إلى وجود هامش ربحي أكبر في إنتاجها وبيعها.

المعروض النقدي والتضخم

تستمد المعروض النقدي قوتها في التأثير على الأوضاع الاقتصادية العامة في البلاد من كون العملة هي وسيلة للتداول تمثل قوة شرائية معينة يستطيع حاملها الاستعاضة عنها بسلعة أو خدمة معينة، كما أنها تستخدم في سداد الديون وإبراء الذمم، وفي منح القروض والتسهيلات للآخرين، وفي عمليات الادخار عن طريق الاحتفاظ بها إلى موعد الحاجة لاستخدامها. وعلى هذا فإن حجم المعروض النقدي يؤثر في القوة الشرائية في الأسواق، وفي أسعار السلع والخدمات، كما يؤثر في عمليات الادخار والاستثمار. فازدياد المعروض النقدي يمكن أن يدفع المستهلكين إلى المزيد من شراء السلع والخدمات، وبالتالي فإن ذلك يرفع النشاط الاقتصادي في البلاد إذا كانت هذه السلع والخدمات متوافرة ويمكن إنتاجها في الأمد القصير.

أما إذا كانت هذه السلع والخدمات محدودة في كمياتها فإن زيادة حجم المعروض النقدي وبالتالي القوة الشرائية يمكن أن يؤدي إلى ارتفاع أسعارها، إلا أن هذا يمكن أن يدفع المستثمرين إلى إقامة معامل جديدة، وبالتالي تنفيذ استثمارات جديدة لإنتاج هذه السلع والخدمات باعتبار أن هناك حاجة لها، وأن ارتفاع أسعارها أدى إلى وجود هامش ربحي أكبر في إنتاجها وبيعها.

معادلة الصرف

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

معدلات النمو

الاحتياطيات المصرفية في البنك المركزي

النقاشات

Historically, in Europe, the main function of the central bank is to maintain low inflation. In the USA the focus is on both inflation and unemployment.[بحاجة لمصدر] These goals are sometimes in conflict (according to the Phillips curve). A central bank may attempt to do this[مطلوب توضيح] by artificially influencing the demand for goods by increasing or decreasing the nation's money supply (relative to trend), which lowers or raises interest rates, which stimulates or restrains spending on goods and services.

An important debate among economists in the second half of the 20th century concerned the central bank's ability to predict how much money should be in circulation, given current employment rates and inflation rates. Economists such as Milton Friedman believed that the central bank would always get it wrong, leading to wider swings in the economy than if it were just left alone.[28] This is why they advocated a non-interventionist approach: one of targeting a pre-specified path for the money supply independent of current economic conditions, even though in practice this might involve regular intervention with open market operations (or other monetary-policy tools) to keep the money supply on target.

The former Chairman of the US Federal Reserve, Ben Bernanke, suggested in 2004 that over the preceding 10 to 15 years, many modern central banks became relatively adept at manipulation of the money supply, leading to a smoother business cycle, with recessions tending to be smaller and less frequent than in earlier decades, a phenomenon termed "The Great Moderation"[29] This theory encountered criticism during the global financial crisis of 2008–2009.[بحاجة لمصدر] Furthermore, it may be that the functions of the central bank need to encompass more than the shifting up or down of interest rates or bank reserves:[بحاجة لمصدر] these tools, although valuable, may not in fact moderate the volatility of money supply (or its velocity).[بحاجة لمصدر]

وقع العملات الرقمية والانتقال المحتمل إلى مجتمع غير نقدي

أثر العملات الرقمية والانتقال المحتمل إلى مجتمع غير نقدي

انظر أيضاً

- برنامج الإصلاح النقدي

- المعهد النقدي الأمريكي

- تنظيم مصرفي

- Capital requirement

- Central bank

- Chartalism

- خطة شيكاغو

- The Chicago Plan Revisited

- لجنة الإصلاح النقدي والاقتصادي

- Core inflation

- مستويات وتدفق الديون

- Economics terminology that differs from common usage

- نقد إلزامي

- Financial capital

- تعويم

- Fractional-reserve banking

- FRED (Federal Reserve Economic Data)

- Full reserve banking

- Great Contraction

- Hyperstagflation

- Index of Leading Indicators – money supply is a component

- تضخم

- Monetarism

- أساس نقدي

- اقتصاد نقدي

- إصلاح نقدي

- Money circulation

- Money creation

- طلب نقدي

- سوق نقدي

- Seigniorage

المصادر

- ^ Paul M. Johnson. "Money stock," A Glossary of Political Economy Terms

- ^ Alan Deardorff. "Money supply," Deardorff's Glossary of International Economics Archived 2018-02-15 at the Wayback Machine

- ^ Karl Brunner, "money supply," The New Palgrave: A Dictionary of Economics, v. 3, p. 527.

- ^ The Money Supply – Federal Reserve Bank of New York. Newyorkfed.org. Archived 2018-07-18 at the Wayback Machine

- ^ Milton Friedman (1987). “quantity theory of money”, The New Palgrave: A Dictionary of Economics, v. 4, pp. 15–19.

- ^

{{cite web}}: Empty citation (help) - ^ Lance Taylor: Reconstructing Macroeconomics, 2004

- ^ محمد العمادي. "المعروض النقدي". الموسوعة العربية.

- ^ أ ب "Gold, Oil, Stocks, Investments, Currencies, and the Federal Reserve: Growth of Global Money Supply". DollarDaze Economic Commentary Blog by Mike Hewitt.

- ^ M1 Money Stock (M1) – FRED – St. Louis Fed. Research.stlouisfed.org.

- ^ M3 Definition. Investopedia (February 15, 2009).

- ^ M0 (الأساس النقدي). Moneyterms.co.uk.

- ^ "M0". Investopedia. Retrieved 2008-07-20.

- ^ "M2". Investopedia. Retrieved 2008-07-20.

- ^ "M2 Definition". InvestorWords.com. Retrieved 2008-07-20.

- ^ أ ب ت ث Discontinuance of M3, Federal Reserve, November 10, 2005, revised March 9, 2006.

- ^ Aziz, John (March 10, 2013). "Is Inflation Always And Everywhere a Monetary Phenomenon?". Azizonomics. Retrieved 2 April 2013.

- ^ Thayer, Gary (January 16, 2013). "Investors should assume that inflation will exceed the Fed's target". Macro Strategy. Wells Fargo Advisors. Retrieved 2 April 2013.

- ^ Carlson, John B.; Benjamin D. Keen (1996). "MZM: A monetary aggregate for the 1990s?" (PDF). Economic Review. Federal Reserve Bank of Cleveland. 32 (2): 15–23. Retrieved 2 April 2013.

- ^ "Savings are now more liquid and part of "M1 money"". St. Louis Federal Reserve Bank.

- ^ "The Federal Reserve – Purposes and Functions". Federalreserve.gov. April 24, 2013. Retrieved December 11, 2013.

- ^ "M1 Money Multiplier". research.stlouisfed.org. February 15, 1984. Retrieved December 3, 2015.

- ^ خطأ استشهاد: وسم

<ref>غير صحيح؛ لا نص تم توفيره للمراجع المسماةfederalreserve.gov - ^ What the Price of Gold Is Telling Us. Lewrockwell.com (April 25, 2006).

- ^ "Alternate data". Shadowstats.com.

- ^ "Aggregate Reserves of Depository Institutions and the Monetary Base – H.3". Federal Reserve. Archived from the original on June 16, 2013.

- ^ "H.6 Money Stock Measures". Federal Reserve Statistical Release. Federal Reserve. Archived from the original on June 16, 2013.

- ^ Milton Friedman (1962). Capitalism and Freedom. [Chicago] University of Chicago Press.

- ^ Speech, Bernanke – The Great Moderation. Federal Reserve Bank (February 20, 2004).

قراءات إضافية

- Article in the New Palgrave on Money Supply by Milton Friedman

- Do all banks hold reserves, and, if so, where do they hold them? (11/2001)

- What effect does a change in the reserve requirement have on the money supply? (08/2001)

- St. Louis Fed: Monetary Aggregates

- Hülsmann, Jörg (2008). The Ethics of Money Production. Auburn, Alabama: Ludwig von Mises Institute. p. 294. ISBN 9781933550091.

- Discontinuance of M3 Publication

- Investopedia: Money Zero Maturity (MZM)

وصلات خارجية

- Aggregate Reserves Of Depository Institutions And The Monetary Base (H.3)

- Historical H.3 releases

- Money Stock Measures (H.6)

- U.S. MZM magnitude and velocity, used as a predictor of inflation

- Data on Monetary Aggregates in Australia

- Monetary Statistics on Hong Kong Monetary Authority

- Monetary Survey from People's Bank of China

- CS1 errors: empty citation

- Short description is different from Wikidata

- Articles with hatnote templates targeting a nonexistent page

- جميع الصفحات التي تحتاج تنظيف

- مقالات بالمعرفة تحتاج توضيح from December 2020

- Articles with unsourced statements from October 2016

- مقالات بالمعرفة تحتاج توضيح from November 2021

- Articles with unsourced statements from October 2010

- سياسة نقدية

- تضخم