الدين العام للولايات المتحدة

| هذا المقال جزء من سلسلة عن |

| الميزانية والدين في الولايات المتحدة الأمريكية |

|---|

|

الدين العام الأمريكي United States public debt، هو ويطلق عليه عادة الدين العام National debt/ هو إجمالي الأموال التي تدين بها الحكومة الفدرالية للولايات المتحدة إلى حملة صكوك الدين الأمريكي.

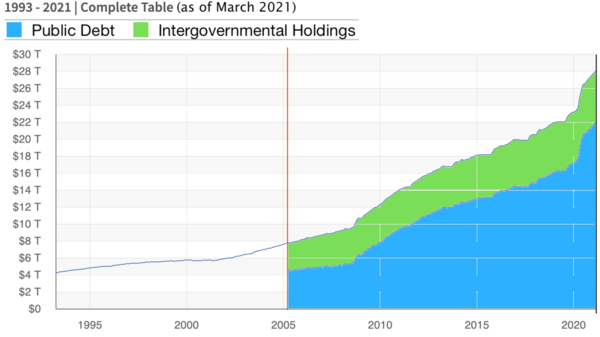

يتضمن الدين القومي الإجمالي على مكونين:[1]

- "الديون لدى العامة" - مثل سندات الخزانة التي يحملها المستثمرون خارج الحكومة الفدرالية، ومن بينهم الأفراد، المؤسسات، نظام الاحتياط الفدرالي، الحكومات الأجنبية، الولائية والمحلية.

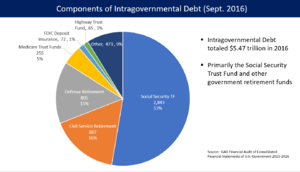

- "ديون الحسابات الحكومية" أو "الدين الحكومي" - وهو عبارة عن سندات الخزانة غير القابلة للتسويق ضمن حسابات البرامج التي تديرها الحكومة الفدرالية، مثل صندوق ائتمان الضمان الاجتماعي. تمثل الديون التي تحتفظ بها الحسابات الحكومية الفوائض التراكمية، بما في ذلك أرباح الفوائد، للبرامج الحكومية المختلفة التي تم استثمارها في سندات الخزانة.

بصفة عامة، تتزايد الديون الحكومية نتيجة للإنفاق الحكومية، والانخفاض من الضرائب أو الإيرادات الأخرى، والتي تتقلب خلال العام المالي.[2]

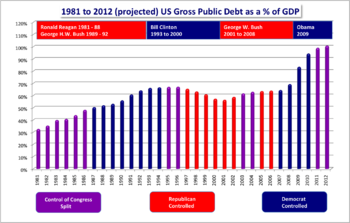

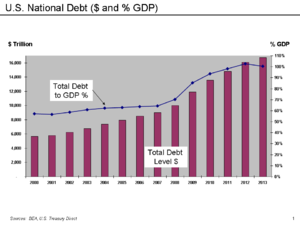

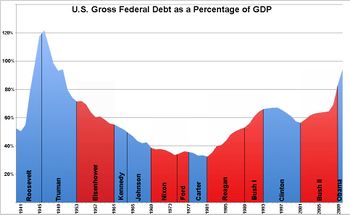

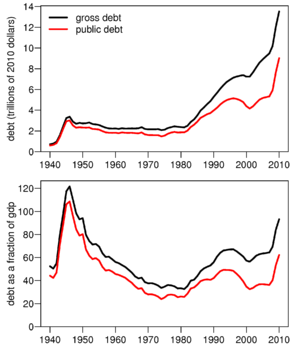

تاريخياً، كان الدين العام للولايات المتحدة يعتبر حصة في الناتج المحلي الإجمالي، تزيد أثناء الحروب والكساد، ثم تنخفض. قد تنخفض نسبة الدين إلى الناتج المحلي الإجمالي نتيجة الفائض الحكومي أو بسبب نمو الناتج المحلي الإجمالي والتضخم. على سبيل المثال، بلغ الدين الذي يملكه العامة كنسبة من الناتج المحلي الإجمالي ذروته بعد الحرب العالمية الثانية (113% من الناتج المحلي الإجمالي في عام 1945)، لكنه انخفض بعد ذلك على مدى السنوات الـ35 التالية. في العقود الأخيرة، أدت التركيبة السكانية (ارتفاع الشيخوخة)وارتفاع تكاليف الرعاية الصحية إلى القلق بشأن الاستدامة طويلة الأجل للسياسات المالية للحكومة الفدرالية.[3] إن المبلغ الإجمالي الذي يمكن للخزينة اقتراضه محدودبسقف الدين الأمريكي.[4]

اعتباراً من 13 أبريل 2020، وصل الدين الفدرالي المملوك للعامة إلى 18.2 تريليون دولار وبلغ الدين الحكومي 6.0 تريليون دولار، ليصل إجمالي الدين العام 24.2 تريليون دولار.[5][6] في نهاية 2019، كان الدين المملوك للعامة حوالي 79.2% من ن.م.إ،[7][8] وكان حوالي 37% منه مملوكاً لأجانب.[9] لدى الولايات المتحدة أكبر دين خارجي في العالم. عام 2017، احتلت الولايات المتحدة الترتيب 43 من حيث معدل الدين إلى الناتج المحلي الإجمالي في قائمة تضم 207 بلداً.[10] حسب تنبؤات مكتب الميزانية بالكونگرس في أبريل 2018، سيرتفع الدين المملوك للعامة بما يقارب 100% من ن.م.إ. بحلول عام 2018، وقد يصل لأعلى من ذلك إذا استمرت الحكومة الفدرالية في تطبيق سياساتها المالية الحالية.[11]

بسبب جائحة ڤيروس كورونا، سن الكونگرس بطلب من الرئيس ترمپ قانون المساعدة، الإغاثة والأمن الاقتصادي لڤيروس كورونا (CARES) في 18 مارس 2020. قدرت لجنة الميزانية الفدرالية المسئولة أن عجز الميزانية للسنة المالية 2020 سيصل إلى 3.8 تريليون، أو 18.7% من ن.م.إ، الأعلى في تاريخ الاقتصاد الأمريكي.[12]

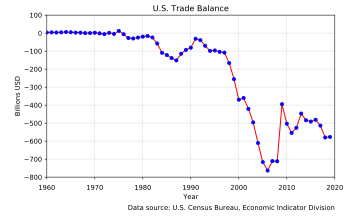

يجب عدم الخلط بين عجز ميزانية الحكومة الفدرالية والعجز التجاري، والذي يشير إلى الفرق بين صافي الصادرات والواردات. كما تقوم الحكومات المحلية وحكومات الولايات بإصدار سلسلة السندات المالية المحلية على مستوى الولايات، وهي ليست جزءا من دين الحكومة الأمريكية.[13] يظهر العجز في الأموال النقدية أكثر منه في المستحقات، بالرغم من أن عجز المستحقات يعطي معلومات أكثر على التنبؤات المدى الطويل للعمليات السنوية الحكومية.[14]

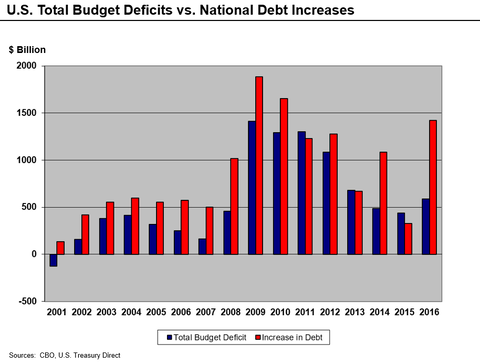

يشير الفائض أو العجز الحكومي السنوي إلى الفرق النقدي بين المبالغ المحصلة والمنفقة من قبل الحكومة مع تجاهل التحويلات الحكومية الداخلية. يزيد أو ينخفض اجمالي الدين العام كنتيجة لفائض أو عجز الميزانية الموحدة. ومع ذلك، فإن هناك بعض الإنفاق (اعتمادات كلية) تضاف إلى إجمالي الدين لكن يتم استبعادها من العجز. زاد إجمالي الديون عن $500 بليون لكل سنة منذ سنة 2003، ثم بزيادة 1 ترليون في سنة 2008، ثم 1.9 تريليون في سنة 2009، و1.7 تريليون دولار في 2010.[15] جنبا إلى جنب مع العجز في الميزانية، فقد كان الدين العام أحد الأسباب التي قدمتها ستاندرد أند پورز لخفض ترتيب الولايات المتحدة في توقعات الإئتمان في 18 أبريل 2011.[16]

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

التاريخ

وُجد الدين العام للولايات المتحدة منذ تأسيسها. ونشأت الديون أثناء الحرب الثورية الأمريكية وبموجب مواد الاتحاد الكونفدرالي أُعلن عن أول قيمة سنوية معلنة والتي بلغت 75.463.476.52 دولار في 1 يناير 1791. من 1796 إلى 1811 حدث 14 فائض وعجزين. وحدثت أول طفرة في الدين بقيام حرب 1812. في العشرين سنة الأولى عقب حرب 1812، 18 الفائض were experienced وسددت الولايات المتحدة 99.97% من ديونها.

وقعت الطفرة الثانية في النمو الهائل للديون بسبب قيام الحرب الأهلية. ووصلت قيمة الدين العام 65 مليون دولار في عام 1860، ولكنها تجاوزتها إلى 1 بليون في عام 1863 ووصل إلى 2.7 بليون في أعقاب الحرب. في الـ47 عام التالية عادت الحكومة الأمريكية لإدارة الفوائض في وقت السلم لتحقق 36 فائض و11 عجز فقط. أثناء هذه الفترة تم سداد 55% من هذه الديون.

وبمجئ الحرب العالمية الأولى كانت الفترة التالية لطفرات النمو للدين الأمريكي حيث وصل في نهايتها إلى 25.5 بليون دولار. وأعقبها تحقيق فائض وانخفض اجمالي الدين بنسبة 36%.

سُنت البرامج الاجتماعية أثناء الكساد الكبير وتراكمت وارتبكت أثناء الحرب العالمية الثانية في فترات رئاسة روزڤلت وترومان في الثلاثينيات والأربعينيات مما أدى لأكبر زيادة - 16 ضعفا - في اجمالي الدين العام من $16 بليون دولار في عام 1930 إلى 260 بليون في عام 1950. عندما تسلم روزڤلت الرئاسة في عام 1933، كان الدين العام 20 بليونا؛ ما يعادل 20% من الناتج المحلي الإجمالي للولايات المتحدة، وفي فترة رئاسته الأولى، حققت إدارة روزڤلت عجوزات سنوية كبيرة ما بين 2 و5% من الناتج المحلي الإجمالي. فبحلول عام 1936، تزايد الدين العام ليصل إلى 33.7 بليون أي ما يعادل 40% من الناتج المحلي الإجمالي.[17]

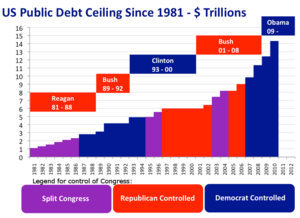

ثم في أعقاب هذه الفترة، تماثل اجمالي الدين العام تقريبا مع معدل التضخم حيث تضاعف ثلاث مرات من 260 بليون دولار في عام 1950 إلى حوالي 909 بليون في عام 1980. وتضاعفت القيمة الاسمية اجمالي الدين بأربع مرات أثناء رئاسة ريگان وبوش من عام 1980 إلى 1992. وتضاعف صافي الدين العام حسب القيمة الاسمية.

ارتفع صافي الدين العام حسب القيمة الاسمية للدولار ثم انخفض بين عامي 1992 و2000 من 3 تريليون في عام 1992 إلى 3.4 تريليون في عام 2000. أثناء ادارة الرئيس جورج دبليو بوش، ازداد اجمالي الدين العام من 5.7 تريليون في عام 2001 إلى 10.7 تريليون في ديسمبر 2008.[18] تحت رئاسة باراك اوباما، ازداد الدين من 10.7 تريليون إلى 14.2 تريليون دولار في فبراير 2011.[19]

منذ أن بدأ الاقتصاد الأمريكي في النمو بعد عامين تقريبا من الحرب العالمية الثانية، ارتبط حجم الدين العام بالاقتصاد (أي كنسبة من الناتج المحلي الاجمالي) كمفتاح قياس آخر. وارتفع الناتج المحلي الاجمالي مرتبطا باجمالي الدين إلى أكثر من 100% نتيجة لنفقات الحرب العالمية الثانية ثم انخفض مرة أخرى، ليرتفع في الثمانينيات كجزء من الحرب الباردة ومرة أخرى بسبب الركود الاقتصادي والقرارات السياسية في أوائل القرن الحادي والعشرين.

أثناء السبعينيات، انخفض الدين العام من 28% إلى 26% من الناتج المحلي الاجمالي. ثم أثناء الثمانينيات ارتفع إلى 41% من الناتج المحلي الاجمالي. وفي التسعينيات، ارتفع ليصل إلى 50% ثم انخفض إلى 39% و40% و62% بنهاية السنة المالية العقد.ثم من 2000-2008، عاد ليرتفع من 35% إلى 40% وإلى 62% بحلول السنة المالية 2010.[20]

التقييم والتقدير

حسابات الحكومة والحسابات العامة

اعتباراً من 31 ديسمبر 2018، كان الدين المملوك للعام 16.1 تريليون دولار والديون الحكومية 5.87 تريليون دولار، بإجمالي 21.97 تريليون دولار.[21] كان الدين المملوك للعامة يبلغ حوالي 77% من ن.م.إ. عام 2017، ليضع الولايات المتحدة في الترتيب 43 كصاحبة أعلى دين عام في العالم.[10] كانت تنبؤقات مكتب الميزانية بالكونگرس في أبريل 2018 أن يرتفع معدل الدين العام مقابل ن.م.إ. لما يقارب 100% بحلول 2028، وقد يصل لأعلى من ذلك إذا ما استمرت الحكومة الفدرالية في تطبيق سياساتها المالية.[11]

كما يمكن تصنيف الدين القومي إلى سندات مالية قابلة للتسويق أو غير قابلة للتسويق. معظم السندات المالية القابلة للتسويق هي سندات، فواتير، وصكوك خزانة يحملها مستثمرون وحكومات عالمية. السندات المالية الغير قابلة للتسويق تتألف بصفة رئيسية من "سلسلة حسابات حكومية" مملوكة لصندايق ضمان حكومي معينة مثل الصندوق الائتماني للضمان الاجتماعي، الذي كان يمثل 2.82 تريليون دولار في 2017.[22]

تمثل السندات المالية الغير قابلة للتسويق المبالغ المملوكة للمستفيدين من البرامج. على سبيل المثال، in the casupon receipt, but spent for other purposes. إذا استمرت الحكومة في إدارة العجز في أجزاء أخرى من الميزانية، فسيتعين على الحكومة إصدار الدين الذي يمتلكه العامة لتمويل الصندوق الائتماني للضمان الاجتماعي، مما يؤدي في الواقع إلى استبدال نوع من الدين بالآخر.[23] ومن ضمن أكبر حاملي الديون الحكومية الآخرين إدارة الإسكان الفدرالي، صندوق المؤسسة الفدرالية لضمان المدخرات والقروض والصندوق الفدرالي الإئتماني للمستشفيات (مـِدكير).[بحاجة لمصدر]

المعالجة المحسابية

يتم الإبلاغ فقط عن الديون التي يحتفظ بها العامة كالتزام على البيانات المالية الموحدة لحكومة الولايات المتحدة. إن الدين الذي تحتفظ به الحسابات الحكومية هو أصل لتلك الحسابات ولكنه ملزماً للخزانة؛ يعوضوا بعضهم البعض في البيانات المالية.[24]

وعادة ما يتم عرض الإيرادات والنفقات الحكومية بصيغة نقدية وليس على اساس تراكمي، على الرغم من أن الأساس التراكمي قد يوفر معلومات أكثر حول الآثار طويلة المدى للعمليات السنوية الحكومية.[25] عادة ما يعبر عن الدين العام للولايات المتحدة كمعدل للدين العام مقابل الناتج المحلي الإجمالي. قد ينخفض معدل الدين مقابل الناتج المحلي الإجمالي نتيجة للفائض الحكومي وكذلك بسبب نمو الناتج المحلي الإجمالي والتضخم.[بحاجة لمصدر]

استبعاد التزامات فاني ماي وفردي ماك

بموجب قواعد المحاسبة العادية، سيتم دمج الشركات المملوكة بالكامل في دفاتر مالكيها، ولكن الحجم الكبير لفاني وفردي جعل الحكومة الأمريكية مترددة في دمج فردي وفاني في دفاترها الخاصة. عندما طلب فردي ماك وفاني ماي الإنقاذ، أشار جيم نوسل، مدير ميزانية البيت الأبيض جيم نوسل، في 12 سبتمبر 2008، بداية إلى أن خطط ميزانيتهما لن تدمج دين GSE في الميزانية بسبب الطبيعة المؤقتة للتدخل المحافظ.[26] مع استمرار التدخل، بدأت تساؤلات النقاد في التزايد حول هذه المعالجة المحاسبية، مشيرين إلى أن التغييرات التي حدثت في أغسطس 2012 "makes them even more permanent wards of the state وتحول المخزون المفضل للحكومة إلى نوع دائم ومستمر من الأمن".[27]

تسيطر الحكومة الفدرالية على مجلس الرقابة المحاسبية على الشركات العامة، والذي عادة ما ينتقد الممارسات المحاسبية غير المتسقة، لكنه لا يشرف على الممارسات المحاسبية لحكومته أو المعايير التي وضعها المجلس الاستشاري لمعايير المحاسبة الفدرالية. التزامات الميزانية العمومية الداخلية والخارجية لهاتين المؤسستين المستقلتين تحت رعاية الحكومة بلغت أكثر من 5 تريليون دولار عندما conservatorship was put in place، تتألف بصفة رئيسية من ضمانات دفع الرهن العقاري وسندات الوكالة.[28] أدى الوضع المربك "للمؤسسات المستقلة لكنها خاضعة لسيطرة الحكومة" الـGSEs دفع المستثمرين من حاملي الأسهم التقليدية القديمة والأسهم المفضلة إلى إطلاق حملات ناشطية مختلفة في عام 2014.[29]

استبعاد الالتزامات المضمونة

لم يشتمل إجمالي الدين العام ضمانات الحكومة الفدرالية الأمريكية لأنها لم يتم سحبها ضدها. قدمت الحكومة الفدرالية الأمريكية في أواخر 2008 ضمانات لكميات ضخمة من التزامات الصناديق المشتركة والبنوك والشركات في إطار العديد من البرامج المصممة للتعامل مع المشاكل الناشئة عن الأزمة المالية العالمية أواخر عقد 2000. توقف برنامج الضمان في نهاية عام 2012 عندما رفض الكونگرس تمديد الخطة. وأدرج تمويل الاستثمارات المباشرة استجابة للأزمة، مثل تلك التي تمت في إطار برنامج إغاثة الأصول المتعثرة ، في إجمالي الديون.

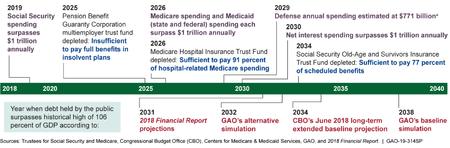

استبعاد الالتزامات الغير ممولة

الحكومة الفيدرالية الأمريكية ملزمة بموجب القانون الحالي بدفع مبالغ إلزامية لبرامج مثل الرعاية الطبية والعلاج الطبي والضمان الاجتماعي. يتوقع مكتب المحاسبة الحكومي أن تتعدى مدفوعات هذه البرامج بشكل كبير إيرادات الضرائب على مدار الـ75 سنة التالية. تجاوزت مدفوعات الجزء الأول من التأمين الصحي (تأمين المستشفيات) إيرادات ضريبة البرنامج بالفعل، وتجاوزت مدفوعات الضمان الاجتماعي ضرائب الرواتب في السنة المالية 2010. تتطلب هذه العجوزات تمويلاً من مصادر ضريبية أخرى أو الاقتراض.[30] وتقدر القيمة الحالية لهذا العجز أو الالتزامات غير الممولة بـ45.8 تريليون دولار. هذا هو المبلغ الذي كان يجب تخصيصه في عام 2009 لدفع الالتزامات غير الممولة، والتي بموجب القانون الحالي، يتعين على الحكومة جمعه في المستقبل. هناك حوالي 7.7 تريليون دولار متعلقة بالضمان الاجتماعي، بينما 38.2 تريليون دولار متعلقة بالرعاية الصحية والمساعدات الصحية. وبعبارة أخرى، ستحتاج برامج الرعاية الصحية إلى تمويل يزيد بنحو خمسة أضعاف عن الضمان الاجتماعي. إضافة هذا إلى الدين القومي والالتزامات الفدرالية الأخرى سيصل إجمالي الالتزامات إلى ما يقرب من 62 تريليون دولار.[31] ومع ذلك، لا يتم احتساب هذه الالتزامات غير الممولة في الدين القومي، كما هو موضح في تقارير الخزانة الشهرية عن الدين القومي.[32]

قياس نسبة الدين إلى الناتج المحلي الإجمالي

يعتبر الناتج المحلي الإجمالي مقياسا لإجمالي الحجم والإنتاج الاقتصادي. وأحد مقاييس عبء الدين هو حجمه النسبي إلى الناتج المحلي الإجمالي. في السنة المالية 2007، وصل الدين العام الأمريكي إلى. 5 تريليون دولار (36.8% من الناتج المحلي الإجمالي) وكان إجمالي الدين العام $9 تريليون (65.5 % من الناتج المحلي الإجمالي.)[33] ويمثل الدين العام الأموال المستحقة لحملة الأوراق الحكومية مثل أذون الخزانة والسندات. يشمل إجمالي الدين؛ الديون الحكومية الداخلية، والتي تتضمن مبالغ مستحقة لصناديق إئتمان الأمن الضمان الاجتماعي (حوالي 2.2 تريليون دولار في السنة المالية 2007)[34] وصناديق تقاعد الخدمة المدنية. بحلول أغسطس 2008، كان إجمالي الدين 9.6 تريليون دولار.[35]

حسب ميزانية الولايات المتحدة لعام 2010، فقد قارب إجمالي الدين القومي لضعف ما كان عليه في 2008 حسب القيمة الإسمية للدولار، وسوف ينمو لحوالي 100% من الناتج المجلي الإجمالي في 2015، في مقابل ما يقرب من نسبة 80% في أوائل عام 2009.[36] صرحت مصادر حكومية متعددة بما في ذلك الرؤساء الحاليين والسابقين، مكتب محاسبة الحكومة، وزارة الخزانة، ومكتب الميزانية بالكونگرس أن الولايات المتحدة في مسار مالي غير مستدام[37] وإن زيادة نسبة الدين، قد تؤدي لإنهيار قيمة الدولار. وتسديد الديون في حالة إنخفاض سعر العملة يمكن أن يؤدي لالمستثمرون (بما فيهم الحكومات الأخرى) إلى المطالبة برفع سعر الفائدة في حالة توقعها إستمرار إنخفاض سعر الدولار. ودفع معدلات فائدة عالية قد يؤدي إلى بطء النمو في الولايات المتحدة.

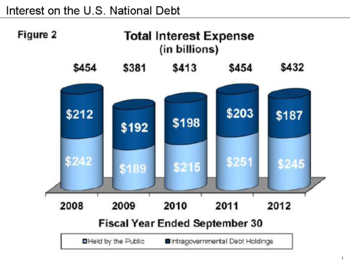

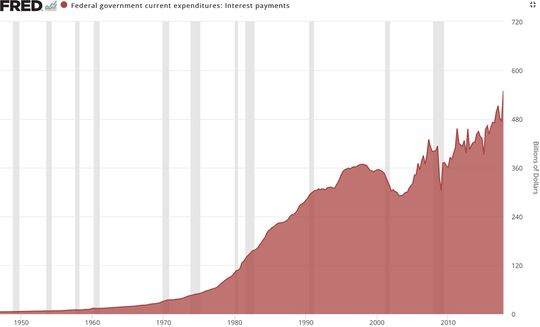

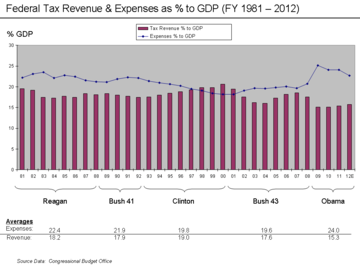

إن إرتفاع قيمة الديون يؤدي إلى زيادة الفوائد المدفوعة على الديون، والتي قد تجاوزت بالفعل 430 بليون دولار سنويا كما هو مبين أدناه، أو حوالي 15 سنت لكل دولار ضريبة في عام 2008.[38] حسب كتاب الحقائق الصادر عن وكالة المخابرات المركزية، فإنه يوجد 6 دول فقط تصل نسبة الدين إلى الناتج المحلي الإجمالي لأكثر من 100% في عام 2008، وعلى رأسها اليابان بنسبة 170%.[39]

من ناحية أخرى، فقد تؤدي إرتفاع نسبة الدين إلى الناتج المحلي الإجمالي إلى إبطاء النمو الاقتصادي. ويعتقد الاقتصاديان كارمن رينهارت وكنيث روگوف أن البلدان التي يصل فيها الدين العام إلى 90% من الناتج المجلي الإجمالي بمتوسط 1.3% لكل سنة فإن اقتصادها أبطأ من تلك المثقلة بالديون. وصلت نسبة الدين العام إلى الناتج المحلي الإجمالي في مارس 2010 إلى حوالي 60% من الناتج المجلي الإجمالي؛ وسوف تصل مشروعات مكتب ميزانية الكونگرس إلى 90% في 2020 في ظل السياسات المعمول بها في 2010. وإذا ما حدث بطء في النمو الاقتصادي، فسوف تزداد التحديات الاقتصادية التي تواجهها الولايات المتحدة سوءا.[40]

تكون النسبة أعلى إذا تم استخدام إجمالي الدين القومي، بإضافة "الدين الحكومي" إلى "الدين الذي يملكه العامة". على سبيل المثال، في 10 يناير 2013، بلغ الدين الذي يمتلكه العامة حوالي 11.577 تريليون دولار أو حوالي 73% من الناتج المحلي الإجمالي. بلغ إجمالي الدين الحكومي 4.855 تريليون دولار، مما يجعل إجمالي الدين العام 16.432 تريليون دولار. وصل الناتج المحلي الإجمالي الأمريكي عام 2012 إلى 15.6 تريليون دولار، ليصل معدل الدين إلى الناتج المحلي الإجمالي لحوالي 105%.[41][42][42][18]

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

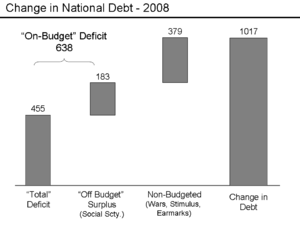

حساب التغير السنوي في الديون

عادة التغيير السنوي في الديون لا يعادل "العجز الكلي" المعلن في وسائل الإعلام. ضرائب رواتب الضمان الاجتماعي ومدفوعات الاستحقاقات، إلى جانب صافي رصيد خدمة البريد الأمريكي، تعتبر "خارج الميدانية"، بينما تعتبر معظم فئات الإنفاق والاستلام الأخرى "ضمن الميزانية". إجمالي العجز الفدرالي هو مجموع العجز في الميزانية (أو الفائض) والعجز خارج الميزانية (أو الفائض). منذ السنة المالية 1960، عانت الحكومة الفدرالية من عجز في الموازنة باستثناء السنة المالية 1999-2000، وإجمالي العجز الفدرالي باستثناء السنة المالية 1969 والسنة المالية 1998- 2001.[43]

إلى حد كبير بسبب فوائض الضمان الاجتماعي، يكون العجز الإجمالي أصغر من العجز في الميزانية. تنفق الحكومة فائض ضرائب الرواتب على الضمان الاجتماعي على مدفوعات الاستحقاقات لأغراض أخرى.

ومع ذلك، تقيد الحكومة صندوق الضمان الاجتماعي للمبلغ الفائض، مما يضيف إلى "الديون الحكومية". ينقسم إجمالي الدين الفدرالي إلى "ديون حكومية" و"ديون عامة". وبعبارة أخرى، فإن إنفاق فائض الضمان الاجتماعي "خارج الميزانية" يضيف إلى إجمالي الدين القومي (عن طريق زيادة الدين الحكومي) في حين أن الفائض يقلل من العجز "الإجمالي" المعلن في وسائل الإعلام.

بعض الإنفاق المسمى "الاعتمادات التكميلية" هو خارج عملية الموازنة بالكامل ولكنه يزيد من الدين القومي. تم حساب تمويل حربي العراق وأفغانستان بهذه الطريقة قبل إدارة أوباما. بعض الإجراءات التحفيزية والتخصيصات هي أيضاً خارج عملية الموازنة.

على سبيل المثال، في السنة المالية 2008 كان فائد المبالغ خارج الميزانية 183 تريلون دولار مما قلل عجز المزانية بمبلغ 642 بليون دولار، وأدى إلى وصول إجمالي العجز الفدرالي إلى 459 بلوين دولار. عادة ما تذيع وسائل الإعلام الرقم الأخير. زاد الدين القومي بمقدار 1.017 بلوين دولار ما بين نهاية السنة المالية 2007 ونهاية السنة المالية 2008.[44] تنشر الحكومة الفدرالية الدين الإجمالي (العام والحكومي) في نهاية كل سنة مالية[45] ومنذ السنة المالية 1957 كان إجمالي دين الحكومة الفدرالية يزيد سنوياً.

التخفيض

على عكس الاعتقاد الشائع، يتم دائماً تقليل عبء الديون (أي تخفيض نسبة الدين نسبة إلى الناتج المحلي الإجمالي) دون استخدام فوائض الميزانية. لم تسجل الولايات المتحدة فوائض سوى في أربع من السنوات الأربعين الماضية (1998-2001) ولكنها مرت بفترات عديدة تم فيها تخفيض نسبة الدين إلى الناتج المحلي الإجمالي. وقد تحقق ذلك من خلال نمو الناتج المحلي الإجمالي (بالقيمة الحقيقية وعبر التضخم) أسرع نسبياً من الزيادة في الديون.

أسعار الفائدة الحقيقية السلبية

منذ عام 2010 ، حصلت وزارة الخزانة الأمريكية على أسعار الفائدة الحقيقية السلبية على الدين الحكومي، مما يعني أن معدل التضخم أكبر من سعر الفائدة المدفوعة على الدين.[46] تحدث هذه المعدلات المنخفضة، التي يفوقها معدل التضخم، عندما يعتقد السوق أنه لا توجد بدائل ذات مخاطر منخفضة بما فيه الكفاية، أو عندما تكون الاستثمارات المؤسسية الشعبية مثل شركات التأمين، رواتب التقاعد، أو السندات المالية، الأسواق المالية، و[[صندوق الاستثمار المشترك|صناديق الاستثمار المشترك]، مطلوبة أو تختار استثمار مبالغ كبيرة كافية في سندات الخزانة للتحوط ضد المخاطر.[47][48] أشار اقتصاديون مثل لورنس سمرز ومدونون مثل ماثيو إگلاسياس إلى أنه مع أسعار الفائدة المنخفضة هذه، فإن الاقتراض الحكومي يوفر أموال دافعي الضرائب ويحسن الجدارة الائتمانية.[49][50]

في أواخر الأربعينيات وحتى أوائل السبعينيات، قامت كل من الولايات المتحدة والمملكة المتحدة بتخفيف عبء ديونها بنحو 30% إلى 40% من الناتج المحلي الإجمالي لكل عقد من خلال الاستفادة من أسعار الفائدة الحقيقية السلبية، ولكن ليس هناك ما يضمن استمرار معدلات الدين الحكومية في هذا الوضع المنخفض.[47][51] بين عامي 1946 و1974، انخفضت نسبة الدين إلى الناتج المحلي الإجمالي من 121% إلى 32% على الرغم من وجود فائض في ثماني سنوات فقط من تلك السنوات التي كان فيها أقل بكثير من العجز.[52]

تحويل الاحتياطي الكسري إلى صيرفة احتياط كاملة

نشر صندوق النقد الدولي ورقة عمل بعنوان اعادة النظر في خطة شيكاغو The Chicago Plan Revisited تقترح أن الدين يمكن التخلص منه برفع متطلبات الاحتياط للبنوك، لتتحول من صيرفة احتياط كسري إلى صيرفة احتياط كاملة.[53][54] علق اقتصاديون من كلية پاريس للاقتصاد على الخطة، معلنين أنها بالفعل إبقاء للوضع على ما هو عليه بالنسبة لسك العملة،[55] وقد درس أحد اقتصاديي بنك نورگس المقترح في سياق في سياق اعتبار صناعة التمويل جزءاً من الاقتصاد الحقيقي.[56] تتفق ورقة مركز أبحاث السياسة الاقتصادية مع الاستنتاج القائل بأنه "لا يتم إنشاء أي التزام حقيقي عن طريق إصدار أموال نقدية جديدة، وبالتالي لا يرتفع الدين العام نتيجة لذلك".[57]

سقف الدين

التعريف

بموجب الفقرة 8 من المادة 1 من دستور الولايات المتحدة، الكونگرس وحده هو يمتلك سلطة غقراض الأموال على الائتمان في الولايات المتحدة. منذ تأسيس الولايات المتحدة حتى عام 1917، كان الكونگرس يخول بطريقة مباشرة إصدار كل دين على حدة. من أجل توفير المزيد من المرونة لتمويل مشاركة الولايات المتحدة في الحرب العالمية الأولى، قام الكونگرس بتعديل الطريقة التي يصرح بها بإصدار الدين في قانون سندات الحرية الثاني لعام 1917.[58] بموجب هذا القانون، وضع الكونگرس حداً إجمالياً، أو "سقفاً" للمبلغ الإجمالي للسندات التي يمكن إصدارها. الدنمارك هي الدولة الوحيدة الأخرى التي لديها سقف دين قابل للمقارنة، على الرغم من أن الدنمارك تحدد المستوى مرتفعاً للغاية.[59]

العلاقة مع عملية الاعتماد

تم تحديد سقف الدين الحديث، الذي يتم فيه تطبيق حد إجمالي على جميع الديون الفدرالية تقريباً، بشكل كبير من خلال قوانين الدين العام[60][61] الذي تم تمريره في 1939 و1941.

عملية تحديد سقف الدين منفصلة ومتميزة عن عملية الموازنة الفدرالية، ورفع سقف الدين ليس له أي تأثير مباشر على عجز الموازنة. يقترح الرئيس الأمريكي ميزانية فدرالية كل عام. تعرض هذه الميزانية تفاصيل تحصيلات الضرائب المتوقعة والنفقات، وإذا كان هناك عجز في الميزانية، يقترح الرئيس مبلغ الاقتراض في تلك السنة المالية. يضع الكونگرس فواتير تخصيص محددة تأذن بالإنفاق، والتي يوقعها الرئيس كقانون.

وبالتالي، فإن التصويت لرفع سقف الدين يُعامل عادةً على أنه إجراء شكلي، وهو ضروري لمواصلة الإنفاق الذي سبق أن وافق عليه الكونگرس والرئيس. حسب تفسير مكتب المحاسبة الحكومية (GAO): ""إن سقف الدين لا يتحكم أو يحد من قدرة الحكومة الفدرالية على إدارة العجز أو تحمل الالتزامات. بل هو حد على القدرة على دفع الالتزامات المتكبدة بالفعل".[62] وقد أدت الزيادة الواضحة لسقف الدين إلى اقتراحات بإلغاءه بالكامل.[63][64]

منذ عام 1979، أصدر مجلس النواب قاعدة لرفع سقف الدين تلقائياً عند تمرير الميزانية، دون الحاجة إلى تصويت منفصل على سقف الدين، إلا عندما يصوت مجلس النواب على التنازل عن هذه القاعدة أو إلغائها. تم التذرع بالاستثناء للقاعدة في عام 1995، مما أدى إلى إغلاقين حكوميين.[65]

معايير الخزانة عند الوصول لسقف الدين

الخزانة مفوضة لإصدار الديون اللازمة لتمويل العمليات الحكومية (كما هو مصرح به من قبل كل ميزانية فدرالية) حتى سقف الدين المعلن، مع بعض الاستثناءات الصغيرة. عندما يتم الوصول إلى سقف الدين، يمكن للخزانة أن تعلن عن فترة تعليق لإصدار الديون واستخدام "إجراءات استثنائية" للحصول على أموال للوفاء بالالتزامات الفدرالية ولكنها لا تتطلب إصدار دين جديد. ومن الأمثلة على ذلك تعليق المساهمات في بعض صناديق التقاعد الحكومية. ومع ذلك، فإن هذه المبالغ ليست كافية لتغطية العمليات الحكومية.[66] استخدمت وزارة المالية هذه الإجراءات لأول مرة في 16 ديسمبر 2009، للبقاء تحت سقف الدين، وتجنب إغلاق الحكومة،[67] واستخدمته أيضًا خلال أزمة سقف الدين 2011. ومع ذلك، هناك حدود لمقدار ما يمكن أن ترفعه هذه التدابير.

التاريخ

بين عام 1940 ويناير 2013، تم رفع سقف الديون 54 مرة خلال الإدارات الرئاسية الجمهورية و40 مرة خلال الإدارات الديمقراطية. تم رفع الحد الأقصى 18 مرة خلال إدارة الرئيس ريگان، مع عدم تجاوز أي رئيس آخر 10 مرات. خلال الولاية الأولى للرئيس أوباما، تم رفع الحد الأقصى لسقف الدين ست مرات.[68]

رُفع سقف الدين في 12 فبراير 2010 إلى 14.294 تريليون دولار.[69][70][71] في 15 أبريل 2011، وافق الكونگرس أخيراً على الميزانية الفدرالية الأمريكية 2011، ليخول الحكومة الفدرالية بالإنفاق لبقية السنة المالية 2011، والتي تنتهي في 30 سبتمبر 2011، بعجز 1.48 تريليون دولار،[بحاجة لمصدر] دون التصويت على رفع سقف الدين. لم يتمكن مجلس النواب والشيوخ من الموافقة على تعديل سقف الدين في منتصف عام 2011، مما أدى إلى أزمة سقف الدين الأمريكي. تم حل المأزق بتمرير التعديل في 2 أغسطس 2011، وهو الموعد النهائي لعجز حكومة الولايات المتحدة بشأن ديونها، بموجب قانون ادارة الميزانية 2011، الذي رفع بموجبه سقف الدين إلى 14.694 تريليون دولار، واستلزم تصويت على تعديل موازنة الميزانية، وتأسيس عدة آليات معقدة لرفع سقف الدين وتخفيض الإنفاق الحكومي.

في 8 سبتمبر 2011، تم تطبيق إحدى الآليات المعقدة لزيادة سقف الدين بشكل أكبر بعدما رفض مجلس الشيوخ قراراً لمنع زيادة تلقائية بقيمة 500 مليار دولار. سمح إجراء مجلس الشيوخ بزيادة سقف الدين إلى 15.194 تريليون دولار، على النحو المتفق عليه في قانون مراقبة الميزانية.[72] كانت هذه ثالث زيادة في الدين في غضون 19 شهراً، وخامس زيادة منذ تولي أوباما الرئاسة، والزيادة الثانية عشر في غضون 10 سنوات. كما تأسس بموجب قانون الثاني من أغسطس اللجنة المختارة المشتركة لتخفيض العجز بالكونگرس الأمريكي من أجل تطوير مجموعة من المقترحات بحلول 23 نوفمبر 2011، لتخفيض من الإنفاق الحكومي بمقدار 1.2 تريليون دولار. طالب القانون مجلسي الكونگرس بعقد تصويت "تصاعدي أو تنازلي" على الاقتراحات ككل بحلول 23 ديسمبر 2011. اجتمعت اللجنة المختارة المشتركة لأول مرة في 8 سبتمبر 2011. تم رفع سقف الديون مرة أخرى في 30 يناير 2012، إلى مستوى مرتفع جديد عند 16.394 تريليون دولار.

في منتصف ليل 31 ديسمبر 2012، كان من المقرر أن يدخل حيز التنفيذ أحد البنود الرئيسية لقانون مراقبة الميزانية لعام 2011 (BCA). نص الجزء الحاسم من القانون عل تأسيس لجنة مختارة مشتركة مختارةمن الديمقراطيين والجمهوريين في الكونگرس - المسماة "اللجنة الفائقة" - لإصدار تشريع من الحزبين بحلول أواخر نوفمبر 2012 من شأنه أن يخفض عجز موازنة الولايات المتحدة بمقدار 1.2 تريليون دولار على مدى السنوات العشر القادمة. للقيام بذلك، وافقت اللجنة على التنفيذ بموجب القانون - إذا لم يتم التوصل إلى اتفاق آخر قبل 31 ديسمبر - تخفيضات الإنفاق الحكومية الضخمة وكذلك زيادة الضرائب أو العودة إلى مستويات الضرائب من السنوات السابقة. هذه هي العناصر التي تشكل 'United States fiscal cliff'.[73]

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

ملكية الدين

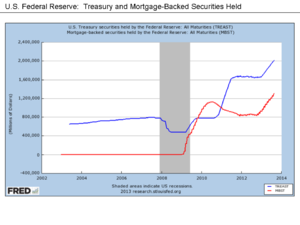

ولأن مجموعة كبيرة ومتنوعة من الأشخاص يمتلكون الأوراق النقدية والأذونات والسندات في الجزء "العام" من الدين، تنشر الخزانة أيضاً معلومات تجمع أنواع أصحاب الفئات حسب الفئات العامة لتوضيح من يملك ديون الولايات المتحدة. في مجموعة البيانات هذه، يتم نقل جزء من الدين العام ودمجه مع إجمالي الدين الحكومة، لأن هذا المبلغ مملوك من قِبل الاحتياطي الفدرالي كجزء من السياسة النقدية للولايات المتحدة. (انظر نظام الاحتياط الفدرالي).

كما هو واضح من الرسم البياني، فإن أقل قليلاً من نصف إجمالي الدين القومي مستحق لـ "الاحتياطي الفيدرالي والأرصدة الحكومية". كما يتم تجميع حاملي الديون الأجانب والدوليين من أقسام الأوراق النقدية والأذونات والسندات. إلى اليمين مخطط للبيانات اعتباراً من يونيو 2008:

الملكية الأجنبية

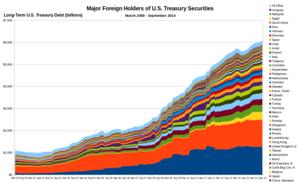

في سبتمبر 2014، امتلك الأجانب 6.06 تريليون دولار من الدين الأمريكي، أو نحو 47% من الدين المملوك للعامة، وهو 12.8 تريليون و34% من إجمالي الدين وهو 17.8 تريليون دولار.[74] أكبر الدائنين هم الصين، اليابان، بلجيكا، مراكز الصيرفة الكاريبية، والدول المصدرة للنفط.[76] الحصة التي تحتفظ بها حكومات أجنبية تواصل الازدياد بإضطراد، لترتفع من 13% من الدين العام في 1988[77] إلى 25% في 2007.[78]

وفي سبتمبر 2014، كان أكبر دائن مفرد للحكومة الأمريكية هو الصين، بنحو 21% من كل سندات الخزانة الأمريكية التي يملكها أجانب (10% من إجمالي الدين العام الأمريكي).[79] ممتلكات الصين من الدين الحكومي، كنسبة من كل الدين الحكومي الذي يحتفظ به أجانب قد ارتفع بشكل ملحوظ منذ عام 2000 (حين كانت الصين تحتفظ بمجرد 6% من كل سندات الخزانة الأمريكية التي يحتفظ بها أجانب).[80]

هذا الانكشاف لمخاطر محتملة مالية أو سياسية لو توقفت البنوك الأجنبية عن شراء سندات الخزانة أو بدأت في بيع ما لديها بكميات كبيرة قد ناقشها في يونيو 2008 تقرير أصدره بنك التسويات الدولية، الذي قال: "المستثمرون الأجانب في أصول بالدولار الأمريكي شهـِدوا خسائر كبيرة مقاسة بالدولار، وكانت تلك الخسائر أكبر إذا ما قيست بعملات أولئك المستثمرين المحلية. وبينما هي غير محتملة، بل تكاد تكون غير واردة للمستثمري القطاع العام، فإن تدافعاً مفاجئاً للخروج لا يمكن وصفه بالمستحيل."[81]

وفي 20 مايو 2007، أوقفت الكويت ربط عملتها بالدولار، مفضلة استخدام الدولار في سلة عملات.[82] سوريا قامت بإعلان مشابه في 4 يونيو 2007.[83] وفي سبتمبر 2009 قالت الصين والهند وروسيا أنهم راغبون في شراء ذهب من صندوق النقد الدولي لتنويع غطائهم المالي الذي يغلب عليه الدولار.[84] إلا أن ادارة سعر الصرف الحكومية الصينية، في يوليو 2010، "استبعدت خيار التخلص من ممتلكاتها الضخمة من سندات الخزانة الأمريكية" وقالت أن الذهب "لا يمكن أن يكون قناة رئيسية لاستثمار احتياطياتنا الضخمة من النقد الأجنبي" لأن سوق الذهب صغير جداً وأسعاره شديدة التقلب.[85]

وحسب پول كروگمان، "حقاً أن الأجانب الآن يمسكون بسندات مطالبة ضخمة على الولايات المتحدة، بما في ذلك قدر معتبر من الدين الحكومي. إلا أن قيمة كل دولار في المستندات الأجنبية على أمريكا يقابلها ما قيمته 89 سنت من مطالبات أمريكية على أجانب. ولأن الأجانب يفضلون إيداع استثماراتهم الأمريكية في أصول آمنة، منخفضة العائد، فإن أمريكا في الواقع تربح المزيد من أصولها في الخارج أكثر مما تدفع للمستثمرين الأجانب. لو الصورة في ذهنك هي لأمة غارقة في الديون للصين، فمعلوماتك خاطئة. كما أننا لا نتجه بسرعة في اتجاه تلك الصورة الخاطئة."[86]

التنبؤ بالدين

تنبؤ مكتب الميزانية بالكونگرس 2018-2028

قدر مكتب الميزانية بالكونگرس وقع قانون تخفيض الضرائب والوظائف وتشريع إنفاق منفضل خلال الفترة 2018-2028 في "الميزانية والتوقعات الاقتصادية" السنوية، الصادرة في أبريل 2018:

- من المتوقع أن يبلغ عجز الميزانية في السنة المالية 2018 (والتي تبدأ من 1 أكتوبر 2017 حتى 30 سبتمبر 2018، أول ميزانية وقعها الرئيس ترمپ) 804 بليون دولار، بزيادة 138 بليون دولار (21%) عن ميزانية 2017 والتي بلغت 665 بليون دولار وأكثر بـ242 بليون دولار (39%) عن توقعات خط الأساس السابقة (يونيو 2017) بمبلغ 580 بليون دولار لعام 2018. كانت توقعات يونيو 2017 في الأساس عن مسار الميزانية الموروث من الرئيس أوباما. تم إعداده قبل قانون الضرائب وزيادات الإنفاق في عهد الرئيس ترمپ.

- للفترة 2018-2027، توقع مكتب الميزانية بالكونگرس إجمالي العجز السنوي (أي زيادة الدين) 11.7 تريليون دولار، بزيادة 1.6 تريليون دولار (16%) عن توقعات خط الأساس السابقة (يونيو 2017) الذي يبلغ 10.1 تريليون دولار.

- زيادة الدين بمقدار 1.6 تريليون دولار ويشمل ثلاث عناصر أساسية: 1) انخفاض في العائد 1.7 تريليون دولار بسبب تخفيض الضرائب؛ 2) 1.0 تريليون دولار زيادة في الإنفاق؛ و3) تعويض جزئي من الإيرادات الإضافية بقيمة 1.1 تريليون دولار بسبب النمو الاقتصادي الأعلى مما كان متوقعاً في السابق.

- حسب توقعات مكتب الميزانية بالكونگرس، من المتوقع أن يرتفع الدين المملوك للعامة من 78% من ن.م.إ. (16 تريليون دولار) في نهاية 2018 إلى 96% من ن.م.إ. (29 تريليون دولار) بحلول 2028. سيكون هذا أعلى مستوى منذ نهاية الحرب العالمية الثانية.[بحاجة لمصدر]

- يقدر مكتب الميزانية بالكونگرس حسب سيناريو بديل (حيث يتم الحفاظ على السياسات المعمول بها اعتباراً من أبريل 2018 بعد بدء أو انتهاء الصلاحية المقررة) أن العجز سيكون أعلى بكثير، حيث يرتفع بمقدار 13.7 تريليون دولار خلال الفترة 2018-2027، بزيادة قدرها 3.6 تريليون دولار عن توقعات خط الأساس في يونيو 2017. قد يشمل الحفاظ على السياسات الحالية على سبيل المثال تمديد التخفيضات الضريبية الفردية التي أقرها ترمپ بعد انتهاء مدتها المقررة في عام 2025، من بين تغييرات أخرى.

- زيادة الدين بقيمة 1.6 تريليون دولار تمثل حوالي 12.700 دولار للأسرة (على افتراض أن هناك 126.2 مليون أسرة في 2017)، بينما تمثل 3.6 تريليون دولار، 28.500 دولار لكل أسرة.[11]

توجهات على المدى الطويل

كتب مكتب الميزانية بالكونگرس في 2008: "سيكون النمو المستقبلي في الإنفاق لكل مستفيد من برنامج Medicare وMedicaid - برامج الرعاية الصحية الرئيسية للحكومة الفدرالية - أهم العوامل المحددة للاتجاهات طويلة المدى في الإنفاق الفدرالي. إن تغيير تلك البرامج بطرق تقلل من نمو التكاليف - الأمر الذي سيكون صعباً، ويرجع ذلك جزئياً إلى تعقيد خيارات السياسة الصحية - هو في نهاية المطاف التحدي المركزي طويل الأجل للدولة في وضع السياسة المالية الفدرالية".[87]

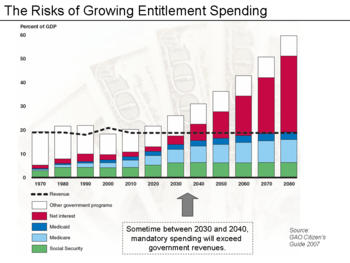

تتسبب التحولات الديموغرافية والإنفاق للفرد في زيادة نفقات الضمان الاجتماعي والرعاية الصحية/الرعاية الطبية بشكل أسرع من الناتج المحلي الإجمالي. إذا استمر هذا الاتجاه، فإن المحاكاة الحكومية في ظل افتراضات مختلفة تتوقع الإنفاق الإلزامي لهذه البرامج ستتجاوز الضرائب المخصصة لهذه البرامج بأكثر من 40 تريليون دولار على مدى السنوات الـ 75 المقبلة على أساس القيمة الحالية.[88]

حسب مكتب الميزانية بالكونگرس، سيؤدي هذا إلى تضاعف معدلات الدين إلى ن.م.إ. بحلول عام 2040 وتضاعفها مرة أخرى بحلول 2060، لتصل إلى 600% بحلول 2080.[89] تشير محاكاة مكتب الميزانية بالكونگرس إلى أن نفقات الضمان الاجتماعي والرعاية الصحية والرعاية الطبية وحدها ستتجاوز 20% من الناتج المحلي الإجمالي بحلول عام 2080، وهي تقريباً النسبة التاريخية للضرائب التي تم جمعها من قبل الحكومة الفدرالية. وبعبارة أخرى، ستستهلك هذه البرامج الإلزامية وحدها جميع الإيرادات الحكومية بموجب هذه المحاكاة.[88]

مخاطر وعقبات

عوامل الخطر حسب مكتب الميزانية بالكونگرس

أفاد مكتب الميزانية بالكونگرس لعدد من عوامل الخطر المتعلقة بارتفاع مستويات الدين في منشور يوليو 2010:

- سيذهب جزء متزايد من المدخرات نحو شراء الديون الحكومية، بدلاً من الاستثمار في السلع الرأسمالية المنتجة مثل المصانع وأجهزة الحاسوب، مما يؤدي إلى انخفاض الناتج والدخل ما لم يحدث خلاف ذلك؛

- إذا تم استخدام معدلات ضريبة هامشية أعلى لدفع تكاليف الفائدة المتزايدة، سيتم تخفيض المدخرات discouraged العمل؛

- ارتفاع أسعار الفائدة من شأنه أن يفرض تخفيضات في البرامج الحكومية؛

- فرض القيود على قدرة واضعي السياسات على استخدام السياسة المالية للاستجابة للتحديات الاقتصادية؛

- هناك خطر متزايد من أزمة مالية مفاجئة يطالب فيها المستثمرون بأسعار فائدة أعلى.[90]

الاستدامة

يجادل مكتب المحاسبة الحكومية (GAO)، مدقق حسابات الحكومة الفدرالية، بأن الولايات المتحدة تتبع مساراً "غير مستداماً" من الناحية المالية وأن السياسيين والناخبين لا يرغبون في تغيير هذا المسار.[30] علاوة على ذلك، فإن أزمة الرهن العقاري قد زادت بشكل كبير من العبء المالي على الحكومة الأمريكية، بالتزامات أو ضمانات تخطت 10 تريليون دولار و2.6 تريليون دولار في الاستثمارات أو الإنفاقات اعتباراً من مايو 2009، ولم يُدرج سوى جزء منه في حساب الدين العام.[91] ومع ذلك، فإن هذه المخاطر لم يتم تشاركها عالمياً.[92]

المخاطر على النمو الاقتصادي

قد تؤثر مستويات الديون على معدلات النمو الاقتصادي. في عام 2010، أفاد الاقتصاديان كنث روگوف وكارمن رينهارت أنه من بين 20 دولة متقدمة تمت دراستها، كان متوسط نمو الناتج المحلي الإجمالي السنوي 3-4% عندما كان الدين معتدلاً أو منخفضاً نسبياً (أي أقل من 60% من الناتج المحلي الإجمالي) لكنه انخفض إلى 1.6% فقط عندما كان الدين مرتفعاً (أي أعلى من 90% من الناتج المحلي الإجمالي).[93] إلا أن اقتصاديون آخرون، من بينهم پول كروگمان قد زعموا، أن النمو المنخفض يؤدي إلى زيادة الدين القومي، وليس العكس.[94][95][96] في أبريل 2013، أصبحت استنتاجات دراسة روگوف ورينهارت موضع تساؤل عندما تم اكتشاف خطأ ترميز في ورقتهم الأصلية من قبل هيرندون وآش وپولين من جامعة مساتشوستس، أمهرست.[97][98] ووجدوا أنه بعد تصحيح الأخطاء والأساليب غير التقليدية المستخدمة، لم يكن هناك دليل على أن الدين فوق عتبة معينة يقلل من النمو.[99] يؤكد رينهارت وروگوف أنه بعد تصحيح الأخطاء، لا تزال هناك علاقة سلبية بين ارتفاع الدين والنمو.[100]

خلصت ورقة كتبها أربعة خبراء اقتصاديين في فبراير 2013 إلى أن "الدول التي تزيد ديونها عن 80 في المائة من الناتج المحلي الإجمالي والعجز المستمر في الحساب الجاري [التجاري] عرضة للتدهور المالي السريع...".[101][102] كانت العلاقة الإحصائية بين ارتفاع العجز التجاري وارتفاع أسعار الفائدة أقوى بالنسبة للعديد من بلدان منطقة اليورو المضطربة، مما يشير إلى أن الاقتراض الخاص الكبير من الدول الأجنبية (المطلوب لتمويل العجز التجاري) قد يكون عاملاً أكبر من الدين الحكومي في التنبؤ بمعدلات الفائدة.[103]

أعلن بن برنانك، رئيس الاحتياط الفدرالي، في أبريل 2010 أنه لا تشير التجربة ولا النظرية الاقتصادية بوضوح إلى العتبة التي يبدأ عندها الدين الحكومي في تعريض الازدهار والاستقرار الاقتصادي للخطر. ولكن نظراً للتكاليف والمخاطر الكبيرة المرتبطة بالديون الفدرالية التي تتزايد بسرعة، يجب أن تضع أمتنا قريباً خطة ذات مصداقية للحد من العجز، إلى مستويات مستدامة بمرور الوقت".[104]

خطر التضخم

قد يؤدي ارتفاع مستوى الدين إلى التضخم إذا تم النظر إلى تخفيض قيمة العملة كحل لتخفيض الديون. إذا كانت الأجور ترتفع بسبب التضخم، يمكن سداد المبالغ الثابتة من الدين بسهولة أكبر باستخدام الدولار الأرخص سعراً. هذا الأمر يساعد المدين لكنه يضر بالدائن، الذي يحصل على قيمة أقل مقابل قرضه. هناك مجموعة متنوعة من العوامل التي تضع ضغطًا متزايدًا على قيمة الدولار الأمريكي، مما يزيد من خطر انخفاض قيمة العملة أو التضخم ويشجع التحديات التي تواجه دور الدولار بصفته العملة الاحتياطية في العالم.

قام مجلس الاحتياطي الفيدرالي الأمريكي بتوسيع العرض النقدي بشكل كبير في أعقاب أزمة الرهن العقاري. وهذا يزيد من خطر التضخم بمجرد استئناف النمو الاقتصادي بمعدلاته التاريخية.[بحاجة لمصدر] صرح بن برنانكي في يناير 2013: "لقد قمنا بزيادة القاعدة النقدية، وهي كمية الاحتياطيات التي تحتفظ بها البنوك مع الاحتياطي الفدرالي. هناك بعض الناس الذين يعتقدون أن ذلك سيكون تضخمياً. أنا شخصياً لا أرى أدلة كثيرة على ذلك. التضخم كما ذكرت كان منخفضاً جداً. توقعات التضخم لا تزال مترسخة ... أعتقد أن لدينا جميع الأدوات التي نحتاجها للتراجع عن حافز سياستنا النقدية وإزالتها قبل أن يصبح التضخم مشكلة".[105]

البرامج الإلزامية

بينما هناك جدل كبير حول الحلول،[106] فإن المخاطر الكبيرة طويلة الأجل التي تفرضها الزيادة في الإنفاق البرنامجي الإلزامي معترف بها على نطاق واسع،[107] مع تكاليف الرعاية الصحية (Medicare و Medicaid) فئة المخاطر الأساسية.[108][109] في مقال رأي نشرته وال ستريت جورنال في يونيو 2010 ، أشار الرئيس السابق للاحتياطي الفدرالي آلان گرينسپان إلى أن "تخفيضات أو تقنين الرعاية الطبية toxic سياسياً فقط، وهي ارتفاع ملحوظ في السن المؤهل الفوائد الصحية والتقاعدية، أو التضخم الكبير، يمكن أن يسد العجز".[110] إذا لم يتم إجراء إصلاحات كبيرة، فإن الفوائد بموجب برامج الاستحقاق ستتجاوز الدخل الحكومي بأكثر من 40 تريليون دولار على مدى السنوات الـ 75 المقبلة.[109]

حساب الفائدة

على الرغم من ارتفاع مستويات الديون، ظلت تكاليف الفائدة عند مستويات عام 2008 تقريباً (بإجمالي 450 مليار دولار تقريباً) بسبب انخفاض أسعار الفائدة المدفوعة لحاملي ديون الخزانة.[111] ومع ذلك، إذا عادت أسعار الفائدة إلى المتوسطات التاريخية، فإن تكلفة الفائدة ستزداد بشكل كبير. وصف المؤرخ نيال فرگسون خطر أن يطلب المستثمرون الأجانب أسعار فائدة أعلى مع ارتفاع مستويات الديون الأمريكية بمرور الوقت في مقابلة نوفمبر 2009.[112]

تعريف الدين العام

يناقش الاقتصاديون أيضاً تعريف الدين العام. جادل كروگمان في مايو 2010 بأن الدين الذي يمتلكه العامة هو المعيار الصحيح الواجب استخدامه، في حين شهد رينهارت أمام اللجنة الرئاسية للإصلاح المالي أن الدين الإجمالي هو المعيار المناسب.[94] استشهد مركز الميزانية والأولويات السياسية ببحث أعده عدد من الاقتصاديين يدعم استخدام الدين المنخفض الذي يمتلكه العامة كمقياس أكثر دقة لعبء الدين، مختلفاً مع أعضاء اللجنة هؤلاء.[113] هناك جدلاً حول الطبيعة الاقتصادية للديون الحكومية، والتي كانت حوالي 4.6 تريليون دولار في فبراير 2011.[114] على سبيل المثال، يزعم مركز الميزانية والأولويات السياسية: أن "الزيادات الكبيرة في [الديون التي يملكها العامة] يمكن أن تؤدي أيضاً إلى رفع أسعار الفائدة وزيادة مبلغ مدفوعات الفوائد المستقبلية التي يجب على الحكومة الفدرالية أن تدفعها للمقرضين خارج الولايات المتحدة، مما يقلل من دخل الأمريكيين. (المكون الآخر من إجمالي الدين) ليس له مثل هذه الآثار لأنه ببساطة أموال تدين بها الحكومة الفدرالية (وتدفع فائدة عليها) لنفسها".[113] ومع ذلك، إذا استمرت حكومة الولايات المتحدة في إدارة عجز "الميزانية" كما هو متوقع من قبل مكتب الميزانية بالكونگرس ومكتب الإدارة والميزانية في المستقبل المنظور، فسيتعين عليها إصدار أذون وسندات الخزانة القابلة للتسويق (أي الديون التي يملكها العامة) لسداد النفقات المتوقعة نقص في برنامج الضمان الاجتماعي. سينتج عن ذلك "الدين المملوك للعامة" بدلاً من "الدين الحكومي".[115][116]

التكافؤ بين الأجيال

One debate about the national debt relates to intergenerational equity. For example, if one generation is receiving the benefit of government programs or employment enabled by deficit spending and debt accumulation, to what extent does the resulting higher debt impose risks and costs on future generations? There are several factors to consider:

- For every dollar of debt held by the public, there is a government obligation (generally marketable Treasury securities) counted as an asset by investors. Future generations benefit to the extent these assets are passed on to them.[117]

- As of 2010, approximately 72% of the financial assets were held by the wealthiest 5% of the population.[118] This presents a wealth and income distribution question, as only a fraction of the people in future generations will receive principal or interest from investments related to the debt incurred today.

- To the extent the U.S. debt is owed to foreign investors (approximately half the "debt held by the public" during 2012), principal and interest are not directly received by U.S. heirs.[117]

- Higher debt levels imply higher interest payments, which create costs for future taxpayers (e.g., higher taxes, lower government benefits, higher inflation, or increased risk of fiscal crisis).[90]

- To the extent the borrowed funds are invested today to improve the long-term productivity of the economy and its workers, such as via useful infrastructure projects or education, future generations may benefit.[119]

- For every dollar of intragovernmental debt, there is an obligation to specific program recipients, generally non-marketable securities such as those held in the Social Security Trust Fund. Adjustments that reduce future deficits in these programs may also apply costs to future generations, via higher taxes or lower program spending.

Economist Paul Krugman wrote in March 2013 that by neglecting public investment and failing to create jobs, we are doing far more harm to future generations than merely passing along debt: "Fiscal policy is, indeed, a moral issue, and we should be ashamed of what we’re doing to the next generation’s economic prospects. But our sin involves investing too little, not borrowing too much." Young workers face high unemployment and studies have shown their income may lag throughout their careers as a result. Teacher jobs have been cut, which could affect the quality of education and competitiveness of younger Americans.[120]

الملحق

الدين القومي لسنوات مختارة

| Fiscal year | Total debt, $Bln[121][122][123] |

Total debt as % of GDP |

Public debt, $Bln, 1996– |

Public debt as % of GDP |

GDP, $Bln, BEA/OMB[124] |

|---|---|---|---|---|---|

| 1910 | 2.65/- | 8.1% | 2.65 | 8.1% | est. 32.8 |

| 1920 | 25.95/- | 29.2% | 25.95 | 29.2% | est. 88.6 |

| 1927 | [125] 18.51/- | 19.2% | 18.51 | 19.2% | est. 96.5 |

| 1930 | 16.19/- | 16.6% | 16.19 | 16.6% | est. 97.4 |

| 1940 | 42.97/50.70 | 43.8–51.6% | 42.77 | 43.6% | -/98.2 |

| 1950 | 257.3/256.9 | 92.0% | 219.00 | 78.4% | 279.0 |

| 1960 | 286.3/290.5 | 53.6–54.2% | 236.80 | 44.3% | 535.1 |

| 1970 | 370.9/380.9 | 35.0–36.0% | 283.20 | 27.0% | 1,061 |

| 1980 | 907.7/909.0 | 32.4–32.6% | 711.90 | 25.5% | 2,792 |

| 1990 | 3,233/3,206 | 54.4–54.8% | 2,400 | 40.8% | 5,899 |

| 2000 | a15,659 | a 55.9% | a 3,450 | 33.9% | 10,150 |

| 2001 | a2 5,792 | a 55.0% | a 3,350 | 31.6% | 10,550 |

| 2002 | a3 6,213 | a 57.4% | a 3,550 | 32.7% | 10,800 |

| 2003 | a 6,783 | a 60.1% | a 3,900 | 34.6% | 11,300 |

| 2004 | a 7,379 | a 61.3% | a 4,300 | 35.6% | 12,050 |

| 2005 | a4 7,918 | a 61.7% | a 4,600 | 35.7% | 12,850 |

| 2006 | a5 8,493 | a 62.3% | a 4,850 | 35.4% | 13,650 |

| 2007 | a6 8,993 | a 62.9% | a 5,050 | 35.3% | 14,300 |

| 2008 | a7 10,011 | a 67.7% | a 5,800 | 39.4% | 14,800 |

| 2009 | a8$11,898 | a 82.2% | a 7,550 | 52.4% | $14,450 |

| 2010 | a9 13,551 | a 91.0% | a 9,000 | 61.0% | 14,900 |

| 2011 | a10 14,781 | a 95.6% | a 10,150 | 65.8% | 15,450 |

| 2012 | a11 16,059 | a 99.7% | a 11,250 | 70.3% | 16,100 |

| 2013 | a12 16,732 | a 100.4% | a 12,000 | 16,650 | |

| 2014 | a13 17,810 | a 102.5% | a 12,800 | 17,350 | |

| 2015 | a14 18,138 | a 100.3% | [126]13,124 | 18,100 | |

| 2016 | a15 19,560 | a105.5% | [126]14,173 | 18,550 | |

| 2017 | a16$20,233 | a105.1% | [126]14,673 | $19,250 | |

| 2018 | a17 21,506 | a106.0% | [126]15,761 | 20,300 | |

| 2019 | a18 22,711 | a107.4% | [126]16,809 | 21,150 | |

| 2020 | 26,938 | 128.0% | 21,050 | ||

| 2021 Oct. '20- Jun '21 only |

28,529 | 130.6% | 21,850 |

On July 29, 2021, the BEA revised its GDP figures in a comprehensive update and figures back to FY1970 were revised accordingly.

On July 27, 2018, the BEA revised its GDP figures in a comprehensive update and figures back to FY2013 were revised accordingly.[127]

On June 25, 2014, the BEA announced: "[On July 30, 2014, i]n addition to the regular revision of estimates for the most recent 3 years and for the first quarter of 2014, GDP and select components will be revised back to the first quarter of 1999.

Fiscal years 1940–2009 GDP figures were derived from February 2011 Office of Management and Budget figures which contained revisions of prior year figures due to significant changes from prior GDP measurements. Fiscal years 1950–2010 GDP measurements were derived from December 2010 Bureau of Economic Analysis figures which also tend to be subject to revision, especially more recent years. Afterwards the OMB figures were revised back to 2004 and the BEA figures (in a revision dated July 31, 2013) were revised back to 1947.

Regarding estimates recorded in the GDP column (the last column) marked with a "~" symbol, absolute differences from advance (one month after) BEA reports of GDP percent change to current findings (as of November 2013) found in revisions are stated to be 1.3% ± 2.0% or a 95% probability of being within the range of 0.0–3.3%, assuming the differences to occur according to standard deviations from the average absolute difference of 1.3%. E.g. with an advance report of a $400 billion increase of a $10 trillion GDP, for example, one could be 95% confident that the range in which the exact GDP dollar amount lies would be 0.0 to 3.3% different than 4.0% (400 ÷ 10,000) or within the range of $0 to $330 billion different than the hypothetical $400 billion (a range of $70–730 billion). Two months after, with a revised value, the range of potential difference from the stated estimate shrinks, and three months after with another revised value the range shrinks again.

Fiscal years 1940–1970 begin July 1 of the previous year (for example, Fiscal Year 1940 begins July 1, 1939 and ends June 30, 1940); fiscal years 1980–2010 begin October 1 of the previous year. Intragovernmental debts before the Social Security Act are presumed to equal zero.

1909–1930 calendar year GDP estimates are from MeasuringWorth.com[128] Fiscal Year estimates are derived from simple linear interpolation.

(a1) Audited figure was "about $5,659 billion."[129]

(a2) Audited figure was "about $5,792 billion."[130]

(a3) Audited figure was "about $6,213 billion."[130]

(a) Audited figure was said to be "about" the stated figure.[13]

(a4) Audited figure was "about $7,918 billion."[131]

(a5) Audited figure was "about $8,493 billion."[131]

(a6) Audited figure was "about $8,993 billion."[132]

(a7) Audited figure was "about $10,011 billion."[132]

(a8) Audited figure was "about $11,898 billion."[133]

(a9) Audited figure was "about $13,551 billion."[134]

(a10) GAO affirmed Bureau of the Public debt figure as $14,781 billion.[135]

(a11) GAO affirmed Bureau of the Public debt figure as $16,059 billion.[135]

(a12) GAO affirmed Bureau of the Fiscal Service's figure as $16,732 billion.[136]

(a13) GAO affirmed Bureau of the Fiscal Service's figure as $17,810 billion.[137]

(a14) GAO affirmed Bureau of the Fiscal Service's figure as $18,138 billion.[138]

(a15) GAO affirmed Bureau of the Fiscal Service's figure as $19,560 billion.[139]

(a16) GAO affirmed Bureau of the Fiscal Service's figure as $20,233 billion.[140]

(a17) GAO affirmed Bureau of the Fiscal Service's figure as $21,506 billion.[141]

(a18) GAO affirmed Bureau of the Fiscal Service's figure as $22,711 billion.[126]

الفوائد المدفوعة

Note that this is all interest the U.S. paid, including interest credited to Social Security and other government trust funds, not just "interest on debt" frequently cited elsewhere.

| Fiscal Year |

Historical debt outstanding, $billions, US[142] |

Interest paid $billions, US[143] |

Interest rate |

| 2019 | 22,719 | 574.6 | 2.53% |

| 2018 | 21,516 | 523.0 | 2.43% |

| 2017 | 20,244 | 458.5 | 2.26% |

| 2016 | 19,573 | 432.6 | 2.21% |

| 2015 | 18,150 | 402.4 | 2.22% |

| 2014 | 17,824 | 430.8 | 2.42% |

| 2013 | 16,738 | 415.7 | 2.48% |

| 2012 | 16,066 | 359.8 | 2.24% |

| 2011 | 14,790 | 454.4 | 3.07% |

| 2010 | 13,562 | 414.0 | 3.05% |

| 2009 | 11,910 | 383.1 | 3.22% |

| 2008 | 10,025 | 451.2 | 4.50% |

| 2007 | 9,008 | 430.0 | 4.77% |

| 2006 | 8,507 | 405.9 | 4.77% |

| 2005 | 7,933 | 352.4 | 4.44% |

| 2004 | 7,379 | 321.6 | 4.36% |

| 2003 | 6,783 | 318.1 | 4.69% |

| 2002 | 6,228 | 332.5 | 5.34% |

| 2001 | 5,807 | 359.5 | 6.19% |

| 2000 | 5,674 | 362.0 | 6.38% |

| 1999 | 5,656 | 353.5 | 6.25% |

| 1998 | 5,526 | 363.8 | 6.58% |

| 1997 | 5,413 | 355.8 | 6.57% |

| 1996 | 5,225 | 344.0 | 6.58% |

| 1995 | 4,974 | 332.4 | 6.68% |

| 1994 | 4,693 | 296.3 | 6.31% |

| 1993 | 4,411 | 292.5 | 6.63% |

| 1992 | 4,065 | 292.4 | 7.19% |

| 1991 | 3,665 | 286.0 | 7.80% |

المالكون الأجانب لسندات الخزانة الأمريكية

قائمة كبار المالكين الأجانب لسندات الخزانة الأمريكية، كما تسردهم وزارة الخزانة الأمريكية (تحديث مسح يونيو 2021):[144]

| Leading foreign holders of US Treasury securities as of June 2021 | |||

|---|---|---|---|

| Country or region | Billions of dollars (est.) | Percent change since June 2020 | |

| 1,277.3 | + 1% | ||

| 1,061.9 | − 1% | ||

| 452.9 | + 2% | ||

| 322.9 | − 2% | ||

| 301.8 | +13% | ||

| 270.1 | + 9% | ||

| 249.0 | − 6% | ||

| 244.8 | + 7% | ||

| 239.4 | +17% | ||

| 228.5 | + 4% | ||

| 220.2 | +21% | ||

| 219.2 | −16% | ||

| 188.1 | +25% | ||

| other | 1,926.1 | + 1% | |

| الإجمالي | 7,202.2 | + 2% | |

احصائيات

- U.S. official gold reserves اعتبارا من 31 يوليو 2014[تحديث] total 261.5 million troy ounces with a book value of approximately $11.04 billion.[145]

- Foreign exchange reserves $140 billion اعتبارا من سبتمبر 2014[تحديث].[146]

United States balance of trade (from 1960), with negative numbers denoting a trade deficit

United States balance of trade (from 1960), with negative numbers denoting a trade deficit - The national debt equates to $59,143 per person U.S. population, or $159,759 per member of the U.S. working taxpayers, as of March 2016.[147]

- In 2008, $242 billion was spent on interest payments servicing the debt, out of a total tax revenue of $2.5 trillion, or 9.6%. Including non-cash interest accrued primarily for Social Security, interest was $454 billion or 18% of tax revenue.[132]

- Total U.S. household debt, including mortgage loan and consumer debt, was $11.4 trillion in 2005. By comparison, total U.S. household assets, including real estate, equipment, and financial instruments such as mutual funds, was $62.5 trillion in 2005.[148]

- Total U.S. Consumer Credit Card revolving credit was $931.0 billion in April 2009.[149]

- The U.S. balance of trade deficit in goods and services was $725.8 billion in 2005.[150]

- According to the U.S. Department of Treasury Preliminary 2014 Annual Report on U.S. Holdings of Foreign Securities, the United States valued its foreign treasury securities portfolio at $2.7 trillion. The largest debtors are Canada, the United Kingdom, Cayman Islands, and Australia, whom account for $1.2 trillion of sovereign debt owed to residents of the U.S.[151]

- The entire public debt in 1998 was equal to the cost of research, development, and deployment of U.S. nuclear weapons and nuclear weapons-related programs during the Cold War.[152][153][154]

A 1998 Brookings Institution study published by the Nuclear Weapons Cost Study Committee (formed in 1993 by the W. Alton Jones Foundation), calculated that total expenditures for U.S. nuclear weapons from 1940 to 1998 was $5.5 trillion in 1996 Dollars.[152] The total public debt at the end of fiscal year 1998 was $5,478,189,000,000 in 1998 Dollars[155] or $5.3 trillion in 1996 Dollars.

مقارنات ديون دولية

| Entity | 2007 | 2010 | 2011 | 2017/2018 |

|---|---|---|---|---|

| United States | 62% | 92% | 102% | 108% |

| European Union | 59% | 80% | 83% | 82% |

| Austria | 62% | 78% | 72% | 78% |

| France | 64% | 82% | 86% | 97% |

| Germany | 65% | 82% | 81% | 64% |

| Sweden | 40% | 39% | 38% | 41% |

| Finland | 35% | 48% | 49% | 61% |

| Greece | 104% | 123% | 165% | 179% |

| Romania | 13% | 31% | 33% | 35% |

| Bulgaria | 17% | 16% | 16% | 25% |

| Czech Republic | 28% | 38% | 41% | 35% |

| Italy | 112% | 119% | 120% | 132% |

| Netherlands | 52% | 77% | 65% | 57% |

| Poland | 51% | 55% | 56% | 51% |

| Spain | 42% | 68% | 68% | 98% |

| United Kingdom | 47% | 80% | 86% | 88% |

| Japan | 167% | 197% | 204% | 236% |

| Russia | 9% | 12% | 10% | 19% |

| Asia 1 (2017+)2 | 37% | 40% | 41% | 80% |

Sources: Eurostat,[156] International Monetary Fund, World Economic Outlook (emerging market economies); Organisation for Economic Co-operation and Development, Economic Outlook (advanced economies)[157]IMF,[158]

1China, Hong Kong, India, Indonesia, Korea, Malaysia, the Philippines, Singapore and Thailand 2Afghanistan, Armenia, Australia, Azerbaijan, Bangladesh, Bhutan, Brunei Darussalam, Cambodia, China, People's Republic of, Fiji, Georgia, Hong Kong SAR, India, Indonesia, Japan, Kazakhstan, Kiribati, Korea, Republic of, Kyrgyz Republic, Lao P.D.R., Macao SAR, Malaysia, Maldives, Marshall Islands, Micronesia, Fed. States of, Mongolia, Myanmar, Nauru, Nepal, New Zealand, Pakistan, Palau, Papua New Guinea, Philippines, Samoa, Singapore, Solomon Islands, Sri Lanka, Taiwan, Tajikistan, Thailand, Timor-Leste, Tonga, Turkey, Turkmenistan, Tuvalu, Uzbekistan, Vanuatu, Vietnam

أحدث الإضافات إلى الدين العام للولايات المتحدة

| السنة المالية (تبدأ 1 أكتوبر من العام السابق إلى العام المذكور) |

ن.م.ا. بليون $ |

الدين الجديد للسنة المالية بليون $ |

الدين الجديد كـ% من ن.م.ا. |

إجمالي الدين بليون $ |

إجمالي الدين كـ % من ن.م.ا. (نسبة الدين:ن.م.ا.) |

|---|---|---|---|---|---|

| 1994 | $7,200 | $281–292 | 3.9–4.1% | ~$4,650 | 64.6–65.2% |

| 1995 | 7,600 | 277–281 | 3.7% | ~4,950 | 64.8–65.6% |

| 1996 | 8,000 | 251–260 | 3.1–3.3% | ~5,200 | 65.0–65.4% |

| 1997 | 8,500 | 188 | 2.2% | ~5,400 | 63.2–63.8% |

| 1998 | 8,950 | 109–113 | 1.2–1.3% | ~5,500 | 61.2–61.8% |

| 1999 | 9,500 | 127–130 | 1.3–1.4% | 5,656 | 59.3% |

| 2000 | 10,150 | 18 | 0.2% | 5,674 | 55.8% |

| 2001 | $10,550 | $133 | 1.3% | $5,792 | 54.8% |

| 2002 | 10,900 | 421 | 3.9% | 6,213 | 57.1% |

| 2003 | 11,350 | 570 | 5.0% | 6,783 | 59.9% |

| 2004 | 12,100 | 596 | 4.9% | 7,379 | 61.0% |

| 2005 | 12,900 | 539 | 4.2% | 7,918 | 61.4% |

| 2006 | 13,700 | 575 | 4.2% | 8,493 | 62.1% |

| 2007 | 14,300 | 500 | 3.5% | 8,993 | 62.8% |

| 2008 | 14,750 | 1,018 | 6.9% | 10,011 | 67.9% |

| 2009 | $14,400 | $1,887 | 13.1% | $11,898 | 82.5% |

| 2010 | 14,800 | 1,653 | 11.2% | 13,551 | 91.6% |

| 2011[160] | 15,400 | 1,230 | 8.0% | 14,781 | 96.1% |

| 2012 | 16,050 | 1,278 | 8.0% | 16,059 | 100.2% |

| 2013 | 16,500 | 673 | 4.1% | 16,732 | 101.3% |

| 2014 | 17,200 | 1,078 | 6.3% | 17,810 | 103.4% |

| 2015 | 17,900 | 328 | 1.8% | 18,138 | 101.3% |

| 2016 (أكتوبر '15 – يوليو '16 فقط) |

~1,290 | ~7.0% | ~19,428 | ~106.1% |

On July 29, 2016, the BEA released a revision to 2013–2016 GDP figures. The figures for this table were corrected the next week with changes to figures in those fiscal years.

On July 30, 2015, the BEA released a revision to 2012–2015 GDP figures. The figures for this table were corrected on that day with changes to FY 2013 and 2014, but not 2015 as FY 2015 is updated within a week with the release of debt totals for July 31, 2015.

On June 25, 2014, the BEA announced a 15-year revision of GDP figures would take place on July 31, 2014. The figures for this table were corrected after that date with changes to FY 2000, 2003, 2008, 2012, 2013 and 2014. The more precise FY 1999–2014 debt figures are derived from Treasury audit results. The variations in the 1990s and FY 2015 figures are due to double-sourced or relatively preliminary GDP figures respectively. A comprehensive revision GDP revision dated July 31, 2013 was described on the Bureau of Economic Analysis website. In November 2013 the total debt and yearly debt as a percentage of GDP columns of this table were changed to reflect those revised GDP figures.

المستويات التاريخية لسقف الدين

تخلص البنوك المركزية الأجنبية من السندات 2016

حكومات العالم تبيع 324 مليار $ سندات خزانة أمريكية - أكبر انخفاض من 1978

اليابان تصبح أكبر دائن للولايات المتحدة بقيمة 1.13 تريليون دولار، بعد أن تخلصت الصين من 40 مليار دولار من سندات الخزانة الأمريكية في ثلاث سنوات ليبلغ قيمة ما تملكه من سندات الخزانة الأمريكية 1.12 تريليون دولار. هذا لا يعني أن اليابان اشترت المزيد من السندات، بل على العكس فقد تخلصت من سندات قيمتها 4 مليار دولار. وقد أدى هذا الصدود إلى رفع الاحتياط الفدرالي لسعر الفائدة على السندات الخزانة الأمريكية من 1.366% في يوليو 2016 إلى 2.564% في ديسمبر 2016، ويُتوقع أن يصل 3% في غضون شهور. وبدلاً من أن يجتذب سعر الفائدة المرتفع مشترين صينيين، يتوقع الخبراء أن رفع سعر الفائدة سيجعل الصين تتخلص من المزيد من السندات! (وهو ما أراه معاكس للمنطق).[161]

انظر أيضاً

الولايات المتحدة

- اقتصاد الولايات المتحدة

- Emergency Economic Stabilization Act of 2008 – جزء من Troubled Asset Relief Program

- الموقف المالي للولايات المتحدة

- تاريخ الدين العام للولايات المتحدة

- الدين القومي للولايات المتحدة حسب الفترات الرئاسية

- Starve the beast – قبل سياسي الضرائب/الميزانية في السبعينيات.

- الميزانية الفدرالية للولايات المتحدة

المصادر

- ^ "Federal debt basics – How large is the federal debt?". Government Accountability Office. Retrieved April 28, 2012.

- ^ "Historical Tables – Table 1.2 – Summary of Receipts, Outlays, and Surpluses or Deficits (-) as Percentages of GDP: 1930–2017" (PDF). Office of Management and Budget. Archived from the original (PDF) on أبريل 17, 2012. Retrieved أبريل 16, 2012.

- ^ "The 2014 Long-Term Budget Outlook in 26 Slides – Congressional Budget Office". cbo.gov.

- ^ About 0.8% of debt ($1009 billion) is not covered by the ceiling, per The Debt Limit: History and Recent Increases, p. 4. (Note: This includes pre-1917 debt), fpc.state.gov; accessed August 24, 2016.

- ^ https://www.newsweek.com/national-debt-could-surpass-25-trillion-amid-spending-combat-coronavirus-1493758

- ^ "Debt to the Penny". United States Department of the Treasury. Retrieved June 24, 2019.

- ^ https://fred.stlouisfed.org/series/FYGFGDQ188S.

{{cite web}}: Missing or empty|title=(help) - ^ https://www.treasurydirect.gov/govt/reports/pd/mspd/2018/opds122018.pdf

- ^ "2018 foreign investors".

- ^ أ ب "The World Factbook — Central Intelligence Agency". www.cia.gov.

- ^ أ ب ت "The Budget and Economic Outlook: 2018 to 2028 – Congressional Budget Office". www.cbo.gov.

- ^ خطأ استشهاد: وسم

<ref>غير صحيح؛ لا نص تم توفيره للمراجع المسماةCRFB_CARES1 - ^ أ ب United States Congress, Government Accountability Office (November 5, 2004). Financial Audit: Bureau of the Public Debt's Fiscal Years 2004 and 2003 Schedules of Federal Debt GAO-05-116 United States Government Accountability Office (GAO). Retrieved January 16, 2011. خطأ استشهاد: وسم

<ref>غير صالح؛ الاسم "gao2004" معرف أكثر من مرة بمحتويات مختلفة. - ^ "Measuring the Deficit: Cash vs. Accrual". Government Accountability Office. Retrieved January 19, 2011.

- ^ United States Department of the Treasury, Bureau of the Public Debt (Oct 1, 2010). "Government – Historical Debt Outstanding – Annual 2000–2010" TreasuryDirect. Retrieved January 17, 2011.

- ^ "U.S. credit outlook cut by S&P on deficit concerns". New York. Reuters. April 18, 2011. Retrieved April 18, 2011.

"Because the U.S. has, relative to its AAA peers, what we consider to be very large budget deficits and rising government indebtedness, and the path to addressing these is not clear to us, we have revised our outlook on the long-term rating to negative from stable," S&P said in a release.

- ^ "Making dollars and sense of the U.S. government debt" (PDF). Retrieved Summer 18, 2010.

{{cite web}}: Check date values in:|accessdate=(help) - ^ أ ب خطأ استشهاد: وسم

<ref>غير صحيح؛ لا نص تم توفيره للمراجع المسماةTreasPenny - ^ "U.S. Treasury Direct-February Monthly Statement of the Public Debt of the U.S." (PDF). Retrieved May 18, 2011.

- ^ "CBO Historical Tables – 1970 to 2010" (PDF). Retrieved May 18, 2011.

- ^ The Bureau of the Fiscal Service (July 31, 2018). "Debt to the Penny". www.treasurydirect.gov. Treasury Department. Retrieved October 30, 2018.

- ^ "The 2012 Annual Report of the Board of Trustees of the Federal Old-Age and Survivors Insurance and Federal Disability Insurance Trust Funds" (PDF). Ssa.gov. Retrieved 2016-08-27.

- ^ "Social Security Trust Fund 2010 Report Summary". Ssa.gov. Retrieved May 18, 2011.

- ^ "Federal debt basics – What is the difference between the two types of federal debt?". Government Accountability Office. Retrieved April 28, 2012.

- ^ "Measuring the Deficit: Cash vs. Accrual". Government Accountability Office. Retrieved January 19, 2011.

- ^ Fannie Mae, Freddie Mac to Be Kept Off Budget, White House Says (September 12, 2008), Bloomberg.com.

- ^ The case for keeping Fannie Mae and Freddie Mac off the government's books has gotten even weaker, professional.wsj.com (يتطلب اشتراك)

- ^ Barr, Colin (September 7, 2008). "Paulson readies the 'bazooka'", CNN.com; retrieved January 17, 2011.

- ^ Timiraos, Nick (March 3, 2014). "Investor Fires Salvo Against Fannie, Freddie-Viewed March 2014". WSJ. Retrieved August 24, 2016.

- ^ أ ب Congress of the United States, Government Accountability Office (February 13, 2009). "The federal government's financial health: a citizen's guide to the 2008 financial report of the United States government", pp. 7–8. United States Government Accountability Office (GAO) [website]. Retrieved February 1, 2011.

- ^ Peter G. Peterson Foundation (April 2010). "Citizen's guide 2010: Figure 10 p. 16". Peter G. Peterson Foundation website; retrieved February 5, 2011.

- ^ "Government – Debt Position and Activity Report". www.treasurydirect.gov.

- ^ "Historical Tables of the FY 2009 Budget" (PDF). Retrieved May 18, 2011.

- ^ Social Security Trust Fund Report, p. 19

- ^ "U.S. National Debt Clock". Brillig.com. September 28, 2007. Retrieved May 18, 2011.

- ^ 2010 Budget-Summary Tables S-13 and S-14[dead link]

- ^ "President's Radio Address – May 16, 2009". Whitehouse.gov. Retrieved May 18, 2011.

- ^ "Samuelson – Risky Deficit Spending". Realclearmarkets.com. May 18, 2009. Retrieved May 18, 2011.

- ^ "CIA Factbook 2008". Cia.gov. November 20, 2010. Retrieved May 18, 2011.

- ^ "Embargoed Until 2 pm" (PDF). Retrieved May 18, 2011.

- ^ خطأ استشهاد: وسم

<ref>غير صحيح؛ لا نص تم توفيره للمراجع المسماةautogenerated2 - ^ أ ب <http://www.bizjournals.com/boston/blog/mass_roundup/2012/09/us-national-debt.html US national debt surpasses $16 trillion – Boston Business Journal]

- ^ Table 1.1 – Summary of Receipts, Outlays, and Surpluses or Deficits (-): 1789–2017 Whitehouse.gov

- ^ OMB, Historical Statistics, Table 7.1.

- ^ "Treasurydirect.gov". Treasurydirect.gov. Retrieved May 18, 2011.

- ^ Saint Louis Federal Reserve (2012) "5-Year Treasury Inflation-Indexed Security, Constant Maturity" FRED Economic Data chart from government debt auctions (the x-axis at y=0 represents the inflation rate over the life of the security)

- ^ أ ب Carmen M. Reinhart and M. Belen Sbrancia (March 2011) "The Liquidation of Government Debt" National Bureau of Economic Research working paper No. 16893

- ^ David Wessel (August 8, 2012) "When Interest Rates Turn Upside Down" Wall Street Journal (full text)

- ^ Lawrence Summers (June 3, 2012) "Breaking the negative feedback loop" Reuters

- ^ Matthew Yglesias (May 30, 2012) "Why Are We Collecting Taxes?" Slate

- ^ William H. Gross (May 2, 2011) "The Caine Mutiny (Part 2)" PIMCO Investment Outlook

- ^ "Why the U.S. Government Never, Ever Has to Pay Back All Its Debt" The Atlantic, February 1, 2013

- ^ Ambrose Evans-Pritchard (October 21, 2012) "IMF's epic plan to conjure away debt and dethrone bankers" The Telegraph

- ^ Jaromir Benes and Michael Kumhof (August 2012) "The Chicago Plan Revisited" International Monetary Fund working paper WP/12/202

- ^ "Debt-Deflation versus the Liquidity Trap: the Dilemma of Nonconventional Monetary Policy" CNRS, CES, Paris School of Economics, ESCP-Europe, October 23, 2012

- ^ "Credit and debt in Economic Theory: Which Way forward?" “Economics of Credit and Debt workshop, November 2012

- ^ "The economic crisis: How to stimulate economies without increasing public debt", Centre for Economic Policy Research, August 2012

- ^ P.L. 65-43, 40 Stat. 288, enacted September 24, 1917, Currently codified as amended as 31 U.S.C. § 3101.

- ^ American Prospect-Debt Ceiling 101-Retrieved January 2013

- ^ "Public Debt Acts: Major Acts of Congress". Enotes.com. Retrieved 2011-08-07.

- ^ "A Brief History of the U.S. Federal Debt Limit". Freegovreports.com. 2010-01-28. Retrieved 2011-08-07.

- ^ Government Accountability Office (February 22, 2011). "Debt Limit: Delays Create Debt Management Challenges and Increase Uncertainty in the Treasury Market".

- ^ Lowrey, Annie (May 16, 2011). "Debt ceiling crisis: The debt ceiling is a pointless, dangerous relic, and it should be abolished". Slate. Retrieved August 1, 2011.

- ^ Epstein, Jennifer (July 18, 2011). "Moody's: Abolish the debt limit". Politico. Retrieved August 1, 2011.

- ^ Gail Russell Chaddock (January 4, 2010). "Repeal of the Gephardt rule". Christian Science Monitor.

- ^ Timothy Geithner (April 4, 2011). "Geithner Letter to Congress". Treasury Department.

- ^ "U.S. National Debt Tops Debt Limit". CBS News. Retrieved August 1, 2011.

- ^ Simon Rodgers (January 3, 2012). "US debt ceiling: how big is it and how has it changed?". the guardian.

- ^ H.J.Res. 45

- ^ "Bill Summary & Status – 111th Congress (2009–2010) – H.J.RES.45 – CRS Summary – THOMAS (Library of Congress)". Thomas.loc.gov. February 4, 2010. Retrieved August 3, 2011.

- ^ Spetalnick, Matt (February 12, 2010). "Obama signs debt limit-paygo bill into law". Reuters. Retrieved July 28, 2011.

- ^ Senate sinks debt-ceiling disapproval bill

- ^ Koba, Mark. "What is the 'Fiscal Cliff?'". CNBC.com. CNBC.com. Retrieved 12 November 2012.

- ^ "Treasury Direct-Monthly Statement of the Public Debt Held by the U.S.-September 2014" (PDF). Retrieved November 30, 2014.

- ^ "U.S. Treasury-Foreign Holdings of U.S. Debt-As of September 2014". Retrieved November 30, 2014.

- ^ China, Japan, Belgium, the Caribbean banking centers, and Oil Exporters holding respectively approximately $1.27 trillion, $1.22 trillion, $354 billion, $312 billion, and $279 billion اعتبارا من سبتمبر 2014[تحديث].[75]

- ^ Amadeo, Kimberly (January 10, 2011). "The U.S. debt and how it got so big". About.com. Retrieved July 7, 2007.

- ^ Schoen, John W. (March 4, 2007) "Just who owns the U.S. national debt?" MSNBC.com. Retrieved January 17, 2011.

- ^ "Major Foreign Holders of Treasury Securities". U.S. Department of Treasury. Retrieved November 30, 2014.

- ^ "Major Foreign Holders of Treasury Securities". U.S. Department of Treasury. Retrieved July 19, 2011.

- ^ Whitehouse, Steve (June 30, 2008). "BIS says global downturn could be 'deeper and more protracted' than expected". Forbes. Archived from the original on June 1, 2010. Retrieved January 22, 2011-Thomson Financial News

{{cite news}}: CS1 maint: postscript (link) - ^ tf.TFN-Europe_newsdesk (May 20, 2007). "Kuwait pegs dinar to basket of currencies". Forbes. Archived from the original on October 10, 2008. Retrieved January 22, 2011-AFX News

{{cite news}}: CS1 maint: postscript (link)[dead link] - ^ Fattah, Zainab and Brown, Matthew (June 4, 2007). "Syria to end dollar peg, 2nd Arab country in 2 weeks (update3)". Bloomberg. Retrieved November 4, 2007.

{{cite news}}: CS1 maint: multiple names: authors list (link) - ^ "IMF takes up gold sales to expand lending" (September 18, 2009) NewsLibrary.com. Retrieved January 22, 2011 (archived; $1.50 charge to view article).

- ^ "China won't dump US Treasuries or pile into gold". China Daily eClips. July 7, 2010. Retrieved July 18, 2010.

- ^ Krugman, Paul (2012-01-01). "Nobody Understands Debt". New York Times. Retrieved 2012-02-04.

- ^ Orzag, Peter R. (June 17, 2008). "The long-term budget outlook and options for slowing the growth of health care costs". Testimony: Statement of Peter R. Orzag, Director, before the Committee on Finance United States Senate. Retrieved February 5, 2011.

- ^ أ ب "GAO-08-446CG U.S. Financial Condition and Fiscal Future Briefing, presented by the Honorable David M. Walker, Comptroller General of the United States: The National Press Foundation, Washington, D.C.: January 17, 2008" (PDF). Retrieved May 18, 2011.

- ^ "The Nation's Long-Term Fiscal Outlook: September 2008 Update". Gao.gov. September 29, 2008. Retrieved May 18, 2011.

- ^ أ ب Huntley, Jonathan (July 27, 2010). "Federal debt and the risk of a fiscal crisis". Congressional Budget Office: Macroeconomic Analysis Division. Retrieved February 2, 2011.

- ^ Goldman, David (November 16, 2009). "CNNMoney.com's bailout tracker". CNNMoney.com. Retrieved February 2, 2010.

- ^ Lynch, David J. (Mar 21, 2013). "Economists See No Crisis With U.S. Debt as Economy Gains". Bloomberg. Retrieved 25 March 2013.

- ^ U.S. House of Representatives Republican Caucus (May 27, 2010). "The perils of rising government debt". Republican Caucus Committee on the Budget [website]. Retrieved February 2, 2011.

- ^ أ ب Krugman, Paul (May 27, 2010). "Bad analysis at the deficit commission". The New York Times: The Opinion Pages: Conscience of a Liberal Blog. Retrieved February 9, 2011.

- ^ Vikas Bajaj (April 17, 2013) "Does High Debt Cause Slow Growth?", The New York Times Retrieved May 7, 2013.

- ^ Matthew O'Brien, "Forget Excel: This Was Reinhart and Rogoff's Biggest Mistake", The Atlantic

- ^ Herndon, Thomas. "Herndon Responds To Reinhart Rogoff". Business Insider. Retrieved 22 April 2013.

- ^ Weisenthal, Joe. "Reinhart And Rogoff Admit Excel Blunder". Business Insider. Retrieved 22 April 2013.

- ^ Herndon, Thomas, Michael Ash, and Robert Pollin, "Does High Public Debt Consistently Stifle Economic Growth? A Critique of Reinhart and Rogoff," University of Massachusetts – Amherst Department of Economics, April 15, 2013.

- ^ FT Data, "Reinhart-Rogoff recrunch the numbers," April 17, 2013.

- ^ NYT-Binyamin Appelbaum-Predicting a Crisis, Repeatedly-February 22, 2013

- ^ Greenlaw, Hamilton, Hooper, Mishkin Crunch Time: Fiscal Crises and the Role of Monetary Policy-February 2013

- ^ The Atlantic-No, the United States Will Never, Ever Turn Into Greece-Mathew O'Brien-March 7, 2013

- ^ Bernanke, Ben S. (April 27, 2010). "Speech before the National Commission on Fiscal Responsibility and Reform: Achieving fiscal sustainability". Federalreserve.gov. Retrieved February 2, 2011.

- ^ Reuters-Highlights: Bernanke on the economy, monetary policy-Retrieved January 2013

- ^ Bittle, Scott & Johnson, Jean (2008). Where Does the Money Go? New York: Collins. ISBN 978-0-06-124187-1.

- ^ Bernanke, Ben S. (October 4, 2006). "The coming demographic transition: Will we treat future generations fairly?" Federalreserve.gov. Retrieved February 3, 2011

- ^ Court, Andy (July 8, 2007). "U.S. heading for financial trouble?". CBS News. Retrieved February 3, 2011.

- ^ أ ب United States Congress, Government Accountability Office (December 17, 2007). FY 2007 Financial Report of the U.S. Government, p. 47, et al. www.gao.gov. Retrieved February 3, 2011.

- ^ Greenspan, Alan (June 18, 2010). "U.S. Debt and the Greece analogy". Opinion Journal [online]. Retrieved February 3, 2011.

- ^ GAO-Financial Audit-Bureau of the Public Debt’s Fiscal Years 2012 and 2011 Schedules of Federal Debt-November 2012

- ^ Ferguson, Niall (November 3, 2009). "Interview with Charlie Rose". Charlie Rose [website]. Retrieved February 6, 2011.

- ^ أ ب Horney, James R. (May 27, 2010). "Recommendation that president’s fiscal commission focus on gross debt is misguided". Center on Budget and Policy Priorities [website]. Retrieved February 9, 2011.

- ^ United States Treasury, Bureau of the Public Debt (April 30, 2010). "Monthly statement of public debt of the United States". TreasuryDirect. Retrieved February 9, 2011.

- ^ "CBO-Social Security Policy Options-July 2010" (PDF). Retrieved May 18, 2011.

- ^ WSJ-A Short Primer on the National Debt-John Steele Gordon-August 2011

- ^ أ ب NYT-Paul Krugman-Debt is Mostly Money We Owe Ourselves-December 2011

- ^ Professor G. William Domhoff-Who Rules America?-Sociology Department-University of California Santa Cruz-Retrieved March 2013

- ^ Dean Baker-Center for Economic and Policy Research-David Brooks is Projecting His Self Indulgence Again-December 2011

- ^ NYT-Paul Krugman-Cheating our Children-March 2013

- ^ أ ب United States Department of the Treasury, Bureau of the Public Debt (2010). "Government – Historical Debt Outstanding – Annual", TreasuryDirect.gov; retrieved January 16, 2011.

- ^ أ ب The Executive Office of the President of the United States, Office of Management and Budget (April 10, 2013). "Federal debt at the end of year: 1940–2018"; "Gross domestic product and deflators used in the historical tables: 1940–2018", Budget of the United States Government: Fiscal Year 2014: Historical Tables, pp. 143–44, 215–16, Government Printing Office website; retrieved November 27, 2013.

- ^ The Executive Office of the President of the United States, Office of Management and Budget (February 14, 2010). "Historical Tables: Table 7-1; 10-1", The White House; retrieved February 15, 2010.

- ^ أ ب United States Department of Commerce, Bureau of Economic Analysis. "National Economic Accounts: Gross Domestic Product: Current-dollar and 'real' GDP", BEA.gov; retrieved August 3, 2011.

- ^ Frank H. Vizetelly; Litt.D., LL.D., eds. (1999). "DEBT, National". New Standard Encyclopedia of Universal Knowledge. Vol. Eight. New York and London: Funk and Wagnalls Company. p. 471.

Debt of Principal Nations and Aggregate for All Nations of the World at Various Dates (in millions of dollars): '1928 ... ... .18,510'

- ^ أ ب ت ث ج ح GAO-Financial Audit-Bureau of the Fiscal Service’s FY 2019 and FY 2018 Schedules of Federal Debt, treasurydirect.gov, November 2019.

- ^ https://www.bea.gov/news/2018/gross-domestic-product-2nd-quarter-2018-advance-estimate-and-comprehensive-update

- ^ MeasuringWorth.com (December 14, 2010) "What was the U.S. GDP then?", MeasuringWorth.com; retrieved January 30, 2011.

- ^ United States Congress, Government Accountability Office (March 1, 2001). Financial Audit: Bureau of the Public Debt's Fiscal Years 2000 and 1999 Schedules of Federal Debt GAO-01-389 United States Government Accountability Office (GAO); retrieved August 6, 2012.

- ^ أ ب United States Congress, Government Accountability Office (November 1, 2002). Financial Audit: Bureau of the Public Debt's Fiscal Years 2002 and 2001 Schedules of Federal Debt GAO-03-199 United States Government Accountability Office (GAO); retrieved February 2, 2011.

- ^ أ ب United States Congress, Government Accountability Office (November 7, 2006). Financial Audit: Bureau of the Public Debt's Fiscal Years 2006 and 2005 Schedules of Federal Debt GAO-07-127 United States Government Accountability Office (GAO); retrieved February 2, 2011.

- ^ أ ب ت United States Congress, Government Accountability Office (November 7, 2008). Financial Audit: Bureau of the Public Debt's Fiscal Years 2008 and 2007 Schedules of Federal Debt GAO-09-44 United States Government Accountability Office (GAO); retrieved January 29, 2011.

- ^ United States Congress, Government Accountability Office (November 10, 2009). Financial Audit: Bureau of the Public Debt's Fiscal Years 2009 and 2008 Schedules of Federal Debt GAO-10-88 United States Government Accountability Office (GAO); retrieved February 2, 2011.

- ^ United States Congress, Government Accountability Office (November 8, 2010). Financial Audit: Bureau of the Public Debt's Fiscal Years 2010 and 2009 Schedules of Federal Debt GAO-11-52 United States Government Accountability Office (GAO); retrieved February 2, 2011.

- ^ أ ب United States Congress, Government Accountability Office (November 8, 2012). Financial Audit: Bureau of the Public Debt's Fiscal Years 2012 and 2011 Schedules of Federal Debt GAO-13-114 United States Government Accountability Office (GAO); retrieved November 27, 2013.

- ^ United States Congress, Government Accountability Office (December 12, 2013). Financial Audit: Bureau of the Fiscal Service's Fiscal Years 2013 and 2012 Schedules of Federal Debt GAO-14-173, United States Government Accountability Office (GAO); retrieved July 2, 2014.

- ^ GAO-Financial Audit-Bureau of the Fiscal Service's Fiscal Years 2014 and 2013 Schedules of Federal Debt, treasurydirect.gov, November 2014.

- ^ GAO-Financial Audit-Bureau of the Fiscal Service’s Fiscal Years 2016 and 2015 Schedules of Federal Debt, treasurydirect.gov, November 2015.

- ^ GAO-Financial Audit-Bureau of the Fiscal Service's Fiscal Years 2016 and 2015 Schedules of Federal Debt, treasurydirect.gov, November 2016.

- ^ GAO-Financial Audit-Bureau of the Fiscal Service's Fiscal Years 2017 and 2016 Schedules of Federal Debt, treasurydirect.gov, November 2017.

- ^ GAO-Financial Audit-Bureau of the Fiscal Service's Fiscal Years 2018 and 2017 Schedules of Federal Debt, treasurydirect.gov, November 2018.

- ^ "Government – Historical Debt Outstanding – Annual 2000–2015".

- ^ "Government – November". treasurydirect.gov.

- ^ Major Foreign Holders of Treasury Securities. Department of the Treasury/Federal Reserve Board. August 16, 2021. Archived from the original. You must specify the date the archive was made using the

|archivedate=parameter. http://ticdata.treasury.gov/Publish/mfh.txt. - ^ U.S. Department of the Treasury, Bureau of the Fiscal Service (July 13, 2014). "Status report of U.S. Treasury-owned gold".

- ^ International Money Fund (September 5, 2014). "International Reserves and Foreign Currency Liquidity: Official reserve assets and other foreign currency assets. International Monetary Fund [website]; retrieved September 17, 2014

- ^ U.S. Department of the Treasury, Bureau of the Fiscal Service (March 14, 2016). "United States Debt Clock".

- ^ Board of Governors of the Federal Reserve System (March 9, 2006). "Z.1-Flow of Funds Accounts of the United States", pp. 8, 102. Board of Governors of the Federal Reserve System [website]; retrieved January 29, 2011.

- ^ Board of Governors of the Federal Reserve System (June 5, 2009). "G.19-Consumer Credit". Board of Governors of the Federal Reserve System [website]; retrieved January 30, 2011.

- ^ United States Department of Commerce, United States Census Bureau (February 19, 2006). Archived copy at the Portuguese Web Archive (July 10, 2009).. U.S. Census Bureau [website]; retrieved January 30, 2011.

- ^ Preliminary Annual Report on U.S. Holdings of Foreign Securities, treasury.gov, August 29, 2014.